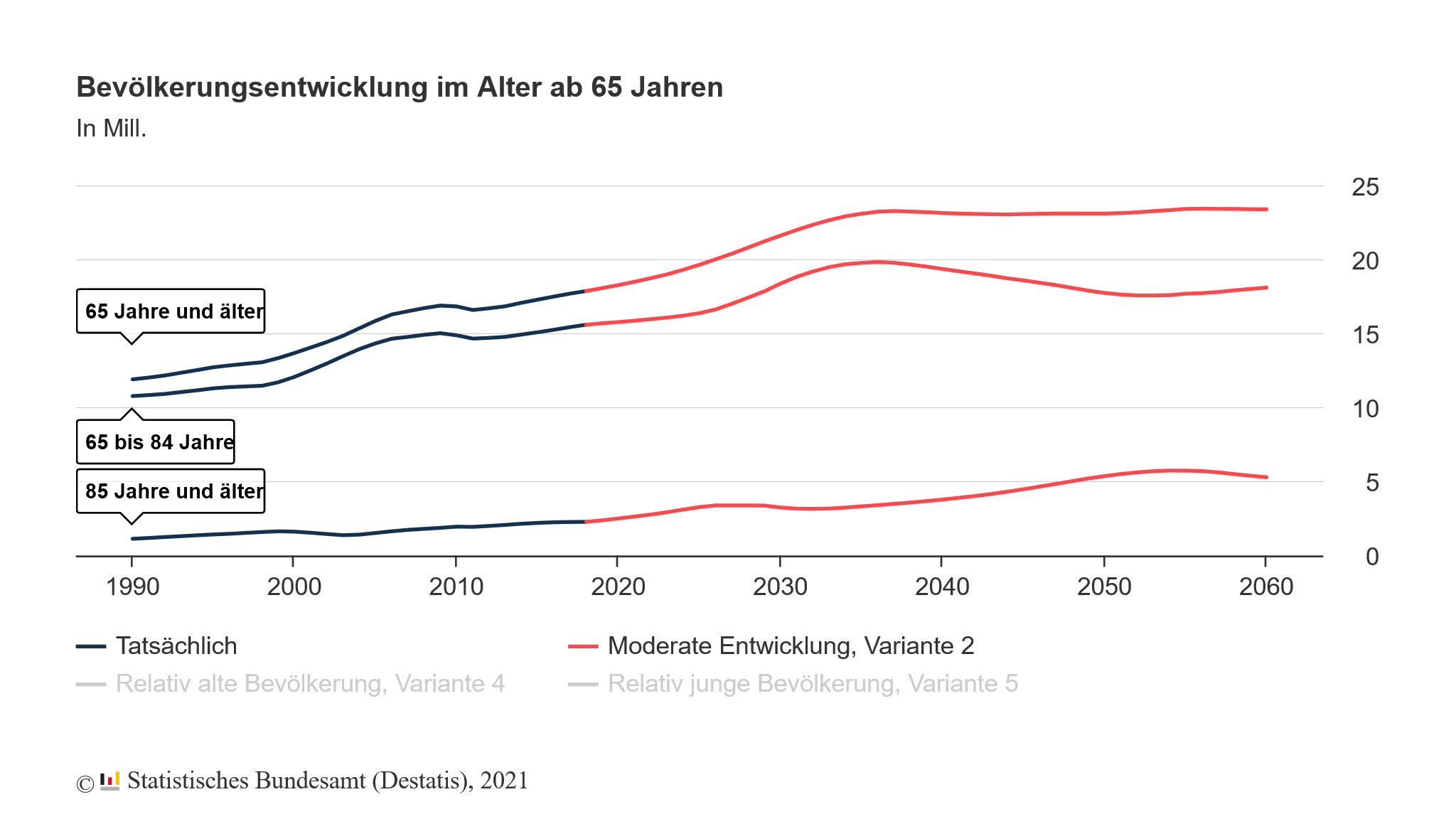

Es ist unbestritten, dass der Anteil älterer Bevölkerungsgruppen in Deutschland auf Sicht der nächsten 10-20 Jahren deutlich zunehmen wird. Mit der demografischen Entwicklung und dem sich stetig ändernde Lebensumfeld findet der gesellschaftliche Umbruch auch am Wohnungsmarkt statt. Laut den Analysen des Statistische Bundesamtes (Destatis) wird die Zahl der Menschen ab 65 Jahren von aktuell rund 15 Millionen wird bis zum Jahr 2035 um etwa ein Drittel anwachsen. Der Anteil der Menschen ab 85 Jahren an der Gesamtbevölkerung wird sich bis zum Jahr 2035 weiter erhöhen und voraussichtlich erst ab 2050 auf einem erhöhten Niveau einpendeln.

Abb. 1: Bevölkerungsentwicklung im Alter ab 65 Jahren

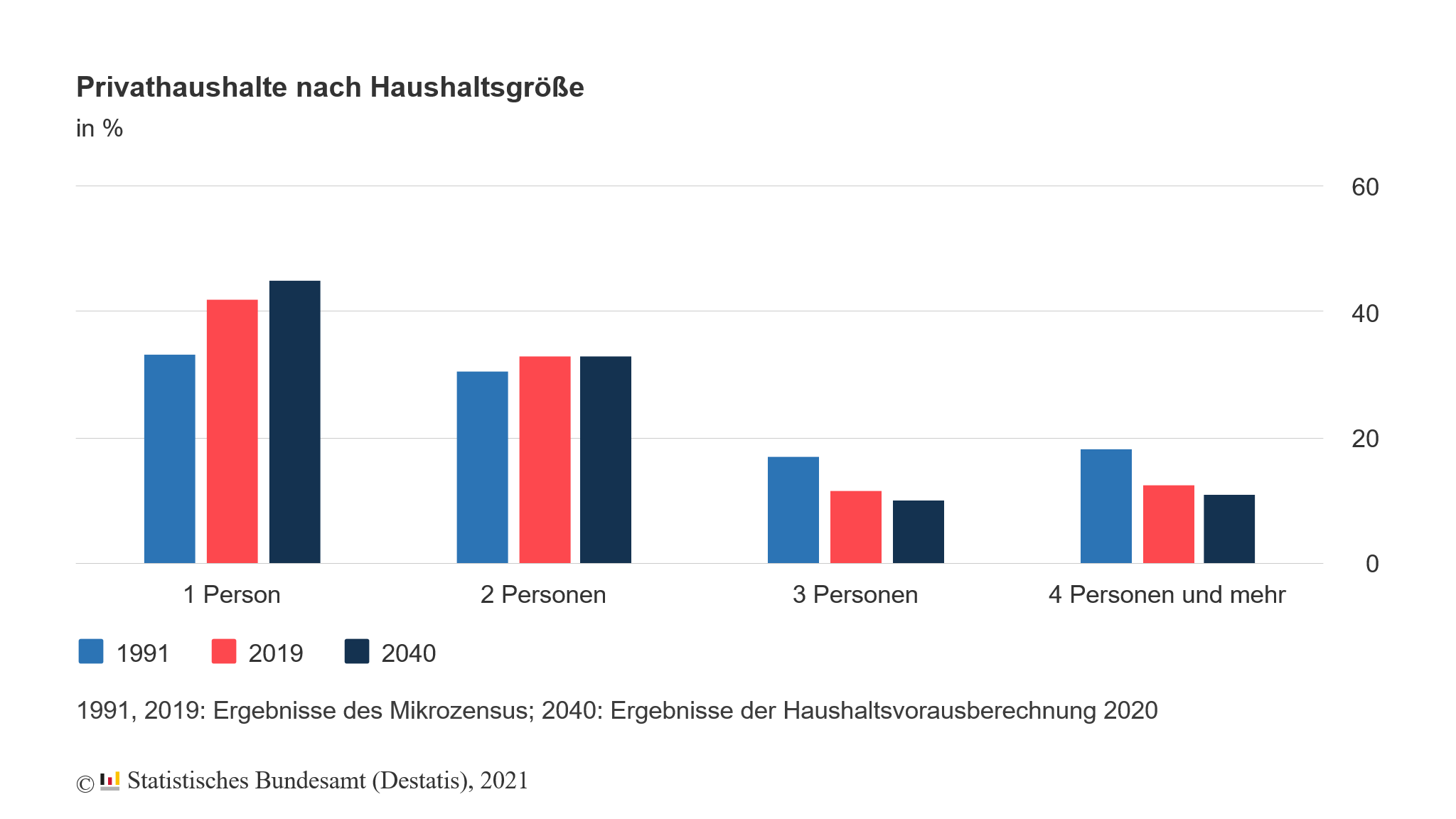

Die Verschiebung der Altersstruktur bewirkt eine immer größer werdende Bedeutung von professionellen Pflegediensten und Pflegeeinrichtungen. Durch den Trend zu Ein- oder Zwei-Personen-Haushalten resultiert eine zunehmende Abhängigkeit von Dritten. Der Anteil der Single Haushalte beträgt jetzt schon etwas über 40% und wird weiterhin zunehmen.

Abb. 2: Privathaushalte nach Haushaltsgrößen

Der Trend zu Einpersonenhaushalten steht sicherlich auch im Zusammenhang mit der steigenden Flexibilität jüngerer Generationen bei der Wahl des Berufsstandortes. Viele Menschen in Deutschland reagieren flexibler auf Angebote für einen Ausbildungs-, Studien- oder Arbeitsplatz in einem anderem Bundesland Die großen Entfernungen zum Heimatsort erschweren dementsprechend die laufende Pflege älterer Familienmitglieder durch jüngere Angehörige.

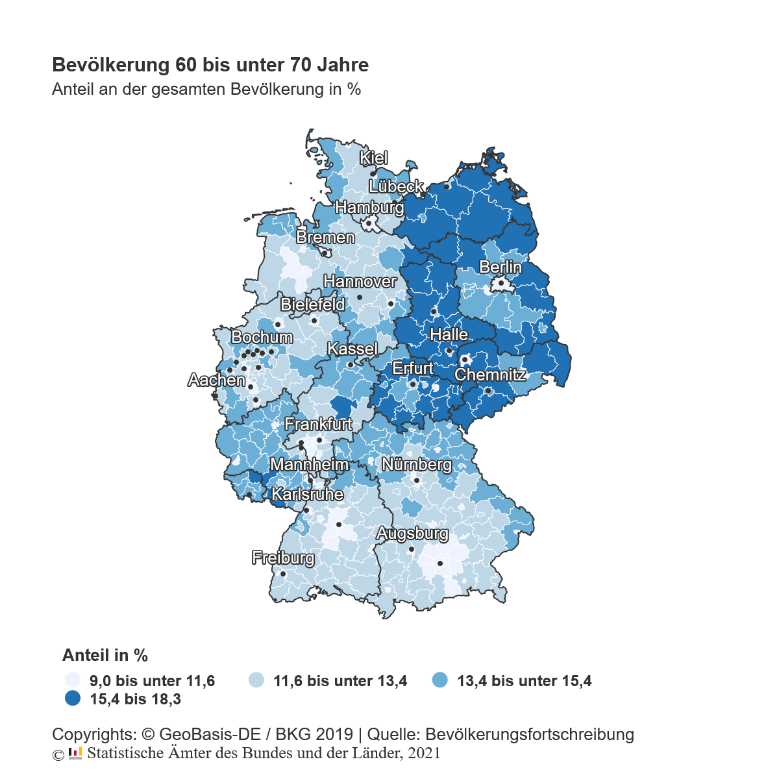

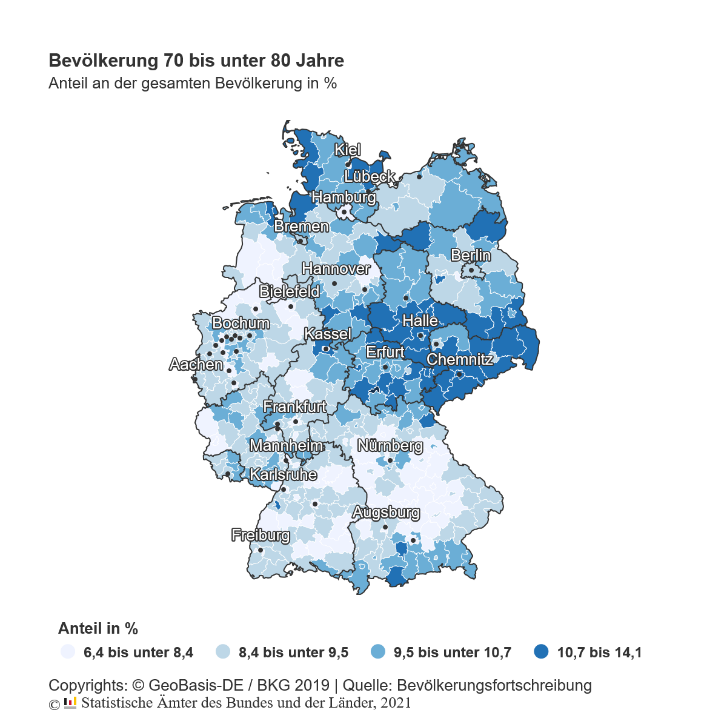

Die Alterung der deutschen Bevölkerung wird subjektiv als unabwendbar empfunden, erfordert jedoch eine regionale Differenzierung. Der demografische Wandel in den neuen Bundesländern ist wesentlich ausgeprägter als in den alten Bundesländern. Es fällt auf, dass der Anteil der Bevölkerung in den Alterskohorten von 60-70 Jahren bzw. 70-80 Jahren in den neuen Bundesländern und auch strukturschwachen Regionen teilweise doppelt so hoch ist wie in den westlichen Bundesländern. Auch bedingt durch große innerdeutsche Ost-West Wanderungen seit der Wiedervereinigung sind zunächst die neuen Bundesländer am stärksten von der demografischen Entwicklung betroffen.

Abb. 3: Bevölkerung 60 bis unter 70 Jahre; Quelle: Destatis, 2021

In den nächsten Jahren wird die Alterung der Gesellschaft auch in den alten Bundesländern deutlicher in Erscheinung treten. Innerhalb der Metropolregionen wie Berlin, Hamburg oder München ist die Bevölkerung durch den ständigen Zuzug von jüngeren Bewohnern durchschnittlich jünger als in entlegeneren ländlichen Regionen. Als Motivation für einen Umzug war bisher die Lebensqualität in strukturstarken Städten und Gemeinden (bis zur Corona Pandemie) ausschlaggebend, auch weil es dort schon immer mehr Angebote an Arbeits- und Ausbildungsplätze gab. Diese Faktoren zusammen verursachen einen demografische Sogwirkung, welcher die bestehenden regionalen Altersgefälle verstärkt und beschleunigt.

Abb. 4: Bevölkerung 70 bis unter 80 Jahre

Deutschland altert, aber regional unterschiedlich, wobei sich einige Regionen entgegen dem allgemeinen Trend laufend verjüngen werden.

Die meisten Menschen möchten auch im hohen Alter zunächst so lange wie möglich in der eigenen Wohnung oder zumindest in ihrem bestehenden Umfeld leben. Die Möglichkeit des betreuten Wohnens scheint vielen Betroffenen zunächst als sinnvolle Alternative. Dies scheitert oft daran, dass die bisherige eigene Wohnung nicht barrierefrei oder alters- bzw. pflegegerecht ist. Aufgrund der hohen Mobilität der deutschen Bevölkerung können die meisten Angehörigen aufgrund eigener beruflicher Verpflichtungen nicht die Pflege übernehmen. Der Wechsel in ein Pflegeheim wird durch ein betreutes Wohnen daher nur so weit wie möglich aufgeschoben, ist aber mit höherem Alter nahezu unausweichlich.

Was ist eine Pflegeimmobilie?

Laut Destatis wurden Ende 2019 818.300 Menschen vollstationär in Pflegeheimen betreut. Angesichts der weiter oben beschriebenen Bevölkerungstrends ist zukünftig von einem weiter rückläufigen Anteil von pflegenden Familienangehörigen auszugehen. Entsprechend kommt sowohl der professionellen stationären Versorgung in Alters- oder Pflegeheimen als auch der ambulanten Versorgung in betreuten Wohnkonzepten eine weiterhin wachsende Bedeutung zu.

Als Pflegeimmobilien werden sowohl einzelne Wohneinheiten in Pflegeheimen als auch die Pflegeheime selbst bezeichnet und zur Kategorie der Sozialimmobilien gerechnet. Pflegeheime sind in § 71 Elftes Sozialgesetzbuch (SGB XI) definiert: Es handelt es sich um stationäre Einrichtungen, in denen sich Pflegepersonal um hilfsbedürftige Menschen kümmert. Auch Altersheime, Seniorenresidenzen und Seniorenwohnheime können zu dieser Kategorie gezählt werden, sofern diese Einrichtungen auch Pflegedienstleistungen anbieten.

Die Besonderheit besteht aus Sicht von Investoren darin, dass es sich um Betreiberimmobilien handelt. Der Betreibermarkt in Deutschland ist weitegehen stark kleinteilig, jedoch ist eine zunehmende Konsolidierung zu beobachten. Treiber des dynamischen Marktes sind Investitionen aus dem In- und Ausland sowie expandierende große Betreiberketten. Große Betreiber machen schätzungsweise 40% des Marktes aus.

Die Auslastungsquoten der Pflegeheime unterscheiden sich nicht nur regional, sondern auch nach der betreibenden Trägerschaft. Aus geografischer Perspektive weisen Pflegeheime im Osten Deutschlands, in Teilen Nordrhein-Westfalens oder Baden-Württembergs überdurchschnittlich hohe Auslastungsquoten aus. Die unterschiedlichen Auslastungsquoten bei den jeweiligen Betreibern resultieren überwiegend aus Reputationsgründen oder aus der fehlenden Marktdurchdringung meistens regional tätiger Betreiber. Überregionale Betreiber können außerdem Synergieeffekte nutzen, da sie häufig in anderen Gesundheitssektoren tätig sind und eine Bindung zu künftig potenziellen Pflegebedürftigen aufbauen können.

Da Pflegeheime Betreiberimmobilien sind, steht und fällt die Rentabilität aus Sicht des Eigentümers mit der Qualität des Betreibers und der Wirtschaftlichkeit seines Konzepts. Gesetzliche Änderungen können dabei massive Auswirkungen mit sich bringen.

Strikte Gesetze, Politik fordert Renditedeckel – Risiken für Pflegeimmobilien

Eine Studie der IREBS International Real Estate Business School im Auftrag des Zentralen Immobilien Ausschusses (ZIA) hat errechnet, dass in den kommenden zehn Jahren in Deutschland bis zu 293.000 zusätzliche Pflegeheimplätze entstehen müssten, dies entspricht bei je nach Heimgröße und Zimmeranzahl zwischen 210 und 390 Heimen pro Jahr. Die Autoren der Studie sind dabei der Frage nachgegangen, wo der Bedarf an Pflegeimmobilien am größten ist. Im vollstationären Bereich kommt die Studie zu dem Schluss, dass in sehr zentralen Lagen (quasi im oder am Stadtzentrum) die meisten Pflegebedürftigen versorgen werden müssen: bspw. gehen die Studienautoren für Berlin davon aus, dass die Zahl der Pflegebedürftigen bis zum Jahr 2030 um ein Drittel wachsen wird.

Die Studie zeigt jedoch, dass sich Projektentwicklungen in peripheren Lagen abseits großer Städte eher lohnen würden als in den Ballungszentren, wo der Bedarf an zusätzlichen Pflegeplätzen steigen wird. Damit Projektentwicklungen in zentralen Lagen dauerhaft rentabel wären, werden zusätzliche Anreize und Planungssicherheit benötigt: Grundstücke müssten günstiger werden oder Gesetze eine größere Bettenkapazität erlauben als bisher. Bauliche Anforderungen wie neue Energiestandards, strengere Brandschutzregeln oder mehr Flächenverbrauch aufgrund von Vorgaben zur Mindestgröße der Zimmer erhöhen die Baukosten ebenfalls und wirken sich negativ auf die Kalkulation aus.

Das aktuelle regulatorische Umfeld führt zu einer erheblichen Asymmetrie zwischen der möglichen Rendite eines Pflegeheimprojekts in (sehr) zentraler Lage und eines Pflegeheims in peripherer Lage. Weil aber die Nachfrage nach Pflegeheimplätzen eher in den Ballungsräumen zunehmen wird, verstärkt sich die Asymmetrie: Sofern es keine Lockerungen der gesetzlichen Vorschriften gibt, sind zusätzliche Pflegeimmobilien dort wo sie gebaut werden müssten dauerhaft nicht wirtschaftlich tragfähig und dort, wo die Kalkulation auf attraktive Zielrenditen hinweist, fehlt langfristig die Nachfrage.

Je nach Bundesland existieren bei den baulichen Mindeststandards unterschiedliche Vorgaben. Beispielsweise liegt die sogenannte „Einbettzimmerquote“ in Baden-Württemberg und Hamburg bei 100%, in anderen Bundesländern bestehen hierzu keine Vorgaben. Dies führt dazu, dass Investitionen je nach Bundesland stets neu geplant und kalkuliert werden müssen. Aus Sicht der Studienautoren wäre auch eine Mietindexierung sinnvoll: Bisher sind die Mietverträge der Pflegeheime an den Verbraucherpreisindex gekoppelt. Den von der Politik geforderten Renditedeckel für private Träger von Pflegeheimeinrichtungen sehen die Studienautoren skeptisch, denn dieser Deckel sowie die geltenden Gesetze könnten das künftige Angebot an Pflegeplätzen noch verknappen.

Pflegeimmobilien in der Corona Pandemie

Laut Analysen von CBRE und BNP REIM erreichte der deutsche Markt für Gesundheitsimmobilien in 2020 mit einem Investitionsvolumen von 3,4-4,0 Mrd. Euro ein neues Rekordergebnis, welches auch deutlich über dem 10-Jahres-Schnitt lag. Davon entfielen auf Pflegeheime rund 2,7 Mrd. Euro. Internationale Investoren waren mit einem Anteil von 69% überproportional vertreten, darunter Investoren aus den Benelux-Staaten mit 38% Marktanteil sowie aus Frankreich mit 13%.

Als Folge der Corona-Pandemie gab es eine hohe Nachfrage nach defensiven und konjunkturunabhängigen Immobilienanlagen. Steigende Investorennachfrage, ein Mangel an Produkten sowie historisch äußerst verlässliche Cashflows während der Pandemie und der Wirtschaftskrise haben die Spitzenrendite von Pflegeheimen weiter sinken lassen. Gerade deutsche Investoren sind in den letzten Monaten als Käufer aufgetreten, evtl. als Sondereffekt durch die eingeschränkten Reisemöglichkeiten für ausländische Käufer. Die Dynamik im Einkaufsverhalten wird durch die hohe Liquidität im Markt zunehmen. Dem gegenüber steht jedoch eine limitierte Produktverfügbarkeit.

Ausblick: Experten rechnen mit steigenden Preisen für Pflegeimmobilien

Auch 2021 wird das Investitionsvolumen angesichts der großen Investorennachfrage lediglich durch das Produktangebot begrenzt sein. Immer mehr deutsche Investoren schätzen die defensive und konjunkturunabhängige Assetklasse Gesundheitsimmobilien als gute Alternative zu anderen etablierten Immobilien Assetklassen. Angesichts der demographischen Entwicklung in Deutschland und dem hohen Bedarf an professionellen Pflegeplätzen sowie altersgerechten betreuten Wohnformen wird privates Immobilienkapital dringend benötigt, um den Pflegenotstand, der sich auch im Mangel an Pflegekräften zeigt, zu beseitigen.

CBRE erwartet, dass sich die Konsolidierungsprozesse der Betreiber fortsetzen werden und größere, wirtschaftlich nachhaltigere und aus Investorensicht transparentere Betreiberstrukturen entstehen. Auch ausländische Investoren werden den deutschen Markt für ihre Expansionsstrategie weiter beobachten. Mit einer zunehmenden Professionalisierung und einer höheren Transparenz des Betreibermarktes wächst auch das Vertrauen von institutionellen Anlegern in diese alternative Assetklasse.

Durch den Nachfrageüberhang werden die Renditen für investmentfähige Produkte weiter zurückgehen. Aktuell liegt die Spitzenrendite für Pflegeheime noch bei rund 4%. Nachdem in den Jahren zuvor der Markt von ausländischen Investoren dominiert wurde, wenden sich zunehmend auch inländische eigenkapitalstarke Investoren dieser Assetklasse zuwenden. Eine aktuelle Umfrage von CBRE unter deutschen institutionellen Investoren ergab, dass jeder Vierte 2021 in dieses Segment investieren möchte.

Fazit

Pflegeimmobilien haben sich während der Corona Pandemie als robuste Anlageklasse innerhalb der Assetklasse der Spezialimmobilien bewährt. Die Konsolidierung und Professionalisierung von Betreibergesellschaften wird für mehr Transparenz für institutionelle Anleger sorgen, auch weil der deutsche Pflegemarkt für ausländische Akteure interessanter wird. Durch den langanhaltenden demografischen Wandel in Deutschland ergeben sich derzeit noch gute Möglichkeiten, die attraktiven Renditepotenziale von Pflegeimmobilien zu nutzen. Zwar bestehen regulatorische Risiken welche neue Projektentwicklungen hemmen oder unrentabel machen könnten und auch der Nachfrageüberhang nach investierbaren Pflegeimmobilien sorgt für ein Herabsinken von Renditen. Im Vergleich zu anderen Immobilienanlagen stellen Pflegeimmobilien neben ihren verlässlichen Erträgen auch aufgrund ihrer nachhaltig sozialen Komponente eine sinnvolle Beimischung in einem diversifizierten Immobilienportfolio dar, welches den gesamten Lebenszyklus einer Bevölkerung über Investitionen in Kindergärten, Wohn- und Pflegeimmobilien abdecken.

---

*) Stefan Klaile, CEO, und Ernesto Burzic, Head of Sales, XOLARIS Group

Hinweis: Die XOLARIS Gruppe veranstaltet am 12. Mai 2021 um 11 Uhr ein Webinar zum Thema Pflegeimmobilien. Interessierte Leser können sich hier anmelden.