470 Millionen neue Arbeitsplätze müssen nach Angaben der Weltbank bis 2035 in den Entwicklungs- und Schwellenländern geschaffen werden, um die wachsende Bevölkerung zu ernähren. Dabei spielen klein- und mittelständische Unternehmen (Small and Medium-Sized Enterprises, kurz SMEs) als wirtschaftliches Rückgrat der Gesellschaft eine wichtige Rolle. Zwar machen SMEs nur rund 10% in der Unternehmenslandschaft der meisten Ökonomien aus, sie stellen jedoch trotz ihrer geringen Anzahl rund ein Drittel der Arbeitsplätze und des von Unternehmen geschaffenen Mehrwerts. Dies ist beispielsweise in Bangladesch, Costa Rica oder Guatemala der Fall, wie aus den Daten des SME Finance Forums hervorgeht. SMEs sind also Job- und Wachstumsmotoren. Und gerade diese Unternehmen kommen in Entwicklungs- und Schwellenländern nur schwer an Finanzmittel.

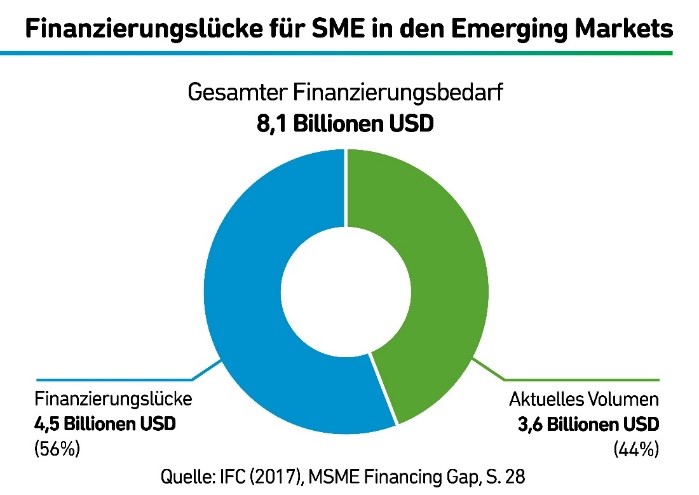

Die International Finance Corporation schätzte die Finanzierungslücke für SMEs in den Emerging Markets in einer Studie aus dem Jahr 2017 auf rund 4,5 Billionen US-Dollar, was einem Anteil von 56% am benötigten Gesamtinvestitionsvolumen von 8,1 Billionen US-Dollar entspricht.

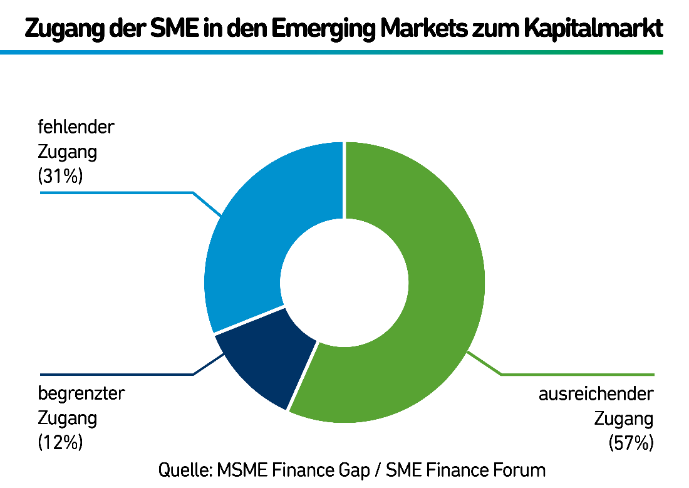

Derselben Studie zufolge haben 44% der circa 21 Millionen formellen SME – das sind immerhin über neun Millionen Unternehmen – in den Emerging Markets überhaupt keinen oder nur eingeschränkten Zugang zum Kapitalmarkt. Würde man die informellen Unternehmen noch dazunehmen, fiele die Zahl weit höher aus.

Darüber hinaus dürften die Lücke und der Finanzierungsbedarf seit 2017 noch um Einiges größer geworden sein. Verschiedene Studien haben mittlerweile darauf hingewiesen, dass kleine Unternehmen (mit weniger als 100 Mitarbeitern) stärker von der Pandemie betroffen sind als große Unternehmen.

Aus dem Raster gefallen

Trotz des großen Bedarfs fehlt es in den Entwicklungs- und Schwellenländern an einer Finanzierungsquelle für SMEs. Für die Mikrofinanzinstitute, die oftmals nur auf Kleinstdarlehen ausgerichtet sind, ist der Finanzierungsbedarf eines SMEs zu groß. Bei den traditionellen Banken fehlt es oft an geeigneten Instrumenten, um die Risiken von SMEs einschätzen zu können, weshalb sie diese generell als risikoreich einstufen.

Zwar könnte das angeblich höhere Risiko mit einem höheren Zins kompensiert werden, doch dürften die meisten SMEs dann an den hohen Darlehenskosten scheitern. Angesichts der genannten Schwierigkeiten haben die beiden Entwicklungsökonomen Abhijit Banerjee und Esther Duflo vom MIT in Boston in ihrem Buch „Poor economics“ die Finanzierung von SME in den Emerging Markets als „nächste große Herausforderung“ nach der erfolgreichen Etablierung von Mikrofinanz bezeichnet. Sie haben nachgewiesen, dass Darlehen an SME deren Gewinn signifikant steigern und in den Emerging Markets für Wirtschaftswachstum sorgen können.

Eine Lücke, die Anlagechancen bietet

Kleine und mittlere Unternehmen leisten in den Emerging Markets bereits jetzt einen wichtigen Beitrag zur Lösung des drängenden Beschäftigungsproblems. Ihr Beitrag könnte aber noch weit größer sein, wenn sie eine adäquate Finanzierung erhalten würden. Dieses Ziel verfolgen auch wir mit unserem SME-Fonds, der im Juli 2022 aufgelegt wurde. Unser Ansatzpunkt: Mikrofinanzinstitute, die durch den Aufbau eines zusätzlichen Kreditportfolios für SME „up-scalen“ sowie Banken, die auf ihr Angebot „down-scalen“.

Diese Finanzinstitute können dann die SME mit Darlehen versorgen – ein ähnliches Refinanzierungsmodell also wie bei einem Mikrofinanzfonds. Damit ist auch das Risiko auf der Unternehmensebene für Investoren in einen SME-Fonds nicht ausschlaggebend.

Entscheidend ist die Bonität der unterstützten Finanzinstitute. Und diese verfügen wiederum über geprüfte Jahresabschlüsse und sehr oft auch über externe Ratings, die das Risiko für das Portfoliomanagement eines Fonds gut kalkulierbar machen. Im Falle von Banken sind diese darüber hinaus reguliert und unterliegen einer staatlichen Aufsicht.

Für Anleger bietet dieses Segment attraktive Anlagemöglichkeiten. Dabei kann man von der geringen Korrelation zu den klassischen Anlageklassen wie Renten und Aktien profitieren, was gerade in einem volatilen Marktumfeld dem Gesamtportfolio mehr Stabilität verleihen kann und das Gesamtrisiko verringert. Investoren können somit nicht nur das Rendite-Risiko-Profil optimieren, sondern auch einen positiven Impact leisten, wie zum Beispiel Arbeitsplätze schaffen und zu wachsendem Wohlstand und Bildung – weltweit – beitragen.

---

*) Edda Schröder, Gründerin und Geschäftsführerin von Invest in Visions. Die Invest in Visions GmbH ist eine Pionierin für Impact Investments und Mikrofinanz. Gegründet 2006 von Edda Schröder, werden derzeit mehr als 1,03 Mrd. Euro in Publikums- und Spezial AIFs sowie einer Inhaberschuldverschreibung verwaltet (Stand: 31. August 2022). Der Fokus liegt dabei immer auf Entwicklungs- und Schwellenländern.

Kommentar: Das „Missing Middle“ – wie eine Finanzierungslücke den Fortschritt in Schwellenländern ausbremst und was dagegen getan werden kann

Edda Schröder