Es ist schwierig, die Entwicklung von High-Yield-Anleihen zu bestimmen, da sie von starken Schwankungen der Staatsanleihen beeinflusst werden. Hinzu kommen Sorgen über eine mögliche Rezession, die, wie die US-Notenbank (Fed) und andere Zentralbanken offen einräumen, zur Eindämmung der Inflation erforderlich sein könnte. High-Yield-Anleihen, die empfindlicher auf die Lage der Unternehmen reagieren, haben auf die Besorgnis über eine sich abschwächende Wirtschaft mit einer Ausweitung der Credit Spreads (der Differenz zwischen der Rendite von Unternehmensanleihen und Staatsanleihen mit ähnlicher Laufzeit) und steigenden Renditen reagiert.

Den Zins- vom Credit-Effekt abzugrenzen, ist schwierig. Schlechte Nachrichten werden zu guten Nachrichten, da sich der Markt an die Vorstellung klammert, dass schwache Wirtschaftsdaten einen Kurswechsel der Fed auslösen könnten. Diese Annahme kann eine Zeit lang aufrechterhalten werden, aber oft holen die schlechten Wirtschaftsnachrichten die Unternehmen ein, und es kommt zu Zahlungsausfällen (d. h. der Nichterfüllung von Anleiherückzahlungen). Spreads weiten sich typischerweise in Rezessionen aus, selbst wenn die Fed fleißig Zinsen senkt und versucht, die wirtschaftlichen Spätfolgen früherer Straffungen zu beheben. Allerdings hatte die Nullzinspolitik in den letzten beiden Rezessionen aufgrund des Drucks auf die Renditen von Treasuries eine übertriebene Auswirkung auf die Spreadentwicklung.

Warum sind dann die Spreads nicht größer?

Mehrere Faktoren wirken dem entgegen. Erstens: Die Spreads haben sich innerhalb eines kurzen Zeitraums bereits stark verändert. Die US-High-Yield-Spreads sind mit rund 500 Basispunkten Ende Oktober 2022 weit von ihren Tiefstständen von 300 Basispunkten im Jahr 2021 entfernt und doppelt so hoch wie die Tiefststände von 1997 und 2007. Wenn wir von einer Ausfallquote von 6% ausgehen (mit einer Rückzahlungsquote von 40%, d.h. dem, was die Gläubiger zurückerhalten könnten), ergibt sich eine tatsächliche Ausfallquote von 3,6% (6% x 0,6). Rechnet man eine Liquiditätsprämie (zusätzlicher Aufschlag zum Ausgleich potenzieller Schwierigkeiten beim Handel auf volatilen Märkten) von etwa 325-350 Basispunkten hinzu, könnte dies dafür sprechen, dass die Aufschläge bei 625-650 Basispunkten liegen. Natürlich könnte eine schwere Rezession oder ein Einbruch der Marktstimmung dazu führen, dass die Ausfallrate und die Spreads noch weiter ansteigen, aber auch dies hat sich schon oft als gute Kaufgelegenheit erwiesen.

Es gibt aber keine Garantie dafür, dass sich die bisherigen Trends fortsetzen oder die Prognosen eintreffen werden.

Vernünftige Fundamentaldaten, die sich jedoch verschlechtern

Zweitens: Die Fundamentaldaten sind derzeit gut. Im Durchschnitt liegt der Bruttoverschuldungsgrad (Verschuldung im Verhältnis zu den Gewinnen) bei US-High-Yields beim 3,6-fachen der Gewinne und damit in der Nähe der Tiefststände des letzten Jahrzehnts, während die Zinsdeckung auf einem Allzeithoch seit 2002 liegt, wobei die Erträge den Zinsaufwand um das 5,8-fache decken könnten.¹

Unterstützende technische Daten

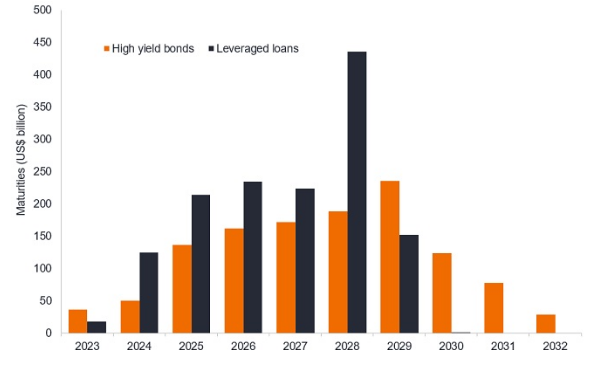

Drittens: Das relativ geringe Angebot an High-Yield-Anleihen ruft unterstützende technische Faktoren (das Nachfrage- und Angebotsumfeld) hervor. Eine Besonderheit des derzeitigen Kreditumfelds ist, dass die Corona-Krise erst vor kurzem aufgetreten ist. Die Unternehmen begannen mit der Finanzierung zu einem Zeitpunkt, als die Behörden diese zugänglich und billig machen wollten. Daher haben viele Unternehmen ihre Schulden zu relativ niedrigen Zinssätzen getilgt. Sowohl in den USA als auch in Europa ist eine stärkere Refinanzierung erst für das Jahr 2025 vorgesehen.² Abb. 1 zeigt den geringen Dollarbetrag der 2023 und 2024 fälligen Verbindlichkeiten bei den US-High-Yields. Dies ist einer der Gründe, warum der Prozentsatz der Ausfälle, obwohl er steigt, in den nächsten zwei Jahren selbst in einer Rezession keine alarmierenden Höhen erreichen sollte.

Abb. 1: Pipeline für Refinanzierung von US-High-Yields ist kurzfristig klein

Quelle: BofA Global Research, 30. September 2022

Die geringe Emission von High-Yield-Anleihen in diesem Jahr, gepaart mit einem hohen Volumen an „Rising Stars“ (Anleihen, die auf Investment-Grade hochgestuft werden), bedeutet, dass das daraus resultierende negative Nettoangebot einen Teil der geringeren Risikobereitschaft für High-Yield-Anleihen ausgleicht und die Spreads in Schach hält.

Die pessimistische Stimmung bedeutet, dass der Markt auch High Yields untergewichtet, was zu einigen starken Bärenmarktrallyes führt. Dies liegt daran, dass Anleger, die short sind, gezwungen sein können, zu kaufen, um Gewinne zu sichern oder Verluste aus ihren Positionen zu verhindern.

Besserer Qualitätsmarkt

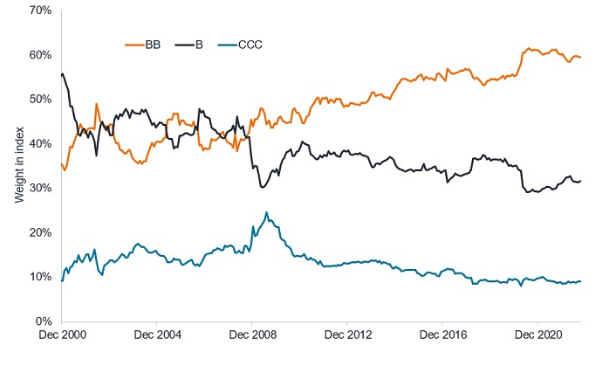

Viertens: Sowohl die US-amerikanischen als auch die europäischen High-Yield-Märkte bieten heute eine bessere Qualität als in früheren Krisenzeiten, was zu einer Verbesserung der High-Yield-Branche insgesamt führt. Es gibt eine viel größere Gewichtung von Anleihen mit BB-Rating (der Bereich der High Yields, der dem Aufstieg in den Investment-Grade-Bereich am nächsten kommt), während der Anteil von Anleihen mit CCC-Rating – die am ausfallgefährdetsten sind – zurückgegangen ist. Die Spanne der Spreads innerhalb der mit BB bewerteten Anleihen ist tendenziell viel enger, was wiederum erklärt, warum sich die Spreads nicht aggressiv ausweiten.

Abb. 2: Die Rating-Qualität für High Yields hat sich weltweit verbessert

Quelle: ICE BofA Global High Yield Index, vollständiger Marktwert in US-Dollar, 31. Dezember 2000 bis 30. September 2022

Marktdiversität – kein Sorgenkind

Fünftens: Im Gegensatz zu früheren Abschwüngen gab es keinen Sektor, in dem die Verschuldung übermäßig stark anstieg. Ein Anstieg der Verschuldung kann oft ein Zeichen für bevorstehende Probleme sein. In früheren Rezessionen waren die Sektoren, in denen die Verschuldung schnell gewachsen war, am stärksten vom Abschwung betroffen.

Vorsicht geboten

Insgesamt bedeutet dies, dass das Kreditrisiko idiosynkratischer sein kann und die Bereiche, die darunter leiden, wahrscheinlich stärker der Konjunktur ausgesetzt sind. Anleger müssen sorgfältig unterscheiden und aktiv diejenigen Emittenten auswählen, die über solide Geschäftsmodelle, Preisgestaltungsmacht und die nötige Widerstandskraft gegen einen Abschwung aufweisen.

Die führenden Wirtschaftsindikatoren deuten in weiten Teilen der Industrieländer auf eine Rezession hin. Wahrscheinlich werden Anleger zu einem bestimmten Zeitpunkt, wenn die negativen Daten dominieren und die Erträge einbrechen, eine Phase erhöhter Volatilität und Illiquidität durchstehen müssen, wodurch sich die Spreads ausweiten können. Solche Ausschläge sind meist nur von kurzer Dauer und bieten High-Yield-Investoren in der Regel einen attraktiven Einstiegspunkt. Nur wenige Menschen können den Markt jedoch perfekt timen, und für diejenigen, die bereits eine rasche Abwertung von High Yields erlebt haben, bieten die Gesamtrenditen von 9% und mehr eine gewisse Entschädigung für ihre Geduld, vorausgesetzt, die Ausfälle nehmen nicht übermäßig zu. Tatsächlich ist es nicht ausgeschlossen, dass der Aufwärtsdruck auf die Renditen durch die Straffung der Zentralbank im Jahr 2023 nachlässt, sollten Fortschritte bei der Senkung der Inflation erzielt werden.

¹ Quelle: Morgan Stanley, vierteljährliches US-Chartbook, Daten per Ende Q2 2022, September 2022. Bruttoverschuldung ist die Verschuldung im Verhältnis zum Gewinn vor Zinsen, Steuern und Abschreibungen.

² Quelle: Morgan Stanley, US Corporate Credit Chartbook und European Credit Strategy, Oktober 2022.

---

*) Brent Olson und Tom Ross, beide Portfolio Manager bei Janus Henderson Investors