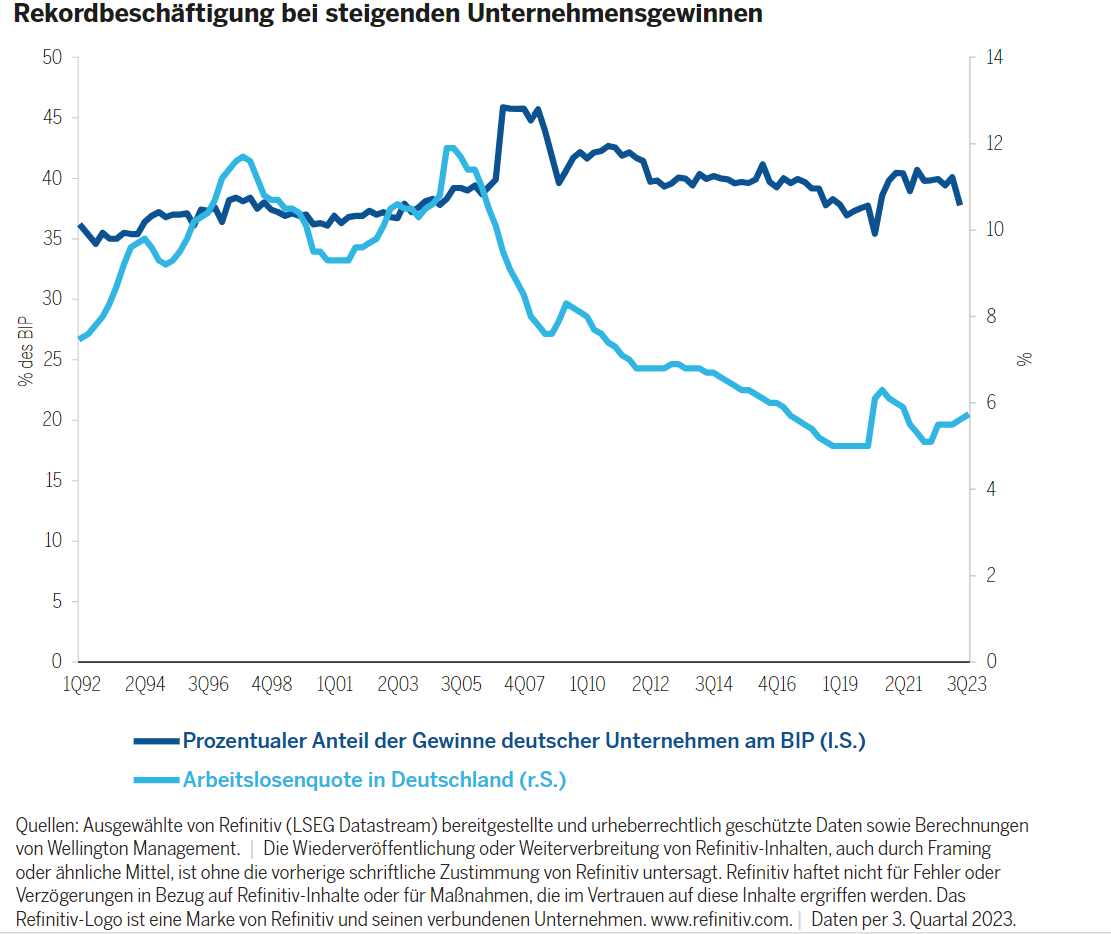

Schon in der Vergangenheit sah sich Deutschland mit erheblichen Herausforderungen für seine wirtschaftliche Leistungsfähigkeit konfrontiert. Die letzte Krise nach der Wiedervereinigung hat das exportorientierte Wachstumsmodell hervorgebracht, das heute so unter Druck steht. Angesichts der Kosten der Wiedervereinigung blickte Deutschland damals nach außen, unterstützt von einem Konsens der Parteien der politischen Mitte, um die Wirtschaft durch Deflation wieder wettbewerbsfähig zu machen – ein Rezept, das später dem Rest Europas aufgezwungen wurde. Eine Reihe von angebotsseitigen Reformen verringerte das Sicherheitsnetz für die privaten Haushalte und erhöhte die Kosten von Arbeitslosigkeit. Dies hatte den doppelten Effekt, die Arbeitskosten zu senken und die Neigung der Haushalte zum Vorsorgesparen zu erhöhen. Diese Maßnahmen positionierten die deutsche Wirtschaft für globales Wachstum in einer Zeit beschleunigter Globalisierung, indem die von China benötigten Investitionsgüter wettbewerbsfähig angeboten wurden. Der sichere Zugang zu billiger russischer Energie und überschüssige Produktionskapazitäten in Mittel- und Osteuropa sowie ein schwacher Euro und ein günstiges globales geopolitisches Umfeld waren weitere Erfolgsfaktoren. Parallel dazu verfolgten die deutschen Regierungen eine restriktive Haushaltspolitik – die so weit ging, dass im Jahr 2009 eine Defizitgrenze im Grundgesetz verankert wurde –, während die Arbeitslosigkeit auf ein Rekordtief gesenkt wurde, ohne dass sich dies negativ auf den Anteil der Unternehmen am Volkseinkommen ausgewirkt hätte (siehe Abb. 1).

Abb. 1

Eine Reihe von Schocks und strukturellen Herausforderungen hat dieses Wirtschaftsmodell nun erschüttert:

• Der Handel mit China und dem Rest der Welt bietet angesichts des strukturellen Trends zur Deglobalisierung nicht mehr die gleichen Wachstumschancen;

• der Krieg in der Ukraine hat Deutschlands Zugang zu einer billigen und zuverlässigen Energiequelle durch Russland ein Ende gesetzt; und

• die deutsche Automobilindustrie sieht sich einer strukturellen Bedrohung durch chinesische Hersteller von Elektrofahrzeugen gegenüber.

Die aktuelle Krise wird jedoch nicht mit der gleichen politischen Entschlossenheit angegangen, wie wir sie Anfang der 2000er Jahre erlebt haben. Die politische Fragmentierung und das Erstarken von Parteien am Rande des politischen Spektrums schwächen den Willen und die Fähigkeit der derzeitigen Koalitionsregierung, weitere Reformen auf der Angebotsseite durchzusetzen. Stattdessen richtet sich die Politik zunehmend nach innen und versucht, die Binnennachfrage durch eine strukturell lockere Fiskalpolitik und eine Erhöhung des Anteils des Arbeitseinkommens am BIP anzukurbeln.

Die entscheidende Frage ist, wie der private Sektor auf diese Veränderung reagiert. Im Wesentlichen deuten unsere Analysen darauf hin, dass im Jahr 2024 und darüber hinaus zwei mögliche Entwicklungen mit jeweils sehr unterschiedlichen Auswirkungen auf den Markt eintreten könnten.

Szenario 1: Auf dem Weg zur Neuausrichtung

Das positivere und wahrscheinlichste Ergebnis wäre, dass sich Deutschland zu einer sehr viel ausgewogeneren Wirtschaft entwickelt, mit einer geringeren Exportabhängigkeit und einer Verlagerung zu einer fiskalgestützten Binnennachfrage. Diese Veränderung hatte bereits vor der Pandemie eingesetzt, da die Binnennachfrage zu einem wichtigeren Wachstumsmotor wurde.

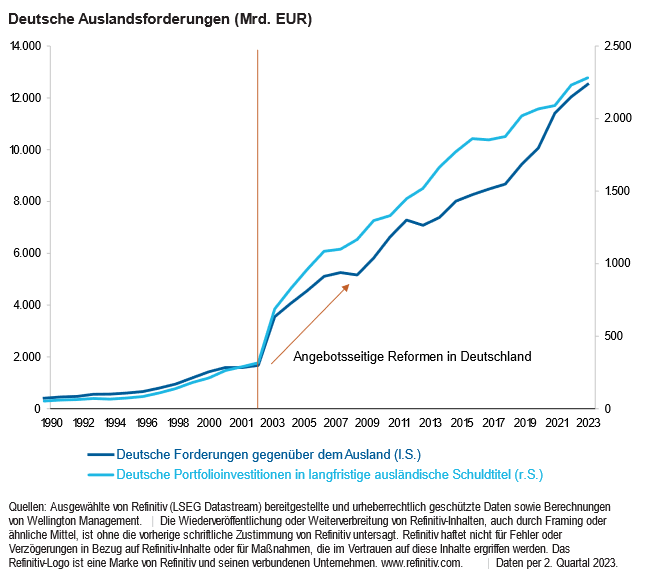

Wenn Deutschland diesen Weg einschlägt, sollte sich die Zusammensetzung der Wirtschaft des Landes dem europäischen Durchschnitt annähern, und die deutsche Wirtschaft wäre nicht länger eine Deflationsquelle. Zudem würde dies eine deutlich langsamere Spareinlagenbildung erwarten lassen, da die Sparquote der privaten Haushalte und der Handelsbilanzüberschuss sinken würde. Eine solche Entwicklung hätte Auswirkungen auf die globalen Märkte – Deutschland würde als wichtige Quelle billigen Kapitals für den Rest der Welt wegfallen. Seit Mitte der 2000er Jahre haben deutsche Anleger ihre Bestände an Auslandsanlagen massiv um 8 Billionen Euro aufgestockt (siehe Abb. 2), vor allem durch den Ausbau ihrer Positionen in globalen Rentenwerten. Beispielsweise haben deutsche Anleger ihren Marktanteil an High-Yield- und Investment-Grade-Anleihen aus den USA deutlich gesteigert. Eine Umkehr dieser Kapitalströme würde den Aufwärtstrend bei den Risikoprämien verstärken und zu höheren langfristigen Zinsen beitragen.

Abb. 2

Szenario 2: Deflation und politische Instabilität

In einem negativeren Szenario wird die Veränderung des deutschen Wirtschaftsmodells nur teilweise und nicht vollständig vollzogen. Die derzeit erhöhte Unsicherheit könnte zu verstärkten Sparmaßnahmen im privaten Sektor sorgen, die zusammen mit schwächeren Exporten das Wachstum hemmen und das Risiko einer erneuten Deflation erhöhen könnten. Zusammen mit strukturell schwächeren Exporten und einem Binnensektor, der sich mit Ausgaben zurückhält, könnte dies zu einer gefährlichen Kombination aus Deflation und politischer Instabilität für Deutschland und Europa führen – zu einer Zeit, in der beide auf politische Stabilität angewiesen sind.

Die Analyse der Wahrscheinlichkeit der möglichen Szenarien

Wir werden auch in Zukunft eine Vielzahl von Entwicklungen im Auge behalten; zu den wichtigsten zählen aber zusammenfassend unseres Erachtens die folgenden:

• die Reaktion der Verbraucher: Wir beobachten zum Beispiel sehr genau kurzfristige Signale wie Umfragen zur Beschäftigung und zu den Sparabsichten der privaten Haushalte.

• ein besseres Verständnis des künftigen finanzpolitischen Kurses: Nach dem Urteil des Bundesverfassungsgerichts konzentrieren wir uns darauf, die finanzpolitischen Auswirkungen für Deutschland und die Eurozone zu verstehen und zu bestimmen, inwieweit die Koalitionsregierung in der Lage sein wird, die finanzpolitische Flexibilität zur Unterstützung der Verteidigungsausgaben, der Bekämpfung des Klimawandels und der Neuausrichtung der Wirtschaft aufrechtzuerhalten.

• die politischen Entwicklungen: Zu den kurzfristigen Signalen, die es zu beachten gilt, gehören Umfragen zu den Chancen der extrem rechts- und linksgerichteten Parteien vor den Regionalwahlen 2024, aber auch die Fähigkeit der Regierungskoalition, wieder die politische Initiative zu ergreifen und einen Konsens zu den wichtigsten Herausforderungen zu finden. Längerfristig werden wir auch die beginnenden Diskussionen über die Abschaffung der Schuldenbremse, möglicherweise nach der nächsten Bundestagswahl, aufmerksam verfolgen.

---

*) John Butler und Eoin O’Callaghan, Makrostrategen bei Wellington Management

Gastbeitrag: Weshalb der Strukturwandel in Deutschland Auswirkungen auf Anleger weltweit haben könnte

John Butler

Eoin O’Callaghan