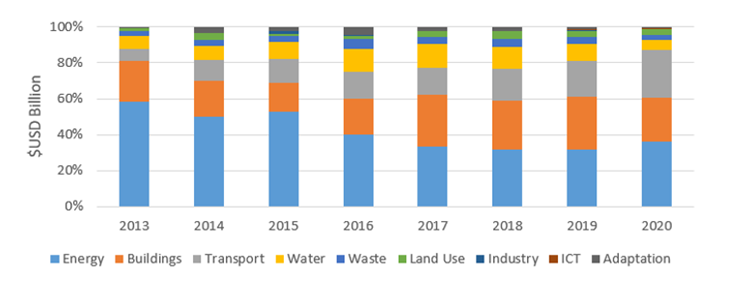

In den letzten zehn Jahren hat die Vielfalt der Emittenten und Projekte, die durch grüne Anleihen unterstützt werden, zugenommen. Trotz der Expansion des Marktes hat sich jedoch in den letzten vier Jahren der gemeinsame Fokus auf grüne Anlagen, die sich mit dem Klimaschutz befassen (wie z.B. Energie, Gebäude und Transport), verstärkt - wahrscheinlich aufgrund der zunehmenden Verabschiedung von wissenschaftlich fundierten Kohlenstoffausstoß-Zielen auf nationaler und internationaler Ebene.

Standardisierung: Vertrauen und Klarheit für den Markt

Während sich die Richtlinien der International Capital Market Association (ICMA) für grüne Anleihen im Allgemeinen durchgesetzt haben, gibt es in bestimmten Bereichen der grünen Finanzierung noch immer Unsicherheiten. Die ICMA-Leitlinien für nachhaltige Finanzinstrumente – The Green Bond Principles, The Social Bond Principles, The Sustainability Bond Guidelines, The Sustainability-Linked Principles und Climate Transition Finance – haben maßgeblich dazu beigetragen, ein gemeinsames Verständnis für nachhaltige Finanzinstrumente zu schaffen. Es werden jedoch weitere technische Leitlinien notwendig sein, um Emittenten mit großem Volumen einen Fahrplan für den Zugang zu nachhaltigem Kapital zu geben. Einige Emittenten sind sich nicht sicher, ob ihre Projekte eine ausreichende Wirkung haben, um sich auf dem Markt für grüne Finanzierungen zu qualifizieren, und ziehen daher vielleicht weniger gängige Vehikel in Betracht, wie z. B. an Nachhaltigkeit gebundene Anleihen. Andere befürchten, dass sie von ESG-Investoren als nicht-grüne Unternehmen wahrgenommen werden und von der Teilnahme ausgeschlossen werden könnten.

Emission von grünen Anleihen nach Verwendung der Investitionen

Quelle: Climate Bonds Initiative (CBI)

2020 gab es einige Fortschritte in Bezug auf Leitlinien und Rahmen von führenden Industriegruppen im Bereich der Übergangsfinanzierung, mit der Unternehmen in Branchen mit höherem Kohlenstoffausstoß einen nachhaltigeren Weg einschlagen wollen. Im September veröffentlichten die Climate Bonds Initiative (CBI) und die Credit Suisse „Financing Credible Transitions“, einen Rahmen, der ehrgeizige Ziele definieren und zusätzliche Klarheit für potenzielle Teilnehmer am Transition-Bond-Markt schaffen soll (Climate Bonds Initiative (CBI) Green Bond Market Summary H1 2020, August 2020). Um von der CBI als „grün“ eingestuft zu werden, müssen 100% der Nettoerlöse einer Anleihe für die Finanzierung oder Refinanzierung ausgerichteter grüner Vermögenswerte, Projekte und Aktivitäten verwendet werden).

Im Dezember veröffentlichte die ICMA ihr „Handbook for Climate Transition Finance“, das zwar keinen endgültigen Rahmen für die Definition von Transition Bonds bietet, wie einige gehofft hatten, aber dennoch Empfehlungen auf Emittenten-Ebene für die Offenlegung enthält, die notwendig sind, um das Vertrauen der Investoren in Transitionen zu gewinnen.

Die Bedenken der Investoren konzentrieren sich im Allgemeinen darauf, ob sie über ausreichende Informationen verfügen, um fundierte Entscheidungen zu treffen. Es wird erwartet, dass eine stärkere Standardisierung der Qualifikationen von grünen Anleihen „Vertrauen für Investoren, Glaubwürdigkeit für Emittenten und Klarheit für Banker“ schaffen wird, so Credit Suisse und CBI. Dies wiederum würde wahrscheinlich ein größeres Marktwachstum fördern.

EU-Taxonomie für grüne Anleihen

In Europa unternimmt die Europäische Union (EU) Schritte zur Herausgabe einer grünen Taxonomie, die den EU Green Bond Standard untermauern soll und als wichtiger Maßstab für die Ausrichtung einer Anleihe an sechs wichtigen Umweltzielen dienen wird. Im November 2020 veröffentlichte die Europäische Kommission Entwürfe für endgültige Kriterien zur Einstufung wirtschaftlicher Aktivitäten als nachhaltig für zwei dieser Ziele - Klimawandelabschwächung und Klimaanpassung. Die Kriterien für andere Umweltziele sollen später im laufenden Jahr veröffentlicht werden. Nach ihrer Fertigstellung wird die EU-Taxonomie für Investoren und Emittenten weltweit eine wichtige Orientierungshilfe für die Klassifizierung nachhaltiger Finanzen und unterstützende Metriken sein.

China hebt seine Standards an

China, ein dominierender Akteur unter den Schwellenländern bei der Emission von grünen Anleihen, hat erhebliche Fortschritte bei der Anhebung seiner Qualifikationsstandards für grüne Anleihen gemacht. Dies könnte zum Teil auf die jüngste Verpflichtung des Landes zurückzuführen sein, ab 2060 keine Emissionen mehr zu verursachen.

Im Mai 2020 schlug die People's Bank of China, Chinas Zentralbank, Pläne vor, Projekte zur „sauberen Nutzung fossiler Brennstoffe“ (wie Kohlekraftwerke und Projekte zur Entfernung von Verunreinigungen aus der Kohle) von der Liste der Programme zu streichen, die für eine Finanzierung durch grüne Anleihen in Frage kommen. Die Pläne der Bank sehen auch einheitliche Standards für Emittenten in den verschiedenen Rechtsgebieten Chinas vor, die von unterschiedlichen Regulierungsbehörden überwacht werden, darunter die NDRC und die China Securities Regulatory Commission. Während Chinas staatlicher Planer, die NDRC, immer noch nicht vorschreibt, dass alle Gelder, die durch grüne Anleihen eingenommen werden, in nachhaltige Anlagen fließen müssen, sollten sich diese Standards weiter verbessern (Die NDCR erlaubt, dass 50% der Erlöse für allgemeines Betriebskapital verwendet werden - für viele Green-Bond-Investoren ein No-Go, sollten chinesische Emittenten davon Gebrauch machen).

Während die Rolle der standardsetzenden Organisationen von entscheidender Bedeutung ist, haben auch die Investoren eine Rolle zu spielen. Sie müssen den Emittenten mitteilen, welche Informationen sie als besonders wichtig erachten und was sie als beste Marktpraktiken ansehen. Wenn die Zusammenarbeit mit Emittenten, Beratern und Banken fortgesetzt wird, ist ein größeres Marktwachstum und die Formalisierung umfassender Standards für grüne Anleihen zu erwarten.

Fazit

Der Markt für grüne Anleihen ist entscheidend für die Finanzierung des globalen Übergangs zu sauberer Energie und die Anpassung an wissenschaftlich fundierte Ziele. Die Standardisierung der Klassifizierung von grünen Anleihen und die Schaffung von Klarheit über nachhaltige Finanzinstrumente werden das Marktwachstum unterstützen.

---

*) Henry Mason, ESG Research Associate, Calvert Research and Management/Eaton Vance, und Brian S. Ellis, Calvert Fixed Income Portfolio Manager/Eaton Vance

Position: Weiterentwickelte Green Bonds-Standards bringen mehr Klarheit für Emittenten und Investoren

Henry Mason

Brian S. Ellis