Blockchain-Technologieunternehmen haben ihre Lösungen auch im „Kryptowinter“ – dem letztjährigen Bärenmarkt für Kryptowerte – weiterentwickelt und könnten die globale Industrie grundlegend verändern, so das Ergebnis einer neuen Studie von Invesco und dem Cambridge Centre for Alternative Finance.

Anleger dürften demzufolge die massiv abgestraften Kryptoassets nicht mit der Blockchain-Technologie gleichsetzen, die den Weg für grundlegende Veränderungen in Bereichen wie virtueller Realität, Metaverse und dem Übergang vom traditionellen, informationsbasierten „Web2“ zum wertbasierten „Web3“-Modell ebnet.

„Anleger könnten große Anlagechancen durch transformative Blockchain-Entwicklungen verpassen, wenn sie aus der zuletzt enttäuschenden Entwicklung der Kryptoassets auf die dahinterstehende Technologie schließen“, betont Chris Mellor, Head of EMEA ETF Equity & Commodity Product Management bei Invesco. „Wir sehen spannende Anlagechancen in zahlreichen Blockchain-Bereichen - von der Tokenisierung von Vermögenswerten bis zum Web3, nicht-fungiblen Tokens (NFTs) und dem Metaverse. In allen diesen Bereichen hat das Innovationstempo durch die Wertverluste der großen Kryptowährungen und das Narrativ vom ‚Kryptowinter‘ keineswegs nachgelassen. Der Blockchain Investment Case wird immer stärker, da der globale Trend zu einer robusteren Regulierung digitaler Vermögenswerte das Vertrauen stärkt und eine Plattform für weitere Fortschritte bei den zugrunde liegenden Technologien schafft.

Als konkrete Beispiele für Anlagechancen in Verbindung mit der Blockchain nennt die Studie:

1. Die Tokenisierung von allem

Tokenisierung – die Digitalisierung von Vermögenswerten durch Schaffung eines digitalen Abbilds auf der Blockchain – ist längst nicht mehr nur auf Kryptowährungen beschränkt, sondern kommt auch bei realen Vermögenswerten – von Anleihen bis hin zu edlen Weinen – zunehmend zum Einsatz. Durch die Tokenisierung kann ein Vermögenswert in mehrere Anteile zerlegt werden. Diese sogenannten Tokens repräsentieren das anteilige Eigentum am digitalisierten Vermögenswert.

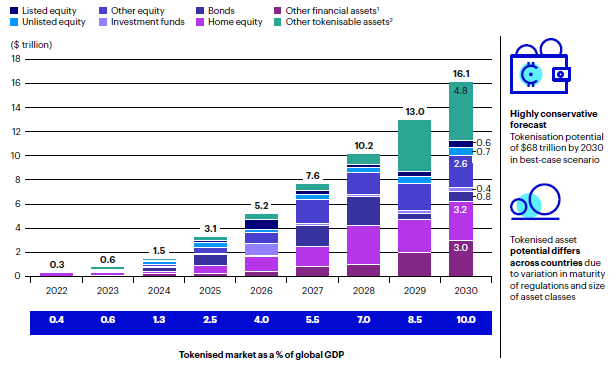

Abb. 1: Das Potenzial tokenisierter Vermögenswerte: Im Vergleich zur Marktkapitalisierung der globalen Aktienmärkte (mehr als 100 Billionen US-Dollar) erscheinen Kryptowährungen mit ihrer Marktkapitalisierung von aktuell knapp 880 Milliarden US-Dollar relativ unbedeutend. Das verdeutlicht die potenziellen gesamtwirtschaftlichen Auswirkungen von Technologien wie Tokenisierung und DeFi (Decentralized Finance).

Der Bereich entwickelt sich dynamisch weiter. So brachte UBS erst kürzlich eine tokenisierte digitale Anleihe mit einem Volumen von 375 Mio. CHF an die Schweizer Börse für digitale Vermögenswerte SDX. SDX ist eine Tochter der Schweizer Börse SIX, an der die Emission ebenfalls gehandelt wird. ADDX, die digitale Börse mit Sitz in Singapur, emittierte kürzlich Tokens für edle Weine.

Potenziell dürfte unserer Meinung nach die Tokenisierung auch zu einem effizienteren Handel führen, da Transaktionen sofort nach der Ausführung zeitgleich abgewickelt werden können, wodurch das Kontrahentenrisiko entfällt.

2. „Web3“ und NFTs – auf dem Weg zur „Entwickler-Wirtschaft“

Das „Web3“-Konzept – ein „dezentrales Web-Ökosystem“ – ist so etwas wie eine kontinuierliche Weiterentwicklung nach dem „Web1“ mit ausschließlich lesbaren Inhalten, das durch die frühen Browser ermöglicht wurde, und dem transaktionsorientierten „Web2”.

Das „Web2“ kann als eine Domäne für eine kleine Anzahl großer, zentralisierter „Vermieter“ betrachtet werden. Dagegen nutzt das „Web3“ Blockchain, Dezentralisierung und tokenisierte Governance-Modelle, um Entwickler (Produzenten) und Nutzer (Konsumenten) von Inhalten direkt und ohne Mittelsmann zu belohnen.

Der Boom auf dem NFT-Markt erreichte im ersten Quartal 2022 seinen Höhepunkt, ist seitdem aber deutlich zurückgegangen. Bislang wurden NFTs vor allem mit Digitalkunst in Verbindung gebracht. Sie kommen aber auch bei anderen digitalen Inhalten, wie beispielsweise Videos oder Musik, zum Einsatz. Trotz der jüngsten Wertverluste prognostiziert Morgan Stanley, dass sich NFTs für Luxusartikel bis 2030 zu einem 56 Mrd. großen US-Dollar-Markt entwickeln könnten. Dabei dürfte insbesondere der Ausbau des Metaverse für einen starken Anstieg der Nachfrage sorgen. Insgesamt könnte der NFT-Markt bis 2030 auf 240 Mrd. US-Dollar anwachsen.

Zu den digitalen Assets des Metaverse zählen NFTs, die Kunstwerke, Musik und andere virtuelle Vermögenswerte, Online-Spiele sowie die digitalen Zwillinge physischer Werte verkörpern.

Die Nutzung des Metaverse zur Erstellung digitaler Zwillinge von Prozessen und Systemen kann die Entwurfszeit verkürzen und potenzielle Produktionsprobleme im Vorfeld minimieren. So nutzt Bentley Systems, der führende Softwareanbieter für Planung, Bau und Betrieb von Infrastruktur, Drohnen und digitale Zwillinge, um Brücken auf ihren Wartungsbedarf zu überprüfen.

Angesichts der potenziellen wirtschaftlichen Größe des Metaverse stellt sich die Frage, auf welcher Art von Währungssystem dieses beruhen wird: Kryptoassets, Stablecoins, herkömmliche Fiat-Währungen oder auch digitale Zentralbankwährungen (CBDC) sind im Gespräch. Die Vorstellung, dass CBDC in virtuellen Welten zum Einsatz kommen, mag abstrus erscheinen. Ihre Verwendung würde jedoch die systemischen Finanzrisiken mindern, die entstehen würden, wenn andere – nicht von Zentralbanken gedeckte – Arten von Kryptoassts in einem offenen und dezentralen Metaverse in großem Umfang verwendet würden.

3. Wert und Nutzen digitaler Zwillinge

Das Metaversum kann die Fertigung unterstützen, insbesondere im Bereich Design und Entwicklung, indem es eine immersive Visualisierung von Objekten ermöglicht, bevor diese in die physische Produktion gehen.

Argumente für Regulierung

Der Gesetzgeber hat Mühe, mit der fortschreitenden Weiterentwicklung der Blockchain Schritt zu halten. Die jüngsten Debakel in der Kryptoasset-Branche haben jedoch klar vor Augen geführt, dass es einer stärkeren und effektiveren Regulierung bedarf. Es gilt, bewährte Schutzmechanismen des herkömmlichen Finanzwesens auf die neuen, virtuellen Märkte zu übertragen, ohne dabei die Innovationskraft dieser Märkte zu ersticken. Während Teile der Blockchain-Industrie einer verstärkten Regulierung früher eher skeptisch gegenüberstanden, erkennt man mittlerweile die Notwendigkeit.

Bei der Regulierung wird in der Regel einer von drei Ansätzen gewählt: die Anwendung bestehender Regelungen als Grundlage, die Überarbeitung bestehender Gesetze und Vorschriften oder neue, maßgeschneiderte Regelwerke.

Insbesondere letzteres dürften wir in Zukunft sehr viel häufiger sehen. Die EU-Verordnung über Märkte für Kryptowerte (MiCA) zum Beispiel dürfte noch in diesem Jahr verabschiedet werden. In der Folge werden wir Vorschriften für die Ausgabe und Verwendung von Stablecoins und Crypto-Asset Service Provider (CASPs) sehen.

Invesco/Cambridge-Studie: Blockchain-Trend trotz ‚Kryptowinter‘ intakt

Chris Mellor