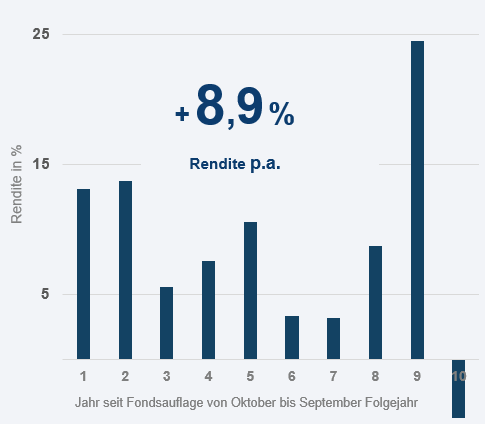

Vor allem Fondsboutiquen haben schon nach der Finanzkrise begonnen ihre Investmentprozesse zu automatisieren und KI zu integrieren. Der erste rein KI-gesteuerten Fonds – Globale Aktien Quant GET Capital – wurde vor 10 Jahren im Oktober 2012 aufgelegt. Seit der Auflage lieferte dieser +8,9% jährliche Rendite¹. Wie in Abb. 1 erkennbar, erzielten Anleger in neun der zehn Jahre einen positiven Return.

Abb. 1: KI-gesteuerter Aktienfonds mit positiven Ergebnissen in 9 von 10 Jahren. Betrachtung jeweils von November bis Oktober Folgejahr.

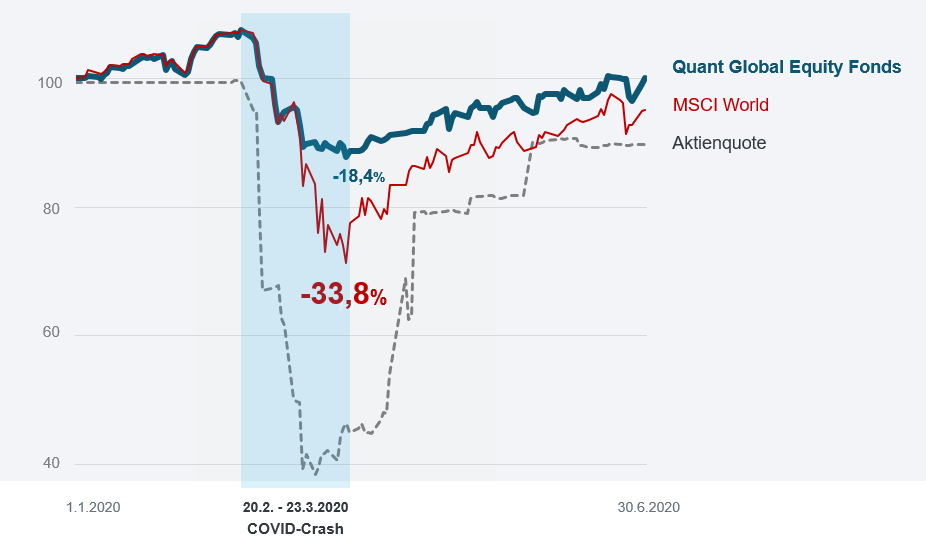

Dabei wurde die Rendite ohne zusätzliches Risiko erkauft. Ganz im Gegenteil: der Ansatz ist risikoreduziert, was sich beispielsweise am max. Drawdown zeigt, der nur halb so hoch ist, wie der des MSCI World (siehe Abb. 2). Weitere KI-Fonds sind mittlerweile gefolgt, wie der Tungsten Trycon im September 2013 oder der Acatis AI Global Equities im Juni 2017. Darüber hinaus sind diverse Startups wie Othoz Capital im KI-Segment aktiv, meist mit einem wissenschaftlichen oder technologischen Hintergrund.

Insgesamt ist die Performance der Maschinen mindestens so erfolgreich wie die der menschlichen Fondsmanager. Der Anteil der KI-Fonds die ihre Benchmark schlagen ist sogar höher als bei aktiven Asset Managern².

Gerade in Zeiten hoher Volatilität ist die Performance von KI-gesteuerten Ansätzen sehr gut. Algorithmen finden beispielsweise nach einem Crash zielgerichteter den richtigen Zeitpunkt zum Wiedereinstieg in die Märkte, wie Abb. 2 zeigt. Dies liegt vor allem an der Systematik. Das emotionslose Agieren ist hier ein großer Vorteil des Machine Learning.

Abb. 2: Beide Wendepunkte einer Krise treffen

Schnelle Reduktion der Aktienquote im COVID-Crash sowie schneller Aufbau der Aktienquote am unteren Wendepunkt führt zu geringen Drawdowns und Partizipation an steigenden Märkten.

Die Erwartung, dass KI persistentes Alpha produziert ist jedoch überzogen. Auch KI-Strategien können sich nicht dem Auf und Ab der Märkte entziehen und erleben Drawdowns.

Alle Modelle weisen Stärken und Schwächen auf. Daher gilt es nicht das beste Modell zu finden, sondern Modelle mit komplementären Stärken intelligent zu kombinieren. Das gelingt immer besser. Dabei sind KI-Investmentansätze und die eingesetzten Basisdaten so unterschiedlich wie im klassischen Asset Management. Das reicht von der automatisierten Auswertung von Finanzdaten aus Geschäftsberichten oder Patentdaten über Social Media Daten bis hin zu Zeitreihenanalysen von Kursdaten.

Es braucht nicht unbedingt eine Vielzahl an Datenquellen. Vielmehr geht es darum, aus der Datenflut die richtigen Daten zu finden und daraus wirksame Handelssignale zu generieren. Lange Kursreihen haben sich als solide Quelle für Return- und Risikoschätzer bewiesen, da in liquiden Märkten alle Informationen innerhalb von Stunden oder sogar Minuten in den Kursen eingepreist sind.

Der Investmentprozess mittels KI entspricht dem klassischer Manager, jedoch werden alle Arbeitsschritte automatisiert ausgeführt, und dies End-to-End. Bei KI-gesteuerten Ansätzen erfolgt die Selektion der Märkte und Titel ohne menschliche Eingriffe. Auch die Portfoliozusammenstellung und das Risiko-Exposure optimieren die Algorithmen. Der Mensch übernimmt lediglich das Monitoring des automatisierten Prozesses. Manuell werden jedoch auch weiterhin die Handelsorders im Vier-Augen-Prinzip freigegeben.

Damit Algorithmen reibungslos funktionieren, arbeiten interdisziplinäre Teams aus Physikern, Mathematikern, Programmierern und Kapitalmarktexperten zusammen. Sie entwickeln die Modelle und entwickeln diese dann kontinuierlich weiter.

KI bedeutet neben Technologie vor allem Mathematik und Statistik. Diese hat sich in den vergangenen Jahren ebenfalls erheblich weiterentwickelt. Vergleichbar ist der Fortschritt mit der Evolution der ersten Mobiltelefone zu den heutigen leistungsfähigen Smartphones.

Anders als frühere starre lineare Modelle, sind Machine Learning-Modelle heute fähig, nichtlineare Zusammenhänge zu erkennen, zu lernen und sich selbstständig zu verbessern. Daher spricht man hier, in Anlehnung an die Industrie, von Quant 4.0.

Dass KI in den Kapitalanlagen spürbar Mehrwert liefert, zeigt sich vor allem daran, dass das verwaltete Vermögen von KI-gesteuerten Ansätzen nicht nur bei Publikumsfonds steigt, sondern vor allem bei institutionellen Mandaten. Gleiches gilt für die durchschnittliche Mandatsgröße. Immer mehr professionelle Anleger lassen Mandate durch Algorithmen managen. Der Grund: Die Ergebnisse überzeugen, insbesondere im relativen Vergleich mit klassischen Ansätzen.

Künstliche Intelligenz und Machine Learning verändern die Welt in allen Bereichen unwiderruflich. Auch im Asset Management wird sich der Siegeszug der Machine Learning-Algorithmen weiter fortsetzen, denn:

• Überzeugende Ergebnisse in Form attraktiver Ertrags-Risiko-Profile mit einem Track Record von 10+ Jahren sind vorhanden.

• Referenz-Mandate großer professioneller Investoren bestehen seit einigen Jahren.

• Immer mehr Asset Manager bieten KI-Ansätze und machen durch die Marktansprache auf die Anlagechancen der KI aufmerksam.

• Da KI ohnehin immer mehr in unser tägliches Leben durchzieht, wird diese insbesondere den jüngeren Investoren und Entscheidern vertrauter.

• Das Ökosystem rund um KI-gesteuerte Fonds wird stetig größer, beispielsweis mi KI-Indices, Fund-of-AI-Funds, wissenschaftliche Studien, etc.

Dass es durchaus lange dauern kann bis sich gute Ideen durchsetzen, zeigt die Entwicklung der ETFs. Es hat über 10 Jahre gedauert, bis ETFs auch über den Kreis der professionellen und progressiven Investoren hinaus Fuß fassen konnten.

Die gleiche Entwicklung werden wahrscheinlich KI-gesteuerte Strategien nehmen, insbesondere wenn es den Anbietern gelingt, die Leistungsfähigkeit von KI-gesteuerten Ansätzen in der Breite noch verständlicher zu kommunizieren und die Ängste vor der neuen Technologie auszuräumen.

¹ Bis zur Fondsverschmelzung am 17.08.2021 Global Equity Quant GET Capital Fonds, ISIN LU0787633451, Performance vom 23.10.2012 bis 31.10.2022.

² Günter Jäger, Herausgeber AI Outperformance Index auf der online KI-Investment Konferenz am 24.10.2022 in seiner Keynote „KI im Asset Management wird immer besser“

---

*) Marco Wunderlich ist Leiter Vertrieb bei der GET Capital AG.

Gastbeitrag: 10 Jahre Machine Learning-Algorithmen in der Kapitalanlage

Marco Wunderlich