Insgesamt waren zwischen Juli und September die Rentenmärkte stärker in Bewegung als die Aktienmärkte. In der entscheidenden Frage, wie es mit den Zinsen weitergeht, halten sich sowohl EZB als auch Fed bedeckt. Die Mehrheit der Marktteilnehmer geht zwar inzwischen davon aus, dass ein Plateau erreicht ist, doch die Verunsicherung ist groß. Eine gewisse Zurückhaltung zeigt sich auch bei der Entwicklung des Spezialfondsvermögens, das von Universal Investment, einer der größten europäischen Fonds-Service-Plattformen, verwaltet wird: Im letzten Quartal sank es um 0,4% auf 555 Mrd. Euro.

Gesamtvermögen leicht rückläufig – Anteile von Aktien und Anleihen kaum verändert

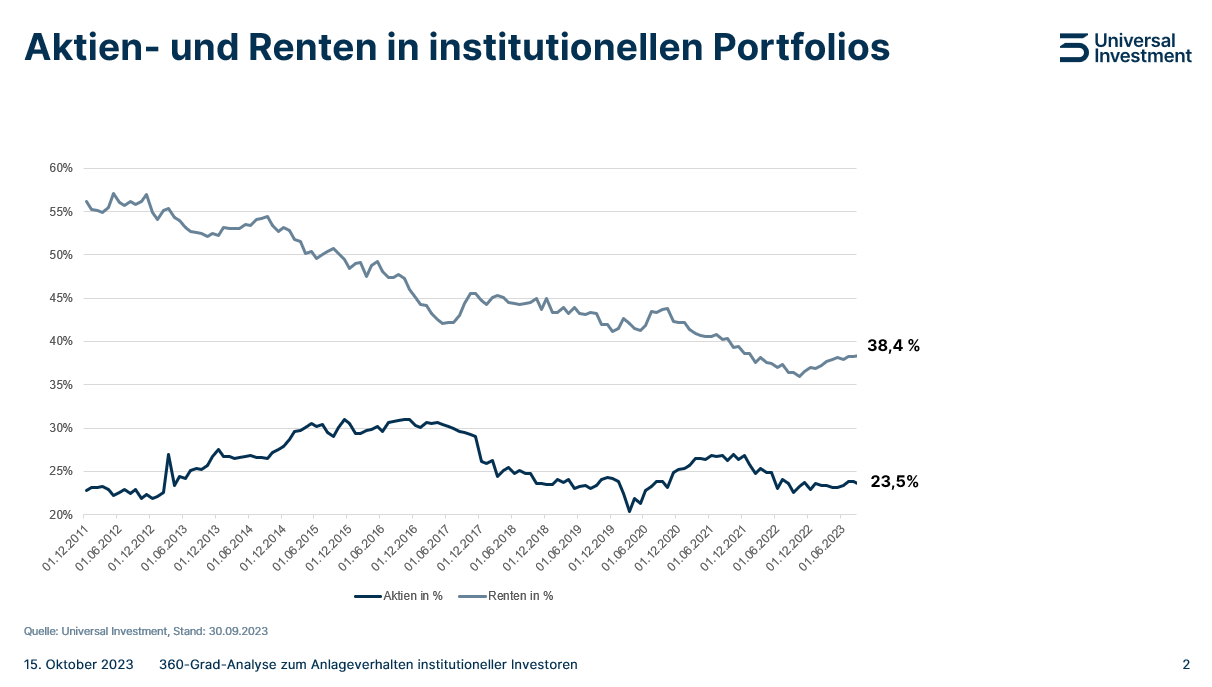

Auch im dritten Quartal zeigten die beiden traditionellen Anlageklassen wenig Bewegung. So sah die Aufteilung per 30. September aus:

• 23,5% Aktienquote – 0,1 Prozentpunkt mehr als Ende Juni bei überwiegend gleicher Allokation

• 38,4% Rentenquote – 0,4 Prozentpunkte Steigerung seit dem zweiten Quartal. Auf Jahressicht verzeichnete das festverzinsliche Anlagevolumen ein Plus von einem Prozentpunkt.

Institutionelle Investoren nutzen das Zeitfenster, um eine Aufstockung von Direkteinlagen zu prüfen oder teilweise auch schon umzusetzen, seit diese wieder auskömmliche Erträge bringen. Trotzdem ist beim Trend, in Spezialfonds zu investieren, keine Kehrtwende festzustellen. Weder bei Aktien noch bei Renten gibt es nennenswerte Abflüsse. Lediglich das Volumen der Neuanlagen ist leicht zurückgegangen.

Abb. 1: Inventarentwicklung Renten und Aktien

Anleihen als sicherer Hafen

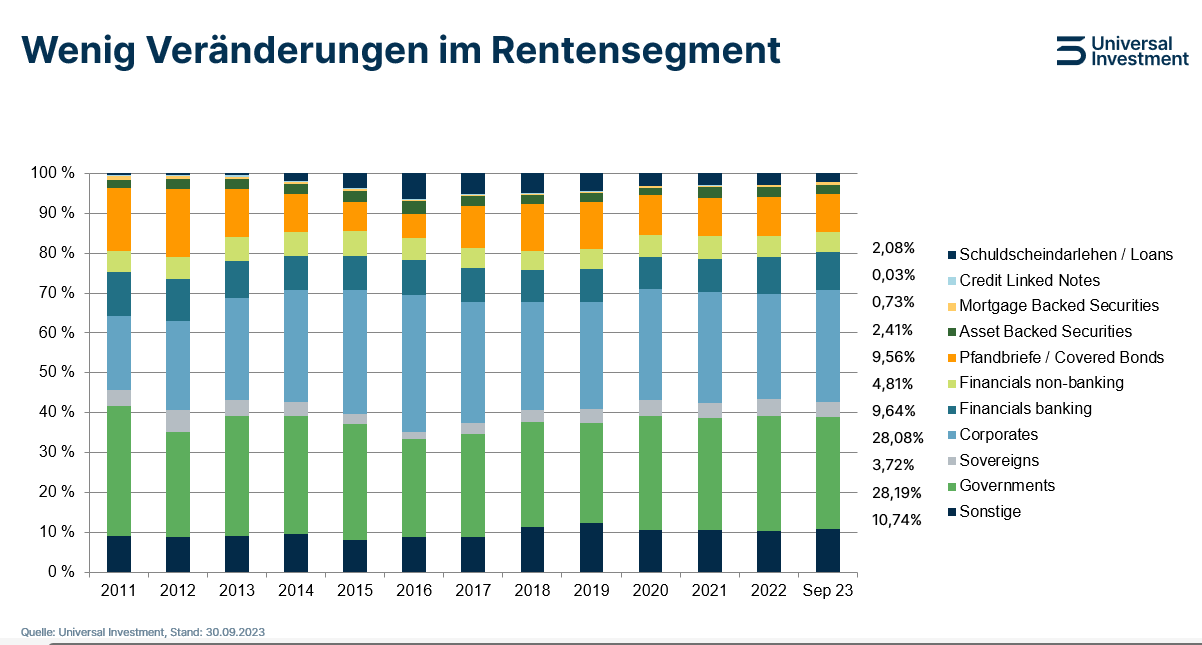

Der Aufwärtstrend der Rentenanteile in Spezialfonds, der im Herbst letzten Jahres begann, setzte sich fort. Dabei blieb der Anteil an Staatsanleihen mit rund 29% unverändert. Auch der Anteil von Corporate Bonds bewegte sich im Vergleich zum Sommer nicht und notiert nach wie vor bei 28%. Finanztitel halten sich stabil bei 9,6%. Pfandbriefe und Covered Bonds sowie Schuldscheindarlehen und Loans blieben mit 9,5% bzw. 2% bei ähnlichen Werten wie schon im vorherigen Quartal.

Die Anleihemärkte waren besonders stark geprägt von den Entscheidungen der Zentralbanken: EZB und Fed haben deutlich gemacht, wie ernst es ihnen mit der Inflationsbekämpfung ist. Bei einer Mehrheit der Marktteilnehmer scheint sich die Erkenntnis durchgesetzt zu haben, dass die hohen Zinsen gekommen sind, um zu bleiben. Es sieht nicht danach aus, als würde es vom gegenwärtigen Plateau sehr bald wieder abwärts gehen. Mit weiteren Steigerungen rechnet indes kaum jemand – obwohl auch dieses Szenario möglich wäre, sollten die Währungswächter es für nötig halten. In der Erwartung eines anhaltend hohen Niveaus, sollte sich die inverse Zinskurve drehen, das heißt, Renditen für längere Laufzeiten sollten wieder höher sein als die für Kurzläufer. Ein Beispiel: Im dritten Quartal brachten 30-jährige EU-Staatsanleihen erstmals seit dem Sommer 2011 wieder mehr als 3%. US-Treasuries hatten diese Marke im September überschritten – zuletzt war das vor der globalen Finanzkrise 2008/09 der Fall.

Spezialfonds-Lenker haben aus diesem Grund damit begonnen, ihre mittel- und langfristigen Laufzeiten den neuen Gegebenheiten anzupassen. Besonders zum Ende des letzten Quartals haben sie sich mit entsprechenden Papieren eingedeckt. Das wird sich positiv auf die Wertentwicklung der Portfolios auswirken, denn lange Renditen haben eine wesentlich stärkere Hebelwirkung als kurze.

Abb. 2: Entwicklung der Rentensegmente

Bei Schwellenländer-Anleihen agieren die Profis eher vorsichtig. Die Emerging Markets haben sich zwar grundsätzlich gut gehalten, aber bei einem andauernd hohen Zinsniveau wird es für die Emittenten schwer, die Risikoaufschläge gegenüber Investment-Grade-Papieren aus den Industrieländern zu zahlen. Unter Beobachtung stehen die Entwicklungen in Japan, wo erste Änderungen der Geldpolitik erkennbar sind. Bisher sind japanische Investoren auf der ganzen Welt aktiv. Wenn sich jetzt aber die inländischen Rahmenbedingungen ändern und sie mehr im eigenen Land anlegen können, könnte das Auswirkungen auf die globalen Märkte haben.

Immobilien: Stellenwert bleibt – Strukturen wandeln sich

Immobilieninvestments sind immer noch gefragt – besonders als Inflationsschutz. Allerdings gehen die Profis risikoaverser vor als noch zu Niedrigzinszeiten.

Wichtig ist nach wie vor eine breite internationale Streuung der Anlagen, wobei Deutschland den Hauptmarkt stellt – mit einem gegenüber dem Vorquartal unveränderten Anteil von 43%. Investments in Nordamerika blieben bei 27%, Europa ohne Deutschland ging um einen Prozentpunkt auf 21% zurück. Andererseits bauten Investoren ihre Engagements in Asien und Australien um einen Prozentpunkt aus. Insgesamt betrug das Transaktionsvolumen per 30. September 39,3 Mrd. Euro.

Bei den Nutzungsklassen waren Büros mit 37% am beliebtesten (plus 1,4 Prozentpunkte im Vergleich zum 2. Quartal), gefolgt von Handel und Gastronomie mit 29% (minus 1,5) und Wohnen mit 22% (minus 1,4 Punkte). Grundlage für diese Berechnung ist die Jahresnettosollmiete.

Ein wichtiges Thema ist die Umsetzung der ESG-Faktoren: Institutionelle Investoren beobachten die regulatorische Entwicklung intensiv. Bei einigen Elementen der Wertschöpfungskette schreitet die Integration von ESG-Kriterien schon gut voran. Der Weg zu einer Umsetzung in all den Bereichen, die möglich sind, ist aber noch weit. Das liegt insbesondere daran, dass sich manche Maßnahmen wirtschaftlich nicht rechnen – zumindest nicht sofort.

Alternative Investments nicht mehr wegzudenken

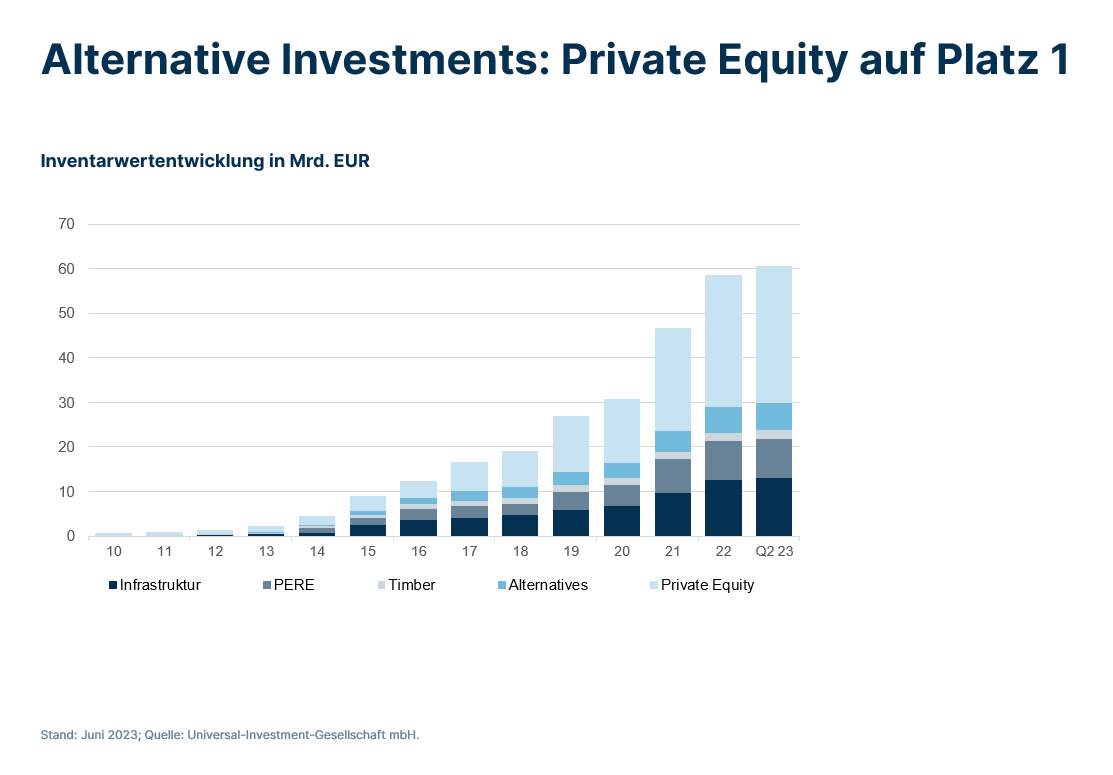

Neben Renten, Aktien und Immobilieninvestments gehören Anlagen in Private Debt oder Private Equity mittlerweile in jedes gut diversifizierte Portfolio. Ihr Anteil am gesamten Spezialfondsvermögen hat sich per 30. Juni gegenüber dem Vorquartal nicht verändert und liegt bei 17%. Am stärksten gefragt waren wieder Eigenkapital-Strukturen und hier besonders Beteiligungen in Private Equity, die allein rund ein Drittel aller Alternative Investments ausmachen. Schwerpunkt waren dabei europäische Mid-Market Buy-Outs. Fremdkapitalstrukturen wie Unternehmensfinanzierungen oder Infrastrukturprojekte hielten ihren Anteil von rund 14%.

Die Zinswende hat sich allerdings auch auf dieses Segment ausgewirkt, denn ein nennenswerter Teil der institutionellen Investoren braucht nur einen bestimmten Rechnungszins zu erwirtschaften. Diesen Zins können die Investoren dank der gestiegenen Zinsen jetzt wieder mit geringem Aufwand und Risiko erzielen – wobei freilich einige Zeit vergehen wird, bis sich die höheren Zinsen der Neuanlagen in der Durchschnittsverzinsung wirklich niederschlagen. In jedem Fall bleiben Alternatives ein nicht wegzudenkender Baustein der Geldanlage, weil sie einen Beitrag leisten, Erträge zu stabilisieren, weil sie die Diversifizierung stärken und weil sie dabei helfen können, Nachhaltigkeitskriterien in die Asset Allokation zu integrieren.

Abb. 3: Inventarentwicklung Equity-Strukturen

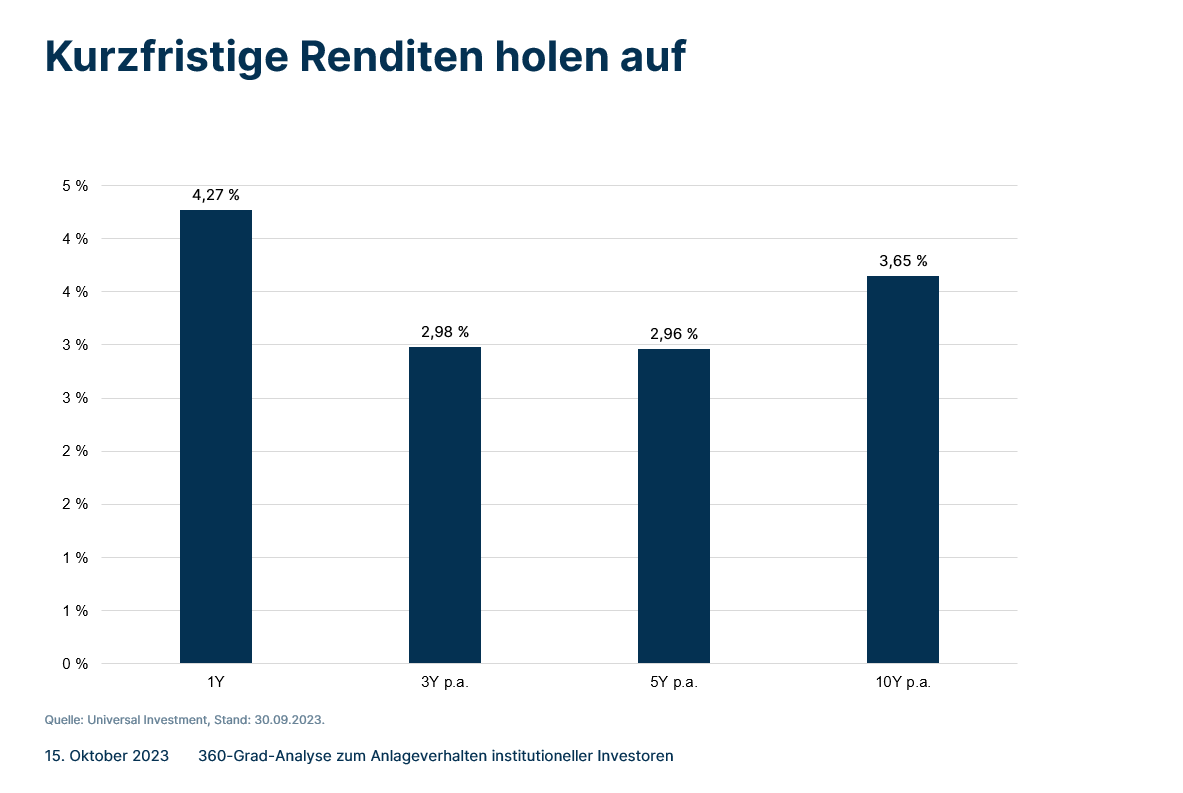

Performance: Kurzfristige Renditen holen auf

Neuanlagen im klassischen Rentensegment werfen wieder Verzinsungen ab, mit denen die Pensions- oder Rentenzusagen eingehalten werden können. Mussten Spezialfondslenker im dritten Quartal 2022 auf ein Jahr noch eine negative durchschnittliche Wertentwicklung von 5,62% hinnehmen, so konnten sie ein Jahr später mit positiven 4,27% rechnen. Hier dienten besonders Anlagen in Hedgefonds und Aktien als Rendite-Booster. Mittel- und langfristig stabilisierten vor allem Alternative Investments das Gesamtergebnis.

Abb. 4: Performance von Spezialfonds

Methodik und Relevanz: Die Auswertung erfasst alle Anlagen in Spezialfonds bei Universal-Investment für den Zeitraum von Dezember 2011 bis zum 30. September 2023 und wird regelmäßig aktualisiert. Das Gesamtvolumen der analysierten Assets under Administration beträgt derzeit rund 555 Mrd. Euro, das sind rund 28% des beim BVI zum 30. Juni 2023 aufgeführten Spezialfondsvermögens von rund 2.015 Mrd. Euro.

---

*) Jochen Meyers, Head of Relationship Management Institutional Clients, Universal Investment

Spezialfondsanalyse – Märkte streben nach neuer Balance

Jochen Meyers