Laut der von Universal Investment mittlerweile zum zehnten Mal jährlich durchgeführten Immobilien-Umfrage werden Portfolios deutscher institutioneller Anleger zunehmend breit nach Nutzungsarten und geografischen Zielmärkten diversifiziert. Während der deutsche Heimatmarkt und das europäische Ausland weiterhin einen Großteil des investierten Vermögens ausmachen, legten im vergangenen Jahrzehnt insbesondere Nordamerika und Asien deutlich an Bedeutung zu. Bei den Nutzungsarten lässt 2022 der Sondereffekt der Corona-Pandemie merklich nach, wovon die Nachfrage nach Logistik- und Handelsimmobilien profitiert, während sich die Nachfrage im Wohnsegment normalisiert. Die merklich gestiegenen Zinsen und Inflationszahlen entfalten ebenfalls signifikanten Einfluss.

So liegt der Investorenfokus so klar wie lange nicht mehr auf der laufenden Cashflow-Rendite von Immobilieninvestments. Die Rendite-Erwartungen steigen parallel erstmals seit Jahren wieder und erreichen mit 3,85% den höchsten Wert seit 2018. Grundsätzlich hält dabei eine große Mehrheit der Investoren von rund 95% die Assetklasse Immobilien für einen wirksamen Inflationsschutz. Entsprechend wollen neun von zehn Anleger ihre Allokation in Immobilien mindestens stabil halten oder weiter ausbauen.

„Nach Corona schlägt die nachhaltige Wirkmacht struktureller Megatrends am institutionellen Immobilienmarkt wieder stärker durch. Die Internationalisierung und Ausdifferenzierung nach Nutzungsarten, gerade auch in vormaligen Nischen, schreitet weiter voran. Hier versuchen Investoren zunehmend von Entwicklungen wie der Digitalisierung, Urbanisierung und dem demografischen Wandel zu profitieren. Das beweist einmal mehr die Bedeutung eines langfristigen Anlagehorizonts im strategischen Management von Immobilienportfolios“, kommentiert Axel Vespermann, Head of Real Estate und Geschäftsführer von Universal Investment.

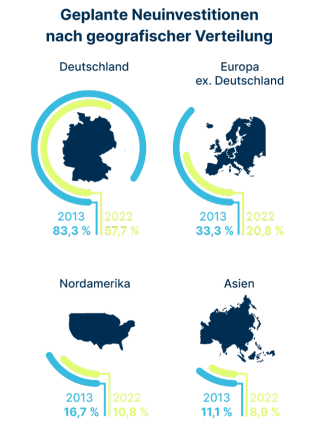

Heimatmarkt Deutschland und Europa weiter wichtig, doch Nordamerika und Asien immer wichtiger

Die Bestandsportfolios der befragten institutionellen Anleger verteilen sich 2022 zu 66,9% auf Deutschland, zu 17,4% auf das europäische Ausland, zu 7,4% auf Nordamerika und zu 4,2% auf Asien. Die restlichen 4,1% entfallen auf sonstige Märkte in Ozeanien sowie Schwellenländern wie Brasilien. Damit nahm die Bedeutung des deutschen (-0,9 Prozentpunkte) und des europäischen Marktes (-4,7 Prozentpunkte) im Vergleich zum Vorjahr ab, während Nordamerika (+0,6 Prozentpunkte) und Asien (+0,9 Prozentpunkte) an Beliebtheit gewannen. Verglichen mit 2014 fällt die Entwicklung noch deutlicher ins Auge. Seit diesem Jahr ging der Anteil Deutschlands (-5,1 Prozentpunkte) und Europas (-6,9 Prozentpunkte) zurück, während Nordamerika (+5,2 Prozentpunkte) und Asien (+3,4 Prozentpunkte) merklich zulegten.

Bei künftigen Neuinvestitionen lässt sich ein analoger Trend beobachten. Die Investoren planen im Durchschnitt eine Allokation von 57,7% auf Deutschland, 20,8% auf Europa, 10,8% auf Nordamerika und 8,9% auf Asien.

Corona-Delle bei Logistik-Nachfrage überwunden, auch Einzelhandelsobjekte so beliebt wie zuletzt 2017

Nach dem in vielerlei Hinsicht außergewöhnlichen Erhebungsjahr der Umfrage 2021 zeigt sich 2022 hinsichtlich der Beliebtheit verschiedener Immobilien-Nutzungsarten ein teils stark verändertes Bild. Befragt nach ihren zukünftigen Investitionsplänen nannten mit 34,7% (+1,2 Prozentpunkte zum Vorjahr) erstmals seit 2019 wieder die meisten Investoren die Nutzungsart Büro. Dies lag vor allem in der im Vergleich zum Rekordwert 2021 (41,4 Prozentpunkte) normalisierten Beliebtheit des Wohnsegments begründet, das mit 24,4% dieses Jahr auf dem zweiten Platz landete.

In absteigender Bedeutung folgen die Nutzungsarten Logistik (17,5 Prozentpunkte), Einzelhandel (13,7 Prozentpunkte), Sonstige (9,2 Prozentpunkte) und Hotels (0,8 Prozentpunkte). Gerade Handel (+8,5 Prozentpunkte) und Logistik (+8,3 Prozentpunkte) legten stark zu, wobei die Nachfrage nach Handelsimmobilien den höchsten Stand seit 2017 erreicht und Logistik so gefragt ist wie nie.

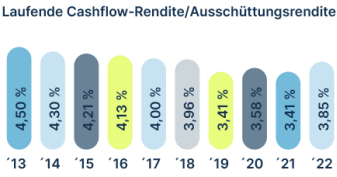

Cashflow ist King – Renditeerwartung steigt auf 3,85%

Angesichts der gestiegenen Zinsen und der Inflation besinnen sich Institutionelle deutlich stärker auf die laufende Cashflow-Rendite. 63,2% geben an, hier ihren Schwerpunkt bei der Beurteilung ihrer Immobilien-Investments zu legen, im Vergleich zu 25% im Vorjahr und 50% im Jahr 2020. Die Gesamtrendite nach BVI bewerten 21,1% der Anleger als entscheidend, während 15,8% die realisierte Gesamtrendite nach IRR-Methode priorisieren.

Die mindestens erwartete Cashflow-Rendite steigt dabei im Mittel der Befragten erstmals seit 2019 wieder an und erreicht 3,85% p. a. (+0,44 Prozentpunkte zum Vorjahr). Noch 2013 hatte diese Mindesterwartung 4,5% betragen, war aber seitdem im Zuge der allgemeinen Renditekompression im Niedrigzinsumfeld bis 2019 kontinuierlich zurückgegangen.

Die Investoren wurden ebenfalls befragt, wie sich ihrer Meinung nach die Implementierung von ESG-Maßnahmen auf Objektebene auf die Rendite auswirkt. Bezogen auf den Wert einer Immobilie ist das Meinungsbild eindeutig. 79% gehen von einem positiven Effekt von ESG-Maßnahmen auf den Verkehrswert aus, während jeweils nur 10,5% keine oder negative Auswirkungen erwarten. In puncto Cashflow einer Liegenschaft zeigt sich ein differenzierteres Ergebnis. Hier erwarten jeweils 42,2% einen positiven respektive negativen Effekt, während 15,8% mit keinen Folgen für die Cashflow-Rendite rechnen. Im Vorjahr waren Investoren vor dem Hintergrund deutlich niedrigerer Energiepreise noch deutlich skeptischer gewesen und hatten zu 53,3% mit negativen Auswirkungen auf den Cashflow gerechnet, wohingegen nur 13,3% positive Erwartungen hatten.

Neun von zehn Anlegern wollen Immobilien-Allokation stabil halten oder ausbauen

In der aktuellen makroökonomischen Situation erweist sich die Assetklasse Immobilien als äußerst beliebt. So schätzen 31,6% der Befragten „ausdrücklich“ und weitere 63,2% „eher“ den Inflationsschutz, den Immobilien bieten. Zusammengefasst ergibt sich damit eine deutliche Mehrheit von knapp 95% gegenüber von lediglich 5,3% der Anleger, die mit „Ich weiß nicht“ antworteten. In diesem Zusammenhang ergibt sich ein ähnlich klares Bild bei der Frage nach den Plänen für die eigene Immobilien-Allokation über die kommenden zwölf Monate. Nur 10,5% der Anleger beabsichtigen, das eigene Immobilien-Exposure zurückzufahren, während mit 31,6% knapp jeder Dritte vielmehr die Allokation ausbauen möchte. Weitere 57,9% planen keine Veränderung. Im Schnitt streben die befragten Investoren eine Immobilienquote von 28,2% an.

„Diese robuste Nachfrage nach Immobilien-Investments deckt sich auch mit dem, was unsere Kunden uns im täglichen Austausch spiegeln. Zwar hat sich das Transaktionsgeschehen angesichts der geldpolitischen Neuausrichtung temporär abgeschwächt, doch wir rechnen sowohl für Strukturen in Luxemburg als auch in Deutschland mit einem baldigen Wiederanziehen“, so Vespermann abschließend.

Immobilien-Umfrage von Universal Investment: Portfolios deutscher Institutioneller werden „bunter und internationaler“

Axel Vespermann