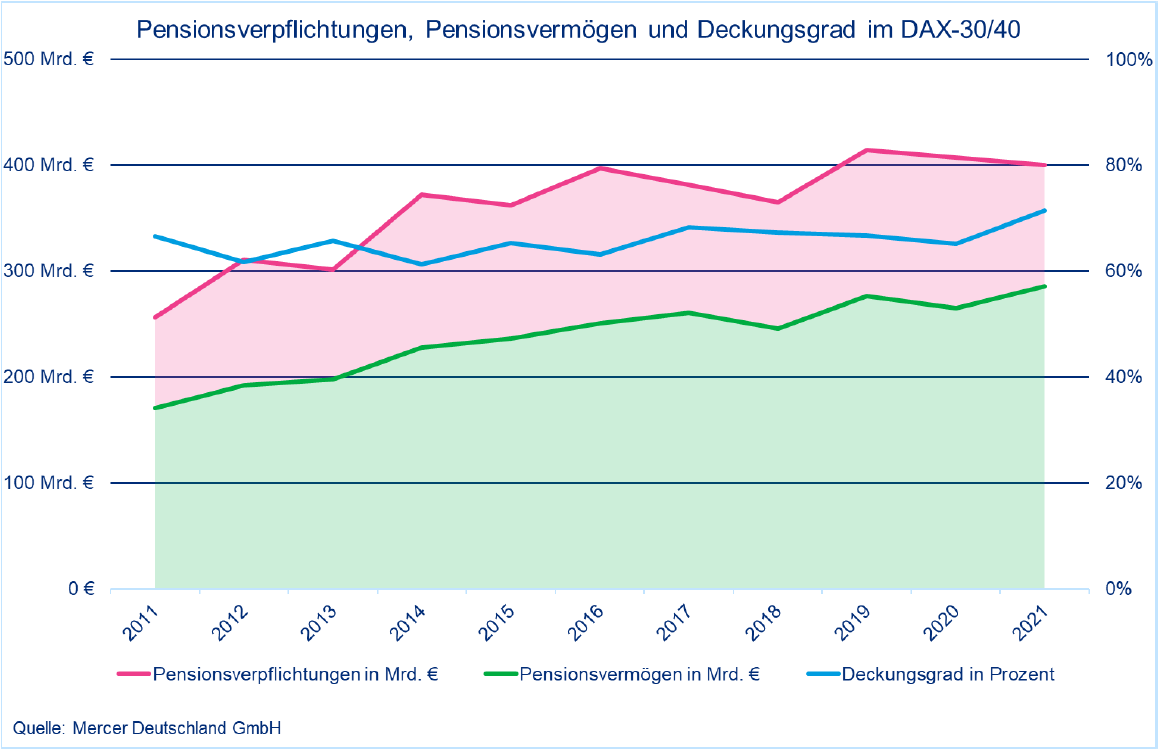

Durch eine Entlastung beim Rechnungszins sind die Pensionsverpflichtungen der DAX 40-Unternehmen von 434,6 Mrd. Euro um etwa 35 Mrd. Euro auf etwa 400 Mrd. Euro gesunken. Da der DAX im Jahr 2021 von 30 auf 40 Unternehmen erweitert wurde, liegt dieser Wert dennoch nur geringfügig unter dem Vorjahresstand von 406,7 Mrd. Euro (DAX 30 in der damaligen Zusammensetzung).

Im gleichen Zeitraum stieg das Pensionsvermögen im DAX 40 von 280,1 Mrd. Euro um etwa 6 Mrd. Euro auf etwa 286 Mrd. Euro. Der Vorjahreswert für den DAX 30 lag bei 265,2 Mrd. Euro.

Der Deckungsgrad der Pensionsverpflichtungen hat sich durch die Erweiterung des DAX kaum geändert. Für den DAX 40 (in der heutigen Zusammensetzung) lag er im Vorjahr bei gut 64%. Als Folge der Entlastungen beim Zins und der guten Kapitalmarktentwicklung ist der Deckungsgrad auf knapp 72% gestiegen.

Dies sind die Ergebnisse einer Schätzung des Beratungsunternehmens Mercer auf Basis der Geschäftsberichte der DAX 40-Unternehmen sowie aktueller Kapitalmarktinformationen.

Die deutlichste Änderung bei der Zusammensetzung des DAX ist die Erweiterung im September 2021 auf 40 Titel. Die meisten der neu hinzugekommenen Unternehmen haben nur geringfügige Pensionsverpflichtungen. Herausstechende Ausnahme ist Airbus mit 23 Mrd. Euro DBO und 13 Mrd. Euro Pensionsvermögen (Stand: Ende 2020). Die restlichen Einzelwerte liegen jeweils unter 1 Mrd. Euro. Der Neuzugang Siemens Healthineers liegt zwar darüber, ist aber bei der Siemens AG voll konsolidiert und erweitert daher nicht das Volumen der Pensionsverpflichtungen im DAX.

Daneben hat es auch reguläre Änderungen gegeben: Im März 2021 hat Beiersdorf den DAX 30 zugunsten Siemens Energy verlassen, im Oktober ist Beiersdorf zulasten Deutsche Wohnen wieder in den DAX 40 aufgenommen worden. Diese Veränderungen haben zu einer Erhöhung des Verpflichtungsvolumens von gut 3 Mrd. Euro und des Pensionsvermögens um gut 1 Mrd. Euro geführt.

Im Jahr 2020 lagen die Pensionsverpflichtungen im DAX 30 noch bei 406,9 Mrd. Euro. Dieser Wert hat sich durch die geänderte Zusammensetzung um 27,7 Mrd. Euro erhöht und betrug für den DAX 40 in heutiger Zusammensetzung 434,6 Mrd. Euro. Entsprechend steigt der Wert des Pensionsvermögens im Jahr 2020 nur durch die geänderte Zusammensetzung von 265,2 Mrd. Euro um 14,9 Mrd. Euro auf 280,1 Mrd. Euro an. Das sind die Ausgangswerte für die Entwicklung von Pensionsverpflichtungen und Pensionsvermögen für den DAX 40 im Jahr 2021.

Erhöhung des Rechnungszinssatzes verringert das Volumen der Pensionsverpflichtungen

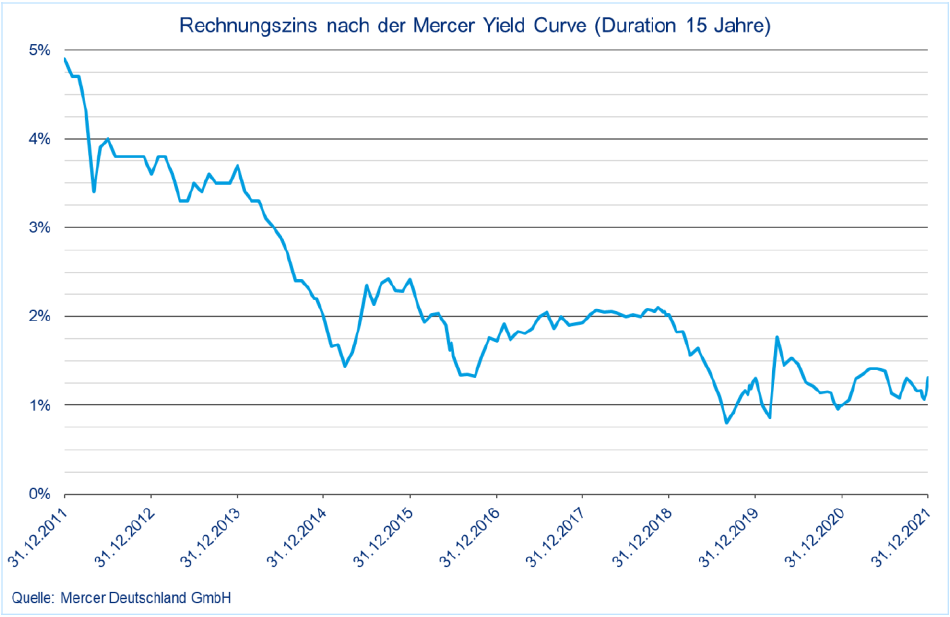

Im Jahr 2021 sind die Pensionsverpflichtungen für den DAX 40 in heutiger Zusammensetzung von 434,6 Mrd. Euro um etwa 35 Mrd. Euro auf etwa 400 Mrd. Euro gesunken. Hauptgrund für den Rückgang waren versicherungsmathematische Gewinne in Höhe von 26 Mrd. Euro, vor allem aufgrund der Erhöhung des Rechnungszinssatzes. „Das Zinsniveau hat sich auch in diesem Jahr sehr volatil entwickelt. Im Vergleich zum extrem niedrigen Zinssatz zum Ende des Jahres 2020 hat sich der Zins schließlich deutlich erholt“, erläutert Thomas Hagemann, Chefaktuar von Mercer Deutschland.

Mercer leitet dabei mit einem eigenen Verfahren die sog. Mercer Yield Curve her, eine Zinsstrukturkurve für die Bewertung von Pensionsverpflichtungen im IFRS-Abschluss. Für eine Duration von 15 Jahren ist der Zins danach von 1,00% auf 1,31% und für eine Duration von 20 Jahren von 1,17% auf 1,47% zum 31. Dezember 2021 gestiegen. „Die tatsächliche Zinsveränderung in den einzelnen Unternehmen hängt von der Bestandszusammensetzung und dem gewählten Zinsermittlungsverfahren ab. Wir gehen davon aus, dass die DAX-40-Unternehmen den Rechnungszins im Durchschnitt sogar um 0,4 Prozentpunkte angehoben haben“, so Hagemann weiter.

Einige Unternehmen haben wahrscheinlich im Jahr 2021 auch ihre Inflationsannahme anpassen müssen, was einen dämpfenden Effekt hätte. Bei der Bewertung der Pensionsverpflichtungen ist allerdings die langfristige Inflationserwartung von Bedeutung, die durch die gegenwärtig hohen Inflationsraten nicht unmittelbar beeinflusst wird. Zudem sinkt die Bedeutung der Inflationsannahme für die Rentenanpassungen durch die Zunahme von Kapitalzusagen und die Einführung garantierter Rentenerhöhungen anstelle eines Inflationsausgleichs.

Im Jahr 2021 haben die Änderungen im Konsolidierungskreis zu einer spürbaren Verringerung des Verpflichtungsvolumens im DAX 40 um gut 9 Mrd. Euro beigetragen. Das betrifft insbesondere Vitesco (Abspaltung von Continental) und Daimler Truck (Abspaltung von Daimler). Beide Unternehmen waren für einen Tag im DAX, haben ihn dann aber verlassen müssen.

Ohne eine Änderung beim Rechnungszins und ohne die Änderungen im Konsolidierungskreis wären die Verpflichtungswerte nahezu unverändert geblieben, weil der Dienstzeit- und Zinsaufwand 2021 wie in den Vorjahren in etwa genauso hoch waren wie die getätigten Zahlungen.

Zu beachten ist, dass es sich bei dem Anstieg der Pensionsverpflichtungen zunächst nur um eine rein bilanzielle Bewertung handelt. Die Verpflichtungen selbst sind in der Regel nicht zinsabhängig, das heißt, die späteren Versorgungszahlungen werden durch die Zinsentwicklung grundsätzlich nicht beeinträchtigt. Die bilanziellen Effekte aus der Zinsänderung werden zudem erfolgsneutral erfasst, belasten also nicht das Unternehmensergebnis.

Die anhaltende wirtschaftliche Erholung zeigt sich auch in den Pensionsvermögen

Im Jahr 2021 ist das Pensionsvermögen im DAX 40 in heutiger Zusammensetzung von 280,1 Mrd. Euro um etwa 6 Mrd. Euro auf etwa 286 Mrd. Euro gestiegen. Das ist das Ergebnis teilweise gegenläufiger Effekte.

Die Zahlungen liegen etwas höher als die neuen Zuwendungen, per Saldo kam es dadurch zu einem Mittelabfluss von etwa 1,5 Mrd. Euro. Die Änderungen im Konsolidierungskreis (insbesondere Vitesco und Daimler Truck) bewirken einen Abgang von knapp 6 Mrd. Euro. Per Saldo ergibt sich damit eine Rendite von etwa 13 Mrd. Euro oder 4,5%.

„Nach einem turbulenten 2020 war das Jahr 2021 geprägt durch eine weitestgehend anhaltende wirtschaftliche Erholung, insbesondere getrieben durch die Bereitstellung von Covid-19-Impfstoffen zu Jahresbeginn. Dagegen standen in der zweiten Jahreshälfte eine deutlich weniger expansive Geldpolitik, steigende Inflation sowie die angespannten globalen Lieferketten im Fokus. So zeigte sich insgesamt ein wechselhaftes Bild. Die Aktienmärkte haben sich im Jahr 2021 positiv entwickelt, während es im Anleihenbereich Verluste gab“, so Jeffrey Dissmann, Leiter Investment Consulting in Deutschland bei Mercer.

2021 begann mit weiteren Covid-19 bedingten Einschränkungen und Lockdowns in zahlreichen Ländern. Die schrittweise Einführung von Impfstoffen insbesondere in Industrieländern führte allerdings zu wirtschaftlicher Erholung. Durch die Vereidigung von Joe Biden als US-Präsident und dem überwiegend zwischenfallfreien Austritt des Vereinigten Königreiches aus der EU sanken zudem auch die Sorgen vor einer politischen Destabilisierung wichtiger Wirtschaftsräume. Im weiteren Verlauf des Jahres flachte die Erholung bedingt durch die Wiedereinführung von Einschränkungen in mehreren Industrieländern ab. Als Folge ergaben sich deutliche Spannungen in den globalen Lieferketten, wobei es in zahlreichen Bereichen zu Engpässen kam.

Die anhaltend hohe Inflation sowohl in den Industrie- als auch in den Schwellenländern veranlasste die Zentralbanken zu einer restriktiveren Haltung. Die US-Notenbank begann, die Ankäufe von Vermögenswerten zu reduzieren und schuf damit die Voraussetzungen für Zinserhöhungen bereits im Jahr 2022. Die Bank of England erhöhte die Zinsen im Dezember 2021 um 15 Basispunkte auf 0,25 Prozent. Die Europäische Zentralbank und die Bank of Japan haben ihren bisherigen Kurs dagegen noch nicht signifikant verändert.

Insgesamt dominierte dabei die starke wirtschaftliche Erholung 2021. Dies zeigt sich insbesondere an den starken Renditen der Aktienmärkte. So stieg der MSCI World Index im vergangenen Jahr um 31,1%. Hohe Inflation und weniger expansive Geldpolitik führten zu Verlusten von -2,2% an den globalen Anleihenmärkten, gemessen am Bloomberg Barclays Global Aggregate Index in Euro Hedged.

„Es kam bei den Unternehmen im Jahr 2021 also insbesondere auf die Risikobereitschaft in der Kapitalanlage an. Investoren konnten durch hohe Allokationen in Aktien ihre Bedeckung merklich steigern“, kommentiert Dissmann.

Deckungsgrad deutlich angestiegen

Der Deckungsgrad, also das Verhältnis von Pensionsvermögen zu Pensionsverpflichtungen, liegt im DAX 40 nunmehr bei fast 72%. Im Vorjahr lag er für dieselben Unternehmen noch bei gut 64% (für den DAX 30 damaliger Zusammensetzung sogar gut 65%).

Was kommt 2022?

Die Corona-Krise ist noch nicht überwunden und wird das Jahr 2022 weiterhin beeinflussen. Vor allem Lieferengpässe dürften die Inflation weiter antreiben. „Wie sich Rechnungszins und Inflation im nächsten Jahr entwickeln werden, lässt sich nicht vorhersagen. Moderne wertpapiergebundene Versorgungszusagen ermöglichen es, die Altersversorgung weitgehend gegen Zins- und Inflationsschwankungen zu immunisieren“, erklärt Hagemann.

„Insbesondere weitere Inflationsschocks sind eine Herausforderung, auf die Kapitalanleger ihre Portfolien vorbereiten müssen“, betont Dissmann abschließend. „Dazu empfehlen wir einen breiten Mix aus verschiedenen inflationssensitiven Anlageinstrumenten.“

Mercer: Entlastung bei den Pensionsverpflichtungen der DAX 40-Unternehmen