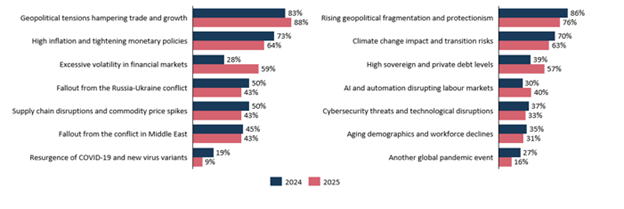

Als größte kurzfristige Risiken betrachten Staatsfonds und Zentralbanken weiterhin geopolitische Spannungen (88%) und Inflationsdruck (64%). Gleichzeitig ist der Anteil der staatlichen Investoren, denen eine exzessive Volatilität an den Finanzmärkten kurzfristig Sorgen bereitet, stark gestiegen – von 28% im Jahr 2024 auf 59% in der diesjährigen Studie (sh. Abb. 1). Fast 90% der von Invesco befragten staatlichen Investoren halten die geopolitische Neuordnung für einen wesentlichen Treiber der Volatilität. Rund 85% glauben, dass protektionistische Maßnahmen in Industrieländern für einen anhaltenden Inflationsdruck sorgen werden. Besonders deutlich zeigt sich das veränderte Marktnarrativ darin, dass jetzt 62% der Befragten die Deglobalisierung als echte Gefahr für die Investitionsrenditen betrachten.

Abb. 1: Risiken für das globale Wirtschaftswachstum im kommenden Jahr (linke Achse) und in den nächsten 19 Jahren (rechte Achse); Anteil der Nennungen in %, Zentralbanken und Staatsfonds

Die Invesco-Studie, ein Barometer für die Investmentaktivitäten von Staatsinvestoren, umfasst Einschätzungen von 141 professionellen Investoren, darunter Chief Investment Officer, Anlageklassen-Verantwortliche und Portfoliostrategen von 83 Staatsfonds und 58 Zentralbanken weltweit, die zusammen ein Vermögen von 27 Billionen US-Dollar verwalten.

Aktive Strategien ergänzen passives Basisinvestment

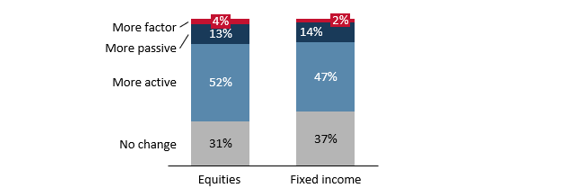

Zu den bedeutendsten in der Studie identifizierten Änderungen in der Portfoliokonstruktion gehört die vermehrte Nutzung aktiver Strategien. Im Schnitt sind die Staatsfonds sowohl im Anleihen- als auch im Aktienbereich zu mehr als 70% in aktiven Strategien investiert. Von den befragten Staatsfonds wollen 52% ihr aktives Aktienengagement in den nächsten zwei Jahren ausweiten; 47% planen das gleiche für ihre Anleiheallokation. (sh. Abb. 2). Am ausgeprägtesten ist dieser Trend bei den größten Institutionen: Von den Staatsfonds mit einem verwalteten Vermögen von mehr als 100 Milliarden US-Dollar haben 75% den Anteil ihres in aktiven Aktienstrategien angelegten Vermögens in den letzten beiden Jahren erhöht. Bei mittelgroßen und kleineren Fonds ist der Anteil mit 43% bzw. 36% kleiner.

Abb. 2: Erwartungen an den Managementstil in zwei Jahren (Anteil der Nennungen in %); nur Staatsfonds

Passive Strategien bieten zwar – insbesondere in hochliquiden öffentlichen Märkten – weiterhin Effizienzvorteile und Skalierungsmöglichkeiten. Staatliche Investoren nutzen jedoch auch vermehrt aktive Ansätze, um Konzentrationsrisiken in Indizes zu adressieren, auf regionale Renditeunterschiede zu reagieren und ihre Portfolios besser für unterschiedliche Szenarien in einem zunehmend fragmentierten Umfeld aufzustellen. Gleichzeitig werden Entscheidungen zur Portfoliozusammensetzung, wie zum Beispiel die Höhergewichtung bestimmter Anlageklassen, Regionen oder Faktoren, zunehmend als Kernausdruck eines aktiven Managements angesehen.

Fixed Income neu definiert und neu priorisiert

Angesichts des veränderten geopolitischen Umfelds und der Zinsnormalisierung stellen staatliche Investoren traditionelle Modelle für die Portfoliokonstruktion in Frage. Viele Staatsfonds setzen auf dynamischere Ansätze mit einer flexibleren Vermögensaufteilung, einem verbesserten Liquiditätsmanagement und einem stärkeren Einsatz alternativer Anlagen. In diesem Umfeld kommt festverzinslichen Anlagen eine größere Bedeutung in den Portfolios der Staatsfonds zu: In der jüngsten Invesco-Studie sind sie die zweitbeliebteste Anlageklasse nach Infrastrukturinvestitionen. Rund 24% der Staatsfonds beabsichtigen, ihr Engagement in festverzinslichen Anlagen in den nächsten zwölf Monaten unter dem Strich zu erhöhen.

Die Normalisierung der Zinsen und höhere Renditen haben zu dieser Rückkehr zu höheren Fixed-Income-Allokationen beigetragen. Darüber hinaus wird die Anlageklasse als Instrument für das Liquiditätsmanagement und die Stärkung der Portfolioresilienz sowie als flexible Renditequelle geschätzt. Höhere Private-Market-Allokationen führen zu einer zunehmenden Illiquidität auf Portfolioebene und machen das Liquiditätsmanagement zur strategischen Priorität. So geben fast 60% der Staatsfonds an, im Rahmen einer formalisierten Liquiditätsplanung für ihr Fixed-Income-Portfolio sicherzustellen, dass die Illiquidität ihrer Private-Market-Allokationen durch entsprechende Positionen in liquiden festverzinslichen Anlagen ausgeglichen wird.

„Fixed-Income-Investments dienen nicht mehr nur zur defensiven, risikoaversen Positionierung, sondern werden als dynamische und vielseitige Portfoliokomponente geschätzt“, kommentiert Rod Ringrow, Head of Official Institutions. „Angesichts der sich wandelnden Marktstrukturen, der steigenden Liquiditätsanforderungen und der sich verändernden Risiko-/Rendite-Annahmen spielt der Fixed-Income-Bereich eine immer wichtigere Rolle im strategischen Portfoliomanagement. Diese Anlagen erfüllen nun mehrere Funktionen gleichzeitig und dienen nicht mehr nur als defensives Ankerinvestment.“

Private Credit rückt als neues Diversifikationstool in den Fokus

Das Private-Credit-Engagement der Staatsfonds nimmt weiter zu. Gegenüber 2024 ist der Anteil der Staatsfonds, die direkt oder über Co-Investments in diese Anlageklasse investieren, von 30% auf 44% gestiegen. Der Anteil der Staatsfonds, die in Private-Credit-Fonds investieren, hat sich ebenfalls erhöht – von 56% auf 63%. Rund 50% der Staatsfonds wollen ihre Private-Credit-Allokation in den nächsten zwölf Monaten weiter erhöhen. Unter den nordamerikanischen Institutionen liegt dieser Anteil sogar bei 68%.

Das wachsende Interesse an Private Credit spiegelt ein generelles Umdenken in Bezug auf die Diversifikation wider, da traditionelle Korrelationen zwischen Aktien und Anleihen in einem Umfeld mit höheren Zinsen und höherer Inflation an Bedeutung verlieren. Staatliche Investoren schätzen außerbörsliche Kreditanlagen für ihre variable Verzinsung, die Möglichkeit einer maßgeschneiderten Transaktionsstrukturierung und Renditeprofile, die weniger stark mit den öffentlichen Märkten korrelieren. Damit hat sich Private Credit von einer Nischen-Anlageklasse zu einem strategischen Pfeiler des langfristigen Portfolioaufbaus entwickelt.

„Private Credit ist ein gutes Beispiel dafür, wie sich staatliche Investoren an ein strukturell verändertes Marktumfeld anpassen“, ergänzt Ringrow. „Beim Portfolioaufbau legen sie größten Wert auf Resilienz und Flexibilität. Genau das erhalten sie mit Private-Credit-Anlagen, die ihnen sowohl mehr Kontrolle als auch die erforderlichen Skalierungsmöglichkeiten bieten.“

Rückkehr zur strategischen Fokussierung auf China in fragmentierter Emerging-Market-Landschaft

Die von Invesco befragten Staatsfonds verfolgen einen selektiveren Ansatz in Bezug auf Anlagen in den Emerging Markets (EM). Für 43% von ihnen gehören die asiatischen Märkte außerhalb Chinas jedoch weiterhin zu den wichtigsten Anlageregionen. Auch China bleibt ein Fokusmarkt: Gegenüber 2024 ist der Anteil der staatlichen Investoren, die China zu ihren wichtigsten Märkten zählen, von 20% auf 28% gestiegen. Dabei richten Staatsfonds ihre China-Strategien zunehmend auf bestimmte Technologiesektoren wie KI, Halbleiter, Elektrofahrzeuge und erneuerbare Energien aus – 78% der von Invesco Befragten zeigen sich überzeugt, dass China bei Technologie und Innovation in Zukunft weltweit wettbewerbsfähig sein wird.

Diese gezielte Neupositionierung der staatlichen Investoren spiegelt sowohl das Bewusstsein für die sich bietenden Chancen als auch eine gewisse Vorsicht wider. Während 59% der Staatsfonds davon ausgehen, dass sie ihre China-Allokation in den nächsten fünf Jahren erhöhen werden, glauben nur 48%, dass dem Land der erfolgreiche Übergang zu einer konsumgetriebenen Wirtschaft gelingen wird. Dementsprechend werden auch die Allokationen in öffentliche und private Märkte angepasst.

In diesem Umfeld wird ein aktives Management als unerlässlich betrachtet. Nur 9% der Staatsfonds setzen bei ihrem EM-Engagement auf passive Strategien. Rund 85% nutzen spezialisierte Manager und begründen dies mit der erforderlichen Kenntnis der lokalen Märkte und taktischer Flexibilität.

„Die staatlichen Investoren überdenken ihre EM-Strategien“, erklärt Ringrow. „Sie gehen selektiv vor, konzentrieren sich stärker auf langfristige strukturelle Chancen und bauen Portfolios auf, die der Komplexität und Vielfalt dieser Märkte Rechnung tragen. Dabei steht China erneut im Fokus.“

Zunehmendes Interesse an digitalen Vermögenswerten

Institutionelle Investoren betrachten digitale Vermögenswerte nicht mehr als Randthema. Die diesjährige Invesco-Studie zeigt einen erkennbaren, wenn auch kleinen, Anstieg der Zahl der Staatsfonds, die direkt in digitale Vermögenswerte investieren – von 7% im Jahr 2022 auf 11%. Am höchsten ist ihr Anteil im Mittleren Osten (22%), Asien-Pazifik (18%) und Nordamerika (16%), während er in Europa, Lateinamerika und Afrika bei 0% liegt.

Ein überraschendes Ergebnis der Studie ist das wachsende Interesse an Stablecoins, insbesondere unter Staatsfonds aus Schwellenländern. Im Vergleich zu herkömmlichen Kryptowährungen bestechen Stablecoins vor allem mit ihrer Preisstabilität und ihrem Anwendungspotenzial. Dadurch eignen sie sich besser für künftige grenzüberschreitende Zahlungssysteme und Liquiditätsmanagement-Tools.

Viele Staatsfonds bevorzugen weiterhin ein indirektes Engagement in Kryptowährungen und investieren über Venture-Capital-Vehikel, Innovationsplattformen oder Krypto-Fonds, anstatt direkt Kryptowährungen zu halten. Dennoch zeigt der kleine Schritt in Richtung eines direkten Engagements in der Anlageklasse, dass aus einem abstrakten ein zunehmend konkretes Interesse wird.

Unterdessen treiben die Zentralbanken eigene Initiativen für digitale Zentralbankwährungen (CBDC) voran, wobei sie zwischen Innovationspotenzial und systemischer Stabilität abwägen. CBDCs bieten diverse Vorteile. In Schwellenländern können sie zur finanziellen Inklusion und Modernisierung der Zahlungssysteme beitragen. In Industrieländern stehen vor allem die Effizienz von Zahlungstransaktionen und die Stärkung der geldpolitischen Souveränität im Vordergrund. Aufgrund der komplexen Risiken befinden sich die meisten CBDC-Projekte von Zentralbanken jedoch noch in der Entwicklungs- oder Testphase.

Resilienz der Zentralbankreserven und defensive Rolle von Gold

Angesichts der erhöhten geopolitischen Instabilität und fiskalpolitischen Unsicherheit bemühen sich die meisten Zentralbanken um eine Stärkung ihres Reservemanagements. Fast zwei Drittel (64%) planen, ihre Devisenreserven in den nächsten zwei Jahren aufzustocken, während 53% ihre Portfolios stärker diversifizieren wollen.

Dabei kommt Gold weiterhin eine wichtige Rolle zu: 47% der Zentralbanken wollen ihre Goldallokationen in den nächsten drei Jahren erhöhen. Gold gilt als politisch neutraler Wertspeicher und dient zunehmend zur strategischen Absicherung gegen Risiken wie die steigende Staatsverschuldung der USA, die Instrumentalisierung von Devisenreserven und die globale Fragmentierung.

Gleichzeitig modernisieren die Zentralbanken das Management ihrer Goldbestände. Neben physischen Goldbeständen setzen immer mehr Zentralbanken auf dynamischere Instrumente wie ETFs, Swaps und Derivate, um ihre Allokationen zu optimieren, das Liquiditätsmanagement zu verbessern und die Flexibilität ihres Portfolios insgesamt zu erhöhen, ohne dabei auf eine defensive Absicherung zu verzichten. Dieser Trend dürfte sich fortsetzen: 21% der befragten Zentralbanken geben an, dass sie in den nächsten fünf Jahren in Gold-ETFs investieren wollen – aktuell sind nur 16% in derartige Instrumente investiert. Der Anteil der Zentralbanken, die Goldderivate halten, wird sich voraussichtlich von derzeit 9% auf 19% verdoppeln.

Invesco Studie: Staatliche Investoren verfolgen angesichts fragmentierter Märkte und politischer Unsicherheit vermehrt aktive Ansätze

Rod Ringrow