Attraktive Renditen

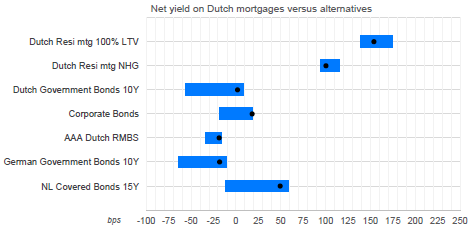

Die Renditen von Dutch Mortgages, abzüglich Gebühren und erwarteter Verluste, schneiden im Vergleich zu anderen hochwertigen festverzinslichen Produkten dauerhaft gut ab. Die Abb. 1 vergleicht die aktuelle und die 12-Monats-Spanne der Nettorenditen von Dutch Mortgages mit denen ähnlicher Produkte.

Abb. 1: Nettorendite von Dutch Mortgages im Vergleich zu anderen festverzinslichen Produkten. Der blaue Balken zeigt die historische 12-Monats-Renditespanne und der schwarze Punkt die aktuelle Rendite von Mitte Oktober 2021. Die Berechnung der Nettorendite der Dutch Mortgages erfolgte unter Berücksichtigung repräsentativer Verwaltungs- und Emissionsgebühren und erwarteter Verluste. Quelle: Dynamic Credit, Hypotheekbond, Bloomberg.

Starker Anlegerschutz

Ein Kreditgeber hat im Falle einer Zwangsvollstreckung vollen Zugriff auf das gesamte Vermögen des Kreditnehmers, das heißt, alle Vermögenswerte außer der Immobilie, die als Sicherheit für das Hypothekendarlehen dient, können gepfändet werden. Wenn ein Kreditnehmer ein laufendes Einkommen hat, kann zudem ein Teil davon ohne gerichtliche Genehmigung gepfändet werden.

Mortgage Loans bis zu 325.000 Euro beziehungsweise 344.500 Euro bei Energiesparinitiativen (jährlich aktualisiert) kommen für eine National Mortgage Guarantee (NHG) infrage, die Kreditnehmern und Kreditgebern Schutz bei Residualverlusten bietet. Für die Vergabe der NHG-Garantien ist die WEW (Waarborgfonds Eigen Woningen), der Garantiefonds für Eigenheime zuständig, die vom niederländischen Staat abgesichert wird. Aus diesem Grund erhielt die Einrichtung ein Aaa-Rating von Moody‘s und ein AAA-Rating von Fitch und S&P. Der Kreditnehmer zahlt für die NHG-Garantie eine Vorabgebühr von 70 Basispunkten (ab 2022 nur noch 60 Basispunkte). Um ein Eigeninteresse sicherzustellen, trägt er 10% des Verlusts. Den Rest deckt die NHG-Garantie ab, vorausgesetzt, dass der Darlehensantrag den NHG-Anforderungen entspricht, wobei die Amortisation des Garantieumfangs einbezogen wird.

Wenn ein Kreditnehmer zahlungsunfähig ist, gibt der Kreditgeber ihm in der Regel zunächst die Möglichkeit, die Immobilie selbst zu verkaufen. Ist der Kreditnehmer nicht zur Zusammenarbeit bereit oder verkauft sein Eigentum nicht, wird es versteigert. Um einen effizienten Prozess zu gewährleisten, ist vor der Auktion keine gerichtliche Genehmigung erforderlich.

Voller Regress und ein effizientes Rechtssystem führen zu einer hohen Zahlungsmoral. Angesichts langer Wartelisten am öffentlichen Wohnungsmarkt und einem kleinen und nicht regulierten Mietsektor ist es für viele die bessere Alternative, im eigenen Haus zu leben und eine Hypothek abzuzahlen.

Stabile Performance

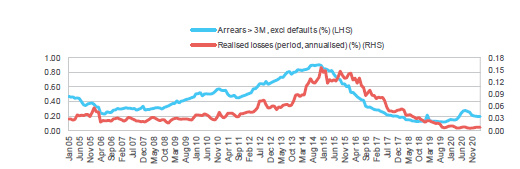

Nach der globalen Finanzkrise erlebte die Anlageklasse ihre schlechteste Performance in der jüngsten Geschichte. Bei Dutch RMBS kam es damals zu Verlusten von bis zu 15 Basispunkten pro Jahr. Vergleichsweise waren diese Verluste zwar minimal, dennoch wurden die Zeichnungsstandards seitdem erheblich verschärft, wodurch sich die Kreditwürdigkeit von Dutch Mortgage Loans verbesserte.

Abb. 2: Zahlungsrückstände und realisierte Verluste von Residential mortgage-backed securities (RMBS) in der Vergangenheit. Quelle: Fitch-Ratings.

Die Corona-Pandemie hat sich nicht negativ auf die Wertentwicklung von Dutch Mortgages ausgewirkt. Kreditnehmern, die aufgrund von Lockdown-Maßnahmen vorübergehend Einkommensverluste erlitten, wurde ein Zahlungsaufschub gewährt. Nur sehr wenige nahmen dieses Angebot in Anspruch, und aufgeschobene Zahlungen wurden noch 2020 in großen Teilen geleistet.

Volumen der Kreditvergabe

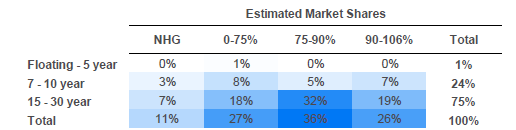

Das geschätzte Kreditvergabevolumen lag in 2021 bei rund 145 Mrd. Euro. 75% davon entfielen auf 15- bis 30-jährige Festzinslaufzeiten. Längere Zinsbindungsfristen haben in den letzten Jahren deutlich an Marktanteil gewonnen, was Anlegern mit langfristigen Verbindlichkeiten zugutekommt.

Abb. 3: Geschätztes Kreditvergabevolumen am Markt in unterschiedlichen Segmenten bis zur 42. Woche 2021. Quelle: Dynamic Credit, HDN.

---

*) Andreas Mittler, Senior Sales Specialist Private Debt & Real Assets · BNP Paribas Asset Management

BNP Paribas Asset Management

BNP Paribas Asset Management ist durch die Mehrheitsbeteiligung an der Dynamic Credit Group mit einem verwalteten Vermögen in Dutch Mortgages von ca. 9 Milliarden Euro auch in dieser Assetklasse einer der führenden Anbieter. Zugang zur Assetklasse können Investoren über maßgeschneiderte Mandate oder eine Fondslösung erhalten. Derzeit erlaubt das Marktumfeld einen zügigen Aufbau von Portfolios ohne Wartefristen.

Position: Investieren in Dutch Mortgages

Andreas Mittler