Versicherungen zählten früher zu den aktivsten Investoren am Verbriefungsmarkt. Mit der Einführung der Solvency-II-Regulierung 2016, die Anlagen in die so sogenannten Asset Backed Securities (ABS) mit Strafgebühren belegt, wurden Versicherungen jedoch faktisch aus dem Markt gedrängt. Die Neufassung der Verbriefungsverordnung unter dem Kürzel STS („Simple, Transparent and Standardised“), die seit Januar 2019 gilt, soll das Vertrauen in die qualitativ hochwertigen ABS-Segmente wieder stärken – insbesondere in Bereichen, die für die Finanzierung der Realwirtschaft wichtig sind, wie etwa Hypotheken, Konsumenten- oder Mittelstandskredite.

Vor allem durch die mangelhafte Underwriting-Praxis im US-Subprime-Markt gerieten Verbriefungen im Zuge der Finanzkrise von 2008 auch in Europa in Verruf. Seither halten sich viele Missverständnisse rund um diese Anlageklasse. Dabei spielen Verbriefungen eine wichtige Rolle für die Effizienz der Finanzmärkte, und zwischen den in den USA und Europa angebotenen ABS-Typen gibt es erhebliche Unterschiede, die Anleger beachten sollten.

Höhere Qualität in Europa

So haben sich europäische Verbriefungen jahrzehntelang – auch während der Finanzkrise – positiv entwickelt. Das lag vor allem an den hierzulande üblichen hochwertigen Krediten als Basiswert für die Verbriefung, ebenso wie am starken Gläubigerschutz. Im Vergleich zu den USA hatten europäische Emittenten stets mehr „skin in the game“, gingen also ein höheres Risiko ein, da europäische Banken und Kreditgeber ABS eher als Finanzierungsinstrument denn als Sicherungsinstrument behandeln. Das US-Modell, Verbriefungen aufzulegen und ohne Rechenschaftspflicht zu vertreiben, setzte sich in Europa nicht durch. Heute sind die Emittenten zusätzlich dazu verpflichtet, einen Anteil von mindestens 5% an einem verbrieften Asset-Pool zu behalten.

Doch trotz der höheren Kreditqualität liegen die Spreads einiger europäischer ABS immer noch höher als in den USA, wobei sich einzelne Segmente hinsichtlich Qualität und Bewertungsniveau unterscheiden. Generell bieten diese Titel eine deutliche Prämie gegenüber Staats- und Unternehmensanleihen vergleichbarer Bonität – eine direkte Folge der Marktverzerrungen durch die Finanzmarktinterventionen der Zentralbank und der Aufsichtsbehörden in den letzten Jahren. So sind beispielsweise niederländische Wohnimmobilienkredite (Residential Mortgage Backed Securities, RMBS) und deutsche Autokredite deutlich teurer als britische RMBS, die nicht in das Quantitative-Easing-Programm der EZB einbezogen wurden. Für Anleger, die Risiken und Renditepotenziale analysieren können, ergeben sich daraus beträchtliche Chancen.

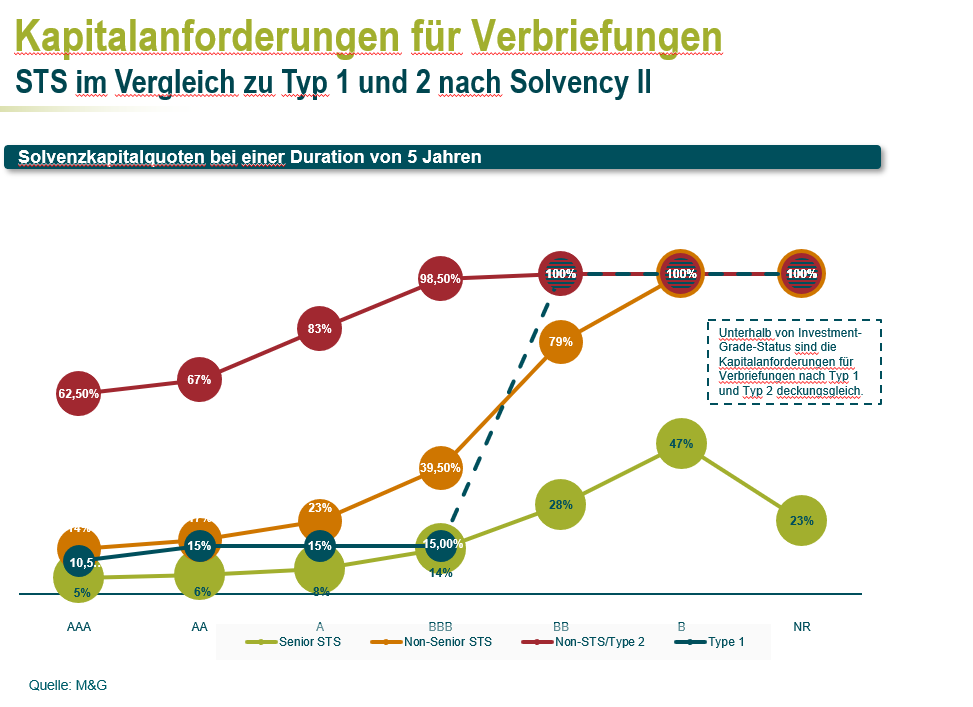

STS als allgemeiner Rahmen für europäische Verbriefungen unterscheidet qualitativ hochwertige ABS von komplexeren Strukturen oder Sicherheiten. Die Kriterien berücksichtigen daher sowohl die Struktur der Emission als auch die zugrunde liegenden Vermögenswerte. Die Abbildung zeigt die günstigeren Kapitalanforderungen innerhalb des neuen STS-Rahmens im Vergleich zu den früheren Typ-1- und Typ-2-Kennzahlen nach Solvency II. Qualitativ hochwertige STS-Verbriefungen verursachen Kapitalkosten auf einem ähnlichen Niveau wie Unternehmensanleihen guter Bonität und sind damit deutlich attraktiver für Versicherungen geworden. Die Kapitalanforderungen für Anlagen in Anleihen unterhalb Investment Grade oder ohne STS-Status sind allerdings weiterhin extrem hoch.

Für STS-fähige Verbriefungen eignen sich beispielsweise hochwertige Kfz-Kredite, Verbraucher- und Kreditkartendarlehen, Kredite mittelständischer Firmen sowie RMBS. Kredite für Gewerbeimmobilien und synthetische Verbriefungen sind allerdings ebenso unzulässig wie ABS, denen aktiv verwaltete Asset Pools zugrunde liegen.

STS-Status auch für Emissionen vor 2019 möglich

Ob eine Verbriefung mit dem STS-Label gekennzeichnet werden darf, liegt in der Verantwortung der Forderungsinhaber (Originatoren), Sponsoren und Emittenten, kann aber auch an externe Prüfer (Third-Party Verifier, TPVs) vergeben werden. Diese dürfen jedoch nicht selbst Versicherungsgesellschaften, Kreditinstitute, Wertpapierfirmen oder Ratingagenturen sein und auch keine Beratungs-, Audit- oder ähnliche Dienstleistungen für die an der jeweiligen Verbriefung beteiligten Parteien erbringen. Mitteilungen über zulässige STS-Verbriefungen werden an die Europäische Wertpapieraufsichtsbehörde ESMA übermittelt. Fehletikettierte Verbriefungen sind mit Sanktionen – in der Regel Bußgelder – verbunden.

Wie hat der Markt die neuen Rahmenbedingungen angenommen? Im ersten Halbjahr 2019 kamen 11,6 Mrd. Euro an STS-Emissionen an den Markt, 40% davon innerhalb der EU. In der zweiten Jahreshälfte wird es wohl noch etwas mehr Transaktionen geben, wobei das Angebot an STS-Verbriefungen nicht auf den Primärmarkt beschränkt ist. Übrigens können auch Emissionen, die vor dem 1. Januar 2019 begeben wurden, noch den STS-Status erlangen, sofern sie die Kriterien erfüllen. Dieser potenzielle Bestandsschutz existierender Vermögenswerte eröffnet zahlreiche weitere Anlagevarianten.

Versicherungen wird auf diese Weise ermöglicht, im Rahmen ihrer Kapitalanlage ABS wieder in Betracht zu ziehen. Denn Verbriefungen zählen zu den wenigen alternativen Assetklassen, deren Volumen einerseits groß genug ist, um das Anleiheportfolio sinnvoll zu diversifizieren, und die andererseits einen risikobereinigten Renditeaufschlag gegenüber Unternehmens- und Staatsanleihen bieten.

---

*) James King ist Head of ABS Portfolio Management, M&G Investments.

Kommentar: STS belebt den Verbriefungsmarkt in Europa

James King