T. Rowe Price (Luxembourg) Management S.à r.l., Zweigniederlassung Frankfurt

Adresse:

Postanschrift:

Junghofstr. 24 / 60311 Frankfurt am Main

Telefon:

+49 (0)69/24437 1900

Webseite:

Teamgröße:

14 Mitarbeitende (Lokales Team Frankfurt, davon 3 institutioneller Bereich)

Junghofstr. 24 / 60311 Frankfurt am Main

Ansprechpartner für das institutionelle Geschäft

Jan H. MüllerHead of Institutional Sales DACH

+49 (0)69/24437 1931

jan.mueller@troweprice.com

Peter Richters

Deputy Head of Institutional Sales DACH

+49 (0)69/24437 1923

peter.richters@troweprice.com

Unternehmensüberblick/Kurzbeschreibung

T. Rowe Price ist ein 1937 gegründeter Asset Manager, der vorwiegend aktiv verwaltete Strategien für seine Kunden anbietet. Anleger können aus einem breiten Angebot an aktiven Aktien-, Anleihen- und Multi Asset-Strategien wählen. Zu unseren weltweiten Kunden zählen viele international führende Unternehmen, Versicherungen, Pensionskassen, Stiftungen, Finanzintermediäre und öffentliche Einrichtungen. Auf institutionelle Anleger entfallen mehr als 50% des von uns verwalteten Vermögens.

Wir sind weltweit in 51 Ländern vertreten und verwalten Vermögenswerte in der Höhe von 1,465 Bio. Euro*.

Bei T. Rowe Price sind 8’104 Mitarbeiter angestellt, darunter über 930 Investmentexperten.

Unsere ausgeprägte organisatorische und finanzielle Stabilität (geringe Mitarbeiterfluktuation, lange Unternehmenszugehörigkeit/ keine langfristigen Verbindlichkeiten, erhebliche liquide Mittel und Eigenkapital) sowie mehr als 85 Jahre Erfahrung unter unterschiedlichsten Marktbedingungen tragen zum langfristigen Erfolg unserer bewährten Investmentstrategien bei.

*Das unternehmensweit verwaltete Vermögen umfasst Vermögenswerte, die von T. Rowe Price Associates, Inc. und ihren verbundenen Anlageberatungsunternehmen verwaltet werden. Stand aller Daten: 30. September 2024

Besucheradresse:

Neue Rothofstr. 19

60313 Frankfurt am Main

Im deutschsprachigen Markt aktiv seit: 2015

Mitgliedschaften in Verbänden

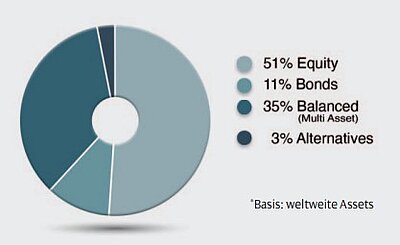

Assets under Management nach Assetklassen*

Assets under Management in Zahlen (in Mio. Euro)

Angebotene Investmentvehikel

Services

Performancemessung/-Verifzierung

Angebotene Assetklassen

Equity

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: China | |

| Aktiv/Passiv (auch ETFs) | X/X | X/ | / | X/X | X/ | X/ | X/ | X/ |

| Quantitativ/Qualitativ | X/X | /X | / | X/X | /X | /X | /X | /X |

| Small Cap/Large Cap | /X | X/X | / | X/X | /X | /X | /X | /X |

| Growth/Value | /X | X/ | / | X/X | / | / | /X | / |

| Absolute/Relative Return | /X | /X | / | /X | /X | /X | /X | /X |

| Factor Investing | ||||||||

| ESG-Ansatz/Impact Investing | X/X | X/ | / | X/X | X/ | X/ | X/ | / |

| Andere: Bottom-Up | X | X | X | X | X | X | X |

Bonds

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: | |

| Staatsanleihen | X | X | X | X | X | |||

| Corporate Bonds | X | X | X | X | X | |||

| High Yield | X | X | X | X | ||||

| Convertible Bonds | ||||||||

| Absolute Return Strategien | X | X | ||||||

| Inflation Linked Strategien | X | |||||||

| Geldmarktstrategien | ||||||||

| ESG-Ansatz bzw. Impact Investing | X | X | X | X | X |

Alternative Investmentlösungen

T. Rowe Price übernahm Ende 2021 Oak Hill Advisors (OHA), ein führender US Asset Manager, der sich auf Private Debt, Distressed Investments, Real Assets/Infrastructure Lending, Structured Credit(einschließlich Managed CLOs) und liquide Kreditstrategien, einschließlich High Yield Bonds, Leveraged Loans und Multi-Asset-Credit spezialisiert hat.

Daneben werden diverse alternative Anlagelösungen im liquiden Bereich verwalten, die Absolute bzw. Total Return Charakteristika aufweisen und asymmetrische Risiko Ertragsprofile bieten.

Erläuterung zu den angegebenen Produkten bzw. Strategien

Aktienanlagen waren die Grundlage unseres Geschäfts seit der Firmengründung 1937. Für institutionelle Anleger haben wir seit 1950 ein entsprechendes Angebot. Unser verwaltetes Vermögen in Aktien beträgt ca. 745 Mrd. Euro (per 30.9.2024). Wir bieten ein breites Angebot von globalen/regionalen Aktien über Schwellenländeraktien bis hin zu US-Aktien.

Unsere Anleihensparte wurde 1971 gegründet. Mittlerweile verwalten wir ca. 167 Mrd. Euro in Anleihen weltweit. Wir bieten Anlegern hier ein breites Spektrum von Lösungen: Globale Anleihen, Schwellenländeranleihen, Investment Grade/High Yield Corporates sowie US-Anleihen Strategien.

Unser Multi Asset -Team verfügt über mehr als 30 Jahre Erfahrung und managt ein Volumen von ca. 502 Mrd. Euro in unterschiedlichen Multi-Asset-Strategien.

Erläuterungen zu Research/Investmentprozess

Eigenes Research

Unsere Portfoliomanager greifen bei ihren Anlageentscheidungen auf eine der größten Buy-Side-Researchplattformen der Branche mit einem Team von 363 äußerst erfahrenen Analysten zurück (102 Fixed Income-, 231 Equity- und 30 Multi-Asset Analysten). Die Analysen und Auswertungen dieser Experten ermöglichen es, weltweit die interessantesten Investments auf- zuspüren, um nachhaltig einen Mehrertrag für unsere Kunden zu erzielen.

Kultur des Miteinanders

In unserer Unternehmenskultur wird aktive Zusammenarbeit großgeschrieben. Wir incentivieren alle unsere Mitarbeiter zum ständigen Austausch von Ideen und Informationen innerhalb und zwischen den Abteilungen. Dieser Aspekt ist wichtiger Bestandteil der Mitarbeiterbeurteilung.

Beständigkeit

Unser Anlagehorizont ist langfristig. Dies ermöglicht stabilere und zuverlässigere Ergebnisse – davon sind wir überzeugt. Wir machen bei unserem langfristig erprobten Anlagestil keine Kompromisse und missachten zudem nie die Ziele unserer Kunden, um kurzfristigen Marktentwicklungen zu folgen.

Risiken im Blick

In jeder Phase des Investmentprozesses erfolgt eine rigorose Risikomodellierung und -überwachung, ergänzt durch formelle Überwachungsprozesse.

Inwieweit werden ESG-Ansätze und -Faktoren in den Investmentansätzen integriert?

Unsere ESG-Philosophie basiert auf drei Grundprinzipien:

1. INTEGRATION

Unseres Erachtens sind ESG-Faktoren wichtige Komponenten von Anlageentscheidungen, die in unserem Investmentprozess fest integriert sind. Die Berücksichtigung von ESG-Faktoren im Investmentprozess bedeutet, dass sie bei Anlageentscheidungen zusammen mit klassischen Kriterien wie finanziellen, makroökonomischen, branchenbezogenen und anderen Faktoren in den Blick genommen werden.

2. ZUSAMMENARBEIT

Unsere internen ESG-Spezialisten haben eigene Tools zur Bewertung von ESG-Faktoren entwickelt, die Einfluss auf eine Investmentthese haben könnten. Die Koordination dieser Ressourcen und die Sicherstellung der Zusammenarbeit zwischen den Teams ermöglicht unseren Analysten und Portfoliomanagern die effektive Integration von ESG-Daten in ihre Investmentprozesse.

3. WESENTLICHKEIT

Bei der Beurteilung von ESG-Faktoren ist uns besonders wichtig, ob sie einen wesentlichen Einfluss auf die Wertentwicklung der Investments in den Portfolios unserer Kunden haben werden.

Worauf liegt Ihr Fokus im Jahr 2025?

Aufgrund der global divergierenden Geldpolitik sehen wir ein hohes Interesse an flexiblen Anleihestrategien, die sowohl die Duration als auch Gewichtungen zwischen den verschiedenen Anleihesektoren aktiv steuern. Darüber hinaus bleiben auch unsere „Core“-Lösungen bspw. im Investment Grade Corporatem Bond Bereich im Fokus.

Auf der Aktienseite sind unsere Structured Research Equity Strategien im Fokus. Diese werden aufgrund ihres geringen Tracking Errors und hervorragender risikoadjustierter Perfor- mance bei institutionellen Anlegern häufig als Alternative zu passiven Produkten eingesetzt.