Ninety One Luxembourg S.A.

Adresse:

Bockenheimer Landstr. 23

60325 Frankfurt am Main

Telefon:

+49 (0) 69 715 85 900

Webseite:

Teamgröße:

6 Mitarbeitende (institutioneller Bereich)

60325 Frankfurt am Main

Ansprechpartner für das institutionelle Geschäft

Maik FechnerCo-Head Central & Northern Europe

+49 (0) 69 7158 5902

maik.fechner@ninetyone.com

Oliver Schulz

Head of Central & Northern Europe Client Management

+49 (0) 69 7158 5906

oliver.schulz@ninetyone.com

Aymeric Francois

Co-Head Central & Northern Europe

+49 (0) 69 7158 5901

aymeric.francois@ninetyone.com

Unternehmensüberblick/Kurzbeschreibung

Ninety One ist ein unabhängiger, aktiver globaler Vermögensverwalter, der es sich zum Ziel gesetzt hat, überzeugende Ergebnisse für seine Kunden zu liefern und ein Vermögen in Höhe von 157.4 Mrd. Euro verwaltet (Stand: 31. Dezember 2024).

1991 in Südafrika als Investec Asset Management gegründet, begann das Unternehmen, inländische Investments in einem Schwellenland anzubieten. Fast dreißig Jahre später, im Lauf derer das Unternehmen organisch gewachsen ist, spaltete sich die Firma 2020 von der Investec Group ab und wurde zu Ninety One. Heute bietet das Unternehmen Institutionen, Beratern und Privatanlegern weltweit klar abgegrenzte aktive Strategien für Aktien, festverzinsliche Wertpapiere, Multi-Asset- und alternative Anlagen.

Anlagen sind mit Risiken verbunden; es können Verluste entstehehen.

Im deutschsprachigen Markt aktiv seit: 2008

Mitgliedschaften in Verbänden

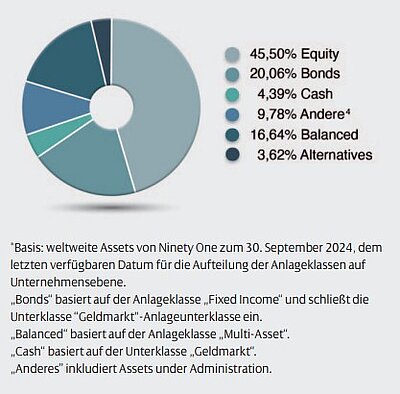

Assets under Management nach Assetklassen*

Assets under Management in Zahlen (in Mio. Euro)

Angebotene Investmentvehikel

Services

Performancemessung/-Verifzierung

Angebotene Assetklassen

Equity

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: | |

| Aktiv/Passiv (auch ETFs) | X/ | X/ | / | X/ | / | X/ | X/ | X/X |

| Quantitativ/Qualitativ | /X | /X | / | /X | / | /X | /X | / |

| Small Cap/Large Cap | /X | /X | / | /X | / | /X | /X | X/X |

| Growth/Value | /X | / | / | / | / | / | / | X/ |

| Absolute/Relative Return | /X | /X | / | /X | / | /X | /X | / |

| Factor Investing | X | X | X | X | X | |||

| ESG-Ansatz/Impact Investing | X/ | X/ | / | X/ | / | X/ | X/ | X/X |

Bonds

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: | |

| Staatsanleihen | X | X | ||||||

| Corporate Bonds | X | X | X | X | ||||

| High Yield | X | |||||||

| Convertible Bonds | ||||||||

| Absolute Return Strategien | X | |||||||

| Inflation Linked Strategien | ||||||||

| Geldmarktstrategien | X | |||||||

| ESG-Ansatz bzw. Impact Investing | X | X | X | X | X |

Alternative Investmentlösungen

Unser Geschäftsfeld Alternative Investmentprodukte umfasst Rohstoffe, Alternative Credit, Private Debt inklusive Infrastructure Debt und erstreckt sich auf ca. 3,72% des firmenweit verwalteten Vermögens.

Real Estate

| Core/Core+ | Value-added | Opportunistic | Andere: | |

| Spezialfonds | ||||

| Publikumsfonds (offen) | ||||

| Sektorenfonds | ||||

| REIT-Fonds | X | |||

| Fund-of-Funds | ||||

| Closed-end-Funds | X |

Real Assets

| Infrastructure | Private Equity | Renewables | Commodities | Andere: | |

| Emerging Africa Infrastructure Fund | X |

Erläuterung zu den angegebenen Produkten bzw. Strategien

Wir bieten globale Anlagestrategien im Bereich Aktien, Renten, Multi-Asset und alternative Investments.

Aktien: Wir haben ein breites Spektrum von Aktienanlagestrategien, die globale und regionale Märkte, Schwellenländer und Grenzmärkte abdecken. Sie werden fokussiert von spezialisierten Anlageteams verwaltet, welche speziell hierfür entwickelte und disziplinierte Anlageprozesse verwenden.

Renten: Wir waren einer der ersten Anbieter von auf Schwellenlandschuldtitel spezialisierten Anlagestrategien, decken aber auch Staats- und Unternehmensanleihen im Bereich Industrieländer ab.

Multi-Asset: Wir bieten auf Wachstum oder Einkommen spezialisierte Lösungen für globale und regionale Märkte sowie Schwellenländer an. Alle unsere Multi-Asset-Strategien sind darauf ausgerichtet, über eine auf „intelligente‘‘ Diversifizierungskennzahlen basierende Vermögensallokation und über eine Bottom-Up-Titelselektion Mehrwert zu schaffen. Dieses Vorgehen liefert uns den Rahmen für den Aufbau von Portfolios mit attraktivem Rendite-Risiko-Potenzial. Unser Thematic Equities Team ergänzt diese Portfolios sinnvoll mit einer Vielzahl an interessanten Nachhaltigkeits- und Rohstoffstrategien.

Alternative Anlagen: Unsere Private-Debt-Plattform umfasst eine Vielzahl spannender und teils einzigartiger Anlagestrategien. Hierzu zählen Africa Credit Opportunities, European Credit Opportunities, Emerging Africa Infrastructure und Africa Real Estate.

Erläuterungen zu Research/Investmentprozess

Ninety One ist keinem hausübergreifenden Investmentstil verpflichtet. Stattdessen wird den spezialisierten Investmentteams die Freiheit eingeräumt, entsprechend ihren Anlageüberzeugungen zu handeln, um so die bestmöglichen Ergebnisse erzielen zu können. Jedes unserer Investmentteams hat auf diesem Weg eine jeweils auf die Anlageklasse zugeschnittene Anlagephilosophie und Anlageprozesse entwickelt. Die Praxis hat gezeigt, welche Vorteile spezialisierte Ansätze bieten. Wir sind davon überzeugt, dass erfolgreiche Anlagestrategien aus mutigen und gut getesteten Ideen entstehen.

Inwieweit werden ESG-Ansätze und -Faktoren in den Investmentansätzen integriert?

Aufgrund unserer südafrikanischen Wurzeln ist das Thema Nachhaltigkeit schon immer ein integraler Bestandteil unserer Anlagestrategien. Wir setzen uns unter anderem dafür ein, durch selbst entwickelte Anlagestrategien Finanzierungsmittel in die Regionen unseres Heimatmarktes Südafrika zu lenken, in denen sie am dringendsten benötigt werden, um langfristig Infrastruktur aufzubauen und Wohlstand zu schaffen. Aus dieser Motivation heraus ist es uns ein besonderes Anliegen, die Integration von Nachhaltigkeitskriterien in all unseren Anlagestrategien fortlaufend weiterzuentwickeln und unser Produktangebot um innovative Nachhaltigkeitsstrategien zu erweitern.

Worauf liegt Ihr Fokus im Jahr 2025?

Neben EM-Aktien positionieren wir EM Credit als stark diversifizierende Anlageklasse mit geringer Korrelation zu den amerikanischen und europäischen Kreditmärkten. Regionale Diversifikation, sektorale Breite und eine oft bessere Kreditqualität als bei DM-Pendants bieten ein differenziertes Rendite-Risiko- Profil. Oftmals unterschätzen Investoren die Reife und Widerstandsfähigkeit von EM-Unternehmen in diesem wachsenden Markt, der sich auch stetig, z.B. durch innovative Blended-Finance-Konzepte, erweitert. Natürlich steht auch die erstklassige Betreuung unserer bestehenden Kunden im Mittelpunkt.