Lazard Asset Management (Deutschland) GmbH

Adresse:

Neue Mainzer Str. 75

60311 Frankfurt am Main

Telefon:

+49 (0)69/5060 60

Webseite:

Teamgröße:

22 Mitarbeitende (institutioneller Bereich)

60311 Frankfurt am Main

Ansprechpartner für das institutionelle Geschäft

Andreas BlanckHead of Institutional Sales Germany

+49 40 3572 9026

andreas.blanck@lazard.com

Horst Mathä

Head of Austria

+43 1 9280 5290

horst.mathae@lazard.com

Björn Bahlmann

Head of Institutional Sales Switzerland

+41 43 888 6485

bjoern.bahlmann@lazard.com

Unternehmensüberblick/Kurzbeschreibung

Lazard Asset Management (Deutschland) GmbH ist eine 100%-ige Tochtergesellschaft von Lazard Asset Management LLC in New York. Lazard Asset Management LLC ist Bestandteil der Lazard-Gruppe, die neben dem Asset Management als Hauptgeschäft das Investmentbanking betreibt.

Lazard verbindet eine über lange Jahre gewachsene Tradition mit gemeinsamen Unternehmensprinzipien. Im Vordergrund stehen die besonderen Anforderungen jedes einzelnen Kunden, denen wir durch ein hohes Maß an Beratung und maßgeschneiderten Lösungen Rechnung tragen, zum Beispiel bei der Ausrichtung der Kapitalanlage auf Nachhaltigkeit. Unser ganzheitlicher und transparenter Beratungsansatz basierend auf den langjährigen Kapitalmarkterfahrungen unserer Mitarbeiter ist die Grundlage für ein hohes Maß an Vertrauen, welches wir seitens unserer Kunden genießen.

Aufgrund eines weltweiten Netzwerkes wird Lazard Asset Management den Anforderungen der Globalisierung gerecht. Unsere in Frankfurt ansässigen Portfoliomanager/Analysten sind eingebunden in das internationale, global ausgerichtete und nach Sektoren, Branchen und Mandatstypen organisierte Netzwerk von weltweit mehr als 300 Mitarbeitern im Investmentbereich. Damit bringen sie einerseits lokales Knowhow ein, profitieren andererseits von vorhandenem globalen Wissen und beeinflussen damit maßgeblich den Prozess im Rahmen deutscher Spezial-AIFM und Vermögensverwaltungsmandate.

Im deutschsprachigen Markt aktiv seit: 31. März 1999

Mitgliedschaften in Verbänden

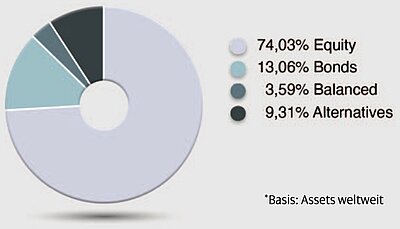

Assets under Management nach Assetklassen*

Assets under Management in Zahlen (in Mio. Euro)

Angebotene Investmentvehikel

Services

Performancemessung/-Verifzierung

Angebotene Assetklassen

Equity

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: | |

| Aktiv/Passiv (auch ETFs) | X/ | X/ | / | X/ | X/ | X/ | X/ | / |

| Quantitativ/Qualitativ | X/X | X/X | / | X/X | /X | X/X | X/X | / |

| Small Cap/Large Cap | X/X | X/X | / | X/X | /X | /X | X/X | / |

| Growth/Value | X/X | X/X | / | X/X | /X | /X | X/X | / |

| Absolute/Relative Return | X/X | X/X | / | X/X | X/X | X/X | X/X | / |

| Factor Investing | X | X | X | X | X | |||

| ESG-Ansatz/Impact Investing | X/ | X/ | / | X/ | X/ | X/ | X/ | / |

Bonds

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: | |

| Staatsanleihen | X | X | X | X | ||||

| Corporate Bonds | X | X | X | X | ||||

| High Yield | X | X | X | X | ||||

| Convertible Bonds | X | X | X | |||||

| Absolute Return Strategien | X | X | X | X | ||||

| Inflation Linked Strategien | ||||||||

| Geldmarktstrategien | ||||||||

| ESG-Ansatz bzw. Impact Investing | X | X | X | X |

Alternative Investmentlösungen

Neben einer breiten Produktpalette von Balanced-Produkten mit Schwerpunkten auf globale, europäische, US-amerikanische und Emerging-Markets-Aktien und -Renten verfügt Lazard über eine tiefgehende Expertise im Bereich „Alternative Investments“ in Form von Single Hedge Funds, Funds of Hedge Funds und Diversified Strategien.

Real Assets

| Infrastructure | Private Equity | Renewables | Commodities | Andere: | |

| Global Listed Infrastructure | X | ||||

| Global Commodities | X | ||||

| Real Assets and Pricing Opportunities | X |

Erläuterung zu den angegebenen Produkten bzw. Strategien

Lazard bietet mehr als 50 Aktienstrategien mit einem globalen, europäischen, Emerging Markets-, US-amerikanischen und japanischen Fokus und schließt verschiedene Anlagestile ein: Benchmark-orientiert sowie unabhängig oder mit einem bestimmten Rendite-Risiko-Ziel.

Unsere Kernkonzepte in diesem Bereich sind:

- Global Equity

- quantitative Equity (Advantage Platform)

- Small/Microcap Equity

Eine weitere unserer Stärken liegt im Management europäischer, globaler sowie Emerging Markets Rentenkonzepte u.a. in den Bereichen:

- Corporate Bonds

- Government Bonds

- Inflation-Linker

- Nachranganleihen

- Pfandbriefe/Covered Bonds

Neben unserem Flaggschiff auf der Rentenseite „Euro High Quality", einem Multi-Sektoren-Ansatz, verwalten wir auch Total Return-Strategien, Balanced Mandate und eine skandinavische Anleihen-Strategie erfolgreich für unsere Kunden.

Lazard verfügt darüber hinaus über eine tiefgehende Expertise im Bereich „Convertible Bonds“ und „Alternative Investments“ in Form von Convertible Arbitrage und Diversified Strategien. Ausgehend von den genannten Konzepten sind wir in der Lage, unseren Kunden eine Vielzahl unserer Investmentkonzepte als individuelle Anlagelösungen an die Hand zu geben, angepasst an das jeweilige Risikobudget bzw. die Risiko-/Return-Erwartungen.

Erläuterungen zu Research/Investmentprozess

Der Investmentprozess bei Lazard basiert auf folgenden Überzeugungen:

- Finanzmärkte sind nicht durchweg effizient.

- Ausschließlich aktives Management ist in der Lage, Investmentchancen aus diesen Ineffizienzen wahrzunehmen.

- Fundamental-orientierter Bottom-Up-Ansatz, der durch Top-Down Elemente ergänzt wird.

- Einzeltitelselektion und Risikomanagement sind die entscheidenden Faktoren für erfolgreiche und stabile Performanceergebnisse.

- Globales In-house-Research ist maßgeblich für attraktive risikoadjustierte Performanceergebnisse.

- Integrierte ESG-Analyse

Unser Ansatz basiert auf einer ausführlichen quantitativen und qualitativen Analyse durch unser weltweites Netzwerk von über 300 Investment Professionals. Durch intensives und proprietäres Buy-Side-Primärresearch wird ein „finanzieller Gesundheitscheck“ von Einzeltiteln durchgeführt, der als Ergebnis eine Liste der attraktivsten Titel hervorbringt. Jedes einzelne Wertpapier wird in einem nächsten Schritt auf seinen potenziellen Beitrag zur Risiko-/Renditestruktur des Portfolios überprüft und die Zusammensetzung des Portfolios diesbezüglich optimiert.

Welche Rolle spielen ESG-Ansätze und -Faktoren in den Investmentansätzen?

Nachhaltiges Investieren ist in unseren Investmentprozess integriert. Wir sind überzeugt, dass ESG-Aspekte, wie Board-Struktur oder ökologische Praktiken, einen Einfluss auf die Finanzergebnisse und Bewertung eines Unternehmens haben können.

Unsere weltweit mehr als 300 Investment Professionals sind für die Identifikation und Integration der ESG-Risiken, aber auch Chancen in den Investmentprozess verantwortlich. Selbstverständlich endet die ESG-Bewertung nicht mit dem Kauf oder Verkauf. Als aktiver Manager streben wir die Maximierung des Shareholder Value unserer Kunden durch regelmäßigen Austausch mit den Unternehmen und Stimmrechtsausübung während Aktionärsversammlungen an.

Worauf liegt Ihr Fokus im Jahr 2024?

Mit der inzwischen deutlich zurückgegangenen Inflation, weniger Handlungsdruck bei den Notenbanken und einer sich abzeichnenden weichen Landung der Konjunktur ergeben sich aus unserer Sicht in 2024 aussichtsreiche Anlagechancen für die Anleger. Diese sollten jedoch durch aktives Portfoliomanagement wahrgenommen werden, denn einiges an positiven Erwartungen bei Aktien und Renten haben die Kapitalmärkte bereits Ende 2023 vorweggenommen.

Unser Fokus liegt in 2024 auf globalen Qualitätsaktien sowie Aktien der Emerging Markets, bei Rentenanlagen auf Buy&Hold-Konzepten, EM-Unternehmensanleihen sowie Wandelanleihen.