Fisher Investments Europe Limited (FIE)

Adresse:

Level 18, One Canada Square

UK – E14 5AX London

Telefon:

+44 207 299 6848

Teamgröße:

132 Mitarbeitende (institutioneller Bereich)

UK – E14 5AX London

Ansprechpartner für das institutionelle Geschäft

Benjamin HetzlerFIE Institutional Director, Portfolio Specialist

+353 148 46 552

b.hetzler@fisherinvestments.ie

Unternehmensüberblick/Kurzbeschreibung

Fisher Investments (FI) wurde 1979 durch Ken Fisher als Einzelunternehmen gegründet. Fisher Investments Europe (FIE) und FI zählen derzeit verschiedene institutionelle Anleger wie Corporates, öffentliche sowie gemeinschaftliche Pensionspläne mehrerer Arbeitgeber, Stiftungen, Regierungen und Staatsfonds weltweit zum Kundenkreis. Stabilität und Erfahrung sind Markenzeichen des Anlageteams von FI, des Investment Policy Committee (IPC), die gemeinsam alle Strategien von FI verwalten. Die Mitglieder des IPC arbeiten durchschnittlich seit über 33 Jahren zusammen bei Fisher. Zwei Mitglieder (Ken Fisher und Jeffery Silk) arbeiten sogar bereits seit 41 Jahren gemeinsam im Unternehmen³. Seit der Gründung hat FI elementare Beiträge in verschiedenen Bereichen des Investment Managements durch die Entwicklung neuer Kapitalmarkt-Ansätze geleistet.

FIE wurde im Jahr 2000 als Tochtergesellschaft von FI gegründet. Per 31. Dezember 2024 verwaltet FI über 288 Mrd. Euro, wovon über 12 Mrd. Euro von unserer 100%-igen Tochtergesellschaft in Deutschland, Grüner Fisher Investments GmbH (GFI)⁴, gemanagt werden. FI und ihre Tochtergesellschaften bestehen aus drei Geschäftseinheiten: Fisher Investments Institutional Group, Fisher Investments US Private Client Group und Fisher Investments Private Client Group International. Neben FIE hat FI auch 100%-ige Tochtergesellschaften in Australien, Japan, Deutschland, Irland, Luxemburg, Costa Rica und eine Zweigniederlassung im Dubai International Financial Centre.

Im deutschsprachigen Markt aktiv seit: 2010

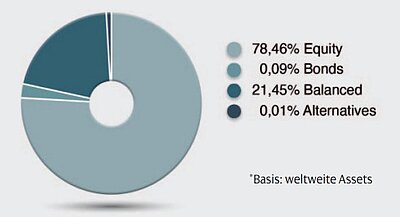

Assets under Management nach Assetklassen*

Assets under Management in Zahlen (in Mio. Euro)

Angebotene Investmentvehikel

Services

Performancemessung/-Verifzierung

Angebotene Assetklassen

Equity

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: Global ex-US Frontier Markets Africa | |

| Aktiv/Passiv (auch ETFs) | X/ | X/ | / | X/ | / | / | X/ | X/ |

| Quantitativ/Qualitativ | X/X | /X | / | X/X | / | / | X/X | X/X |

| Small Cap/Large Cap | X/X | /X | / | X/X | / | / | /X | X/X |

| Growth/Value | X/X | / | / | X/X | / | / | / | X/ |

| Absolute/Relative Return | X/X | /X | / | /X | / | / | /X | /X |

| Factor Investing | ||||||||

| ESG-Ansatz/Impact Investing | X/X | / | / | X/X | / | / | X/X | X/ |

Bonds

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: | |

| Staatsanleihen | X | X | ||||||

| Corporate Bonds | X | X | X | |||||

| High Yield | X | X | ||||||

| Convertible Bonds | ||||||||

| Absolute Return Strategien | ||||||||

| Inflation Linked Strategien | ||||||||

| Geldmarktstrategien | ||||||||

| ESG-Ansatz bzw. Impact Investing | X | |||||||

| Andere: ABS/MBS | X |

Alternative Investmentlösungen

FI bietet alternative Anlagelösungen an, darunter eine Reihe von Long/Short Equity-Strategien sowie Multi-Asset-Portfolios, die aus Aktien-, Anleihen- und Cashanteilen bestehen.

Erläuterung zu den angegebenen Produkten bzw. Strategien

FI und FIE bieten eine große Bandbreite an US, Globalen und Emerging Markets Aktien-Investmentstrategien an, denen verschiedene Style-Orientierungen bzw. Marketcap-Einordnungen zu Grunde liegen. Unsere Investmentstrategien basieren auf dem festen Glauben an den Kapitalismus und entsprechend darauf, wie freie Märkte, mit der Funktion von Angebot und Nachfrage als einzigem preisbestimmenden Faktor, funktionieren. Gleichzeitig sind wir überzeugt, dass Kapitalmärkte alle breit verfügbaren Marktinformationen hocheffizient berücksichtigen. Unsere einzigartigen makroökonomischen Einblicke erlauben es uns eine fokussierte und doch vielschichtige Perspektive zu entwickeln, die uns hilft, Opportunitäten in den globalen Aktienmärkten zu finden. Der Top-down-Investmentprozess von FI erlaubt es dem IPC, Schwerpunkte in Portfolios opportunistisch auf Länder (falls anwendbar), Sektoren und Einzelwerte zu setzen, die in unterschiedlichen Szenarien eine Outperformance liefern können. Viele FI-Strategien können – je nach Länder- und Sektorengewichtung – eine leichte Neigung zu Value oder Growth besitzen. Über einen Marktzyklus erwarten wir (FI) bei unseren globalen Portfolios rund 2/3 unseres Alphas durch Top-down-Entscheidungen und 1/3 des Alphas durch Bottom-up Stock-Picking zu erzielen (Das Alpha in US-Portfolios wird zu gleichen Teilen aus Top-down- und Bottom-up-Entscheidungen generiert).

Erläuterungen zu Research/Investmentprozess

FI wendet einen kombinierten Top-down- und Bottom-up-Investmentprozess. Wir glauben, dass dieser Ansatz die besten Voraussetzungen schafft, die Benchmark in unterschiedlichen Marktszenarien zu übertreffen, da Fehlallokationen im Sinne von unbeabsichtigten Portfolio-Exposure – wie durch ausschließliche Nutzung einer Bottom-up-Auswahl von Einzeltiteln – vermieden werden können. FI strebt an, die Länder und Sektoren, die im jeweiligen Marktumfeld eine Outperformance gegenüber der Benchmark versprechen, im Portfolio zu isolieren, während Segmente der Benchmark, die eine Underperformance versprechen, untergewichtet oder gar ausgeschlossen werden. Dies ermöglicht es den Wertpapieranalysten von FI, sich auf die Unternehmenskategorien zu fokussieren, die höchstwahrscheinlich von positiven Makrotrends profitieren.

Wir haben unsere Research-Analysten in folgende Gruppen bzw. Teams geteilt: Portfolio Engineering (Produkt Spezialisten), Capital Markets (Top-down-Research), Securities Research (Bottom-up-Research) und Capital Markets Innovation (Grundlagenforschung). Die Research-Analysten sind dafür verantwortlich, das wirtschaftliche und politische Umfeld sowie weitere Stimmungstreiber zu analysieren und unterstützen damit unseren Investmentprozess durch die Zulieferung ihrer Daten und Einschätzungen an das IPC.

Inwieweit werden ESG-Ansätze und -Faktoren in den Investmentansätzen integriert?

Top-down-Anlageprozess

Unser IPC berücksichtigt – mit Unterstützung der Kapitalmarktanalysten von FI – ESG-Faktoren (wie Umweltvorschriften, Sozialpolitik, Wirtschafts- und Marktreformen sowie Arbeits- und Menschenrechte) als Teil der Analyse, wenn er Länder-, Sektor- und thematische Präferenzen entwickelt.

Bottom-up-Anlageprozess

Die Wertpapieranalysten von FI führen grundlegende Analysen zu potenziellen Investitionen durch, um Wertpapiere mit strategischen Eigenschaften zu identifizieren, die konsistent mit den Top-down-Ansichten unseres Unternehmens sind und Wettbewerbsvorteilen im Vergleich zu ihrer definierten Peer Group bieten.

Worauf liegt Ihr Fokus im Jahr 2025?

Wir werden weiterhin eng mit unseren Kunden zusammenarbeiten, um neue maßgeschneiderte Anlagestrategien an den Markt zu bringen. Vor allem werden wir uns dabei auf maßgeschneiderte ESG-, nachhaltige und kohlenstoffarme Investmentangebote konzentrieren. Basierend auf dem Erfolg von FIs Fähigkeit, individuelle Portfolios zu erstellen, beabsichtigen wir, weiterhin Ansätze zu bieten, die eine Alpha-Generierung verfolgen und gleichzeitig den Wunsch der Investoren erfüllen, die Umwelt- und Sozialbedingungen weltweit zu verbessern.

Ein weiterer Schwerpunkt im Jahr 2025 wird darauf liegen, unseren Kunden auch angesichts zunehmender regulatorischer Einschränkungen und einer stetig wachsenden Kundenzahl weiterhin einen erstklassigen Service zu bieten, wobei FI 2024 33 neue Kunden gewonnen hat.