Degroof Petercam Asset Management SA

Adresse:

Wiesenhüttenplatz 25

60329 Frankfurt am Main

Telefon:

+49 (0)69/566 082-531

Webseite:

Teamgröße:

3 Mitarbeitende (institutioneller Bereich, deutschsprachiger Markt)

60329 Frankfurt am Main

Ansprechpartner für das institutionelle Geschäft

Thomas MeyerCountry Head Germany, Institutional Sales International

+49 (0)69/566 082-531

t.meyer@degroofpetercam.com

Olaf Bartsch

Senior Institutional Sales

+49 (0)69/566 082-535

o.bartsch@degroofpetercam.com

Melanie Fritz

Senior Institutional Sales

+49 (0)69/566 082-534

m.fritz@degroofpetercam.com

Unternehmensüberblick/Kurzbeschreibung

Als Teil der Indosuez Wealth Management Group bietet DPAM aktive, nachhaltige Asset-Management-Dienstleistungen, die auf internem Research basieren. Die auf Überzeugungen gestützten Anlageentscheidungsprozesse von DPAM integrieren fundamentale Finanz- und ESG-Analysen. Fortschritt schafft Chancen - DPAM strebt eine langfristige Outperformance und ein Wachstum an, das sowohl den Anlegern als auch der Gesellschaft zugutekommt. Mit einem engagierten Team von mehr als 190 hochqualifizierten Fachleuten verwaltet DPAM Publikumsfonds sowie diskretionäre Mandate im Auftrag institutioneller und professioneller Kunden, Finanzintermediäre und Vertriebsgesellschaften mit einem Gesamtvolumen von 50,3 Mrd. Euro (Stand: Dezember 2024).

Im deutschsprachigen Markt aktiv seit: 2011

Mitgliedschaften in Verbänden

BEAMA

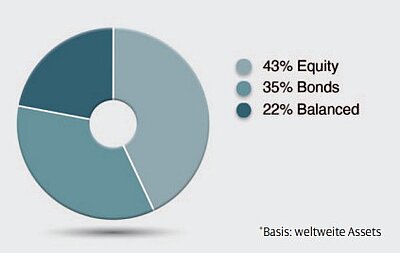

Assets under Management nach Assetklassen*

Assets under Management in Zahlen (in Mio. Euro)

Angebotene Investmentvehikel

Services

Performancemessung/-Verifzierung

Angebotene Assetklassen

Equity

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: Eurozone | |

| Aktiv/Passiv (auch ETFs) | X/ | X/ | / | X/ | / | X/ | / | X/ |

| Quantitativ/Qualitativ | / | X/ | / | X/ | / | / | / | X/ |

| Small Cap/Large Cap | /X | X/X | / | /X | / | /X | / | /X |

| Growth/Value | / | X/X | / | /X | / | / | / | /X |

| Absolute/Relative Return | / | / | / | / | / | / | / | / |

| Factor Investing | ||||||||

| ESG-Ansatz/Impact Investing | X/X | X/X | / | X/X | / | X/X | / | X/ |

| Andere: REITs | X | X |

Bonds

| Global | Europe | Germany | US | Japan | Asia/Pacific | Emerging Markets | Andere: Euro | |

| Staatsanleihen | X | X | X | X | ||||

| Corporate Bonds | X | X | ||||||

| High Yield | X | X | X | |||||

| Convertible Bonds | ||||||||

| Absolute Return Strategien | ||||||||

| Inflation Linked Strategien | X | X | ||||||

| Geldmarktstrategien | ||||||||

| ESG-Ansatz bzw. Impact Investing | X | X | X |

Real Estate

| Core/Core+ | Value-added | Opportunistic | Andere: | |

| Spezialfonds | ||||

| Publikumsfonds (offen) | ||||

| Sektorenfonds | ||||

| REIT-Fonds | X | X | X | |

| Fund-of-Funds | ||||

| Closed-end-Funds |

Erläuterung zu den angegebenen Produkten bzw. Strategien

Das Produktuniversum von DPAM erstreckt sich über die Anlagesegmente Aktien Fundamental, Aktien Quantitativ, Anleihen sowie Multi Asset. Über diese Segmente hinweg werden auch speziell nachhaltige Anlageprodukte angeboten.

Bei den fundamentalen Aktienstrategien liegt der Fokus auf Europa (Euroland, Europe, Small Caps), Immobilienaktien (Europa, EMU, Dividenden) sowie Dividendenstrategien (Europa, USA).

Nachhaltige Aktienstrategien gibt es in den Bereichen Europa, Welt, Multi-Themen, KI und Food Technology. Bei Anleihen erstrecken sich die Strategien auf Staatsanleihen (Euro, Global Inflation-Linked), Euro-Investment Grade-Unternehmensanleihen, Hochzins-Unternehmens- anleihen (Euro High Yield Short Term, Euro Corporate High Yield, Higher Yield). Darüber hinaus wird eine Global Unconstrained-Strategie gemanagt. Spezielle Nachhaltigkeitsprodukte investieren in OECD-Staatsanleihen, Euro-Investment Grade-Unternehmensanleihen, Green-Bonds sowie Staatsanleihen der Schwellenländer in Lokalwährung wie auch Hartwährung. Zu den quantitativen Aktienstrategien zählen z.B. Investmentstrategien, die auf den Erkenntnissen der Verhaltensökonomie beruhen. Der Multi Asset Bereich untergliedert sich in Global Balanced (u.a. nachhaltig) und flexible Strategien.

Erläuterungen zu Research/Investmentprozess

DPAM orientiert sich grundsätzlich in allen seinen Investmentprozessen an Nachhaltigkeitskriterien, also solchen, die eine Relevanz in Bezug auf die Umwelt, soziale Belange sowie die Governance haben. Dieser Grundsatz gilt nicht nur für die explizit als Nachhaltigkeitsprodukte bezeichneten Investments, sondern für alle von DPAM aktiv gemanagten Strategien.

Die Investmentphilosophie von DPAM zielt auf die Generierung einer konstanten und disziplinierten Outperformance bei einem klar umrissenen Risiko. Risikokontrolle bildet demnach eine Hauptkomponente im Investmentprozess. Hierfür ist ein qualitatives Research eine der Grundvoraussetzungen. Die Portfoliomanager sind eng im Researchprozess eingebunden und täglich im Kontakt mit hauseigenen Analysten und Ökonomen wie auch mit externen Brokern. Das Research zeichnet sich durch ein starkes Zusammenwirken zwischen makroökonomischer Top-down- und einer unternehmensbezogenen Bottom-up-Analyse (inklusive Unternehmensbesuche) aus. Dabei kommen sowohl eigens entwickelte als auch externe Tools zum Einsatz. Die Überwachung der Anlagerichtlinien wird in einem ersten Schritt durch das Portfoliomanagement und parallel dazu durch ein unabhängiges Risikomanagementteam durchgeführt.

Inwieweit werden ESG-Ansätze und -Faktoren in den Investmentansätzen integriert?

Bei DPAM sind ESG-Themen keine isolierten Prozesse, sondern vollständig über den gesamten Anlageprozess seiner Nachhaltigkeitsstrategien integriert. Institutionelle Investoren haben dabei die Möglichkeit, im Rahmen von Mandaten die ESG-Schwerpunkte selbst zu modellieren und zu entscheiden, welche Kriterien sie einbinden möchten oder auch nicht.

DPAM verfügt über ein eigenes, internes SRI-Analystenteam, welches für detaillierte ESG-Unternehmensanalysen sowie die konsequente und kontinuierliche Weiterentwicklung der nachhaltigen Anlagestrategien verantwortlich ist und zusammen mit den fundamentalen und quantitativen Analystenteams die Portfoliomanager aktiv unterstützt und in alle Expertisen eingebunden ist, um im Kundeninteresse eine langfristige Outperformance zu erzielen.

Worauf liegt Ihr Fokus im Jahr 2025?

Aufgrund der neuen Zugehörigkeit zur Indosuez Gruppe werden wir im Laufe des Jahres die Expertisen im Bereich Private Markets aus der Gruppe an unsere Partner anbieten können. Daneben werden wir auch im Jahr 2025 wieder die liquiden Strategien weiterentwickeln. Im vergangenen Jahr hatten wir erstmals Impact- und Transition-Strategien angeboten. Investoren stehen sowohl Aktien- als auch Anleihen-Strategien in diesem Bereich zur Verfügung. Begleitet wird dies von einem detaillierten Reporting. Des Weiteren werden wir das Thema Digitalisierung weiter voranbringen. Hiervon werden auch unsere Kunden profitieren.