Automobilhersteller, Ausrüstungshersteller und Hersteller von Batteriezellen wollen alle in die Wertschöpfungskette dieser kritischen Metalle einsteigen, und wie wir in unserem letzten Beitrag dargelegt haben, wird sich die Nachfrage nach diesen Metallen voraussichtlich noch weiter beschleunigen, was Fragen zur Knappheit und zur Fähigkeit des Angebots, die Nachfrage zu decken, aufwirft.

Kupfer

Obwohl die Kupferminenbetreiber die Bedeutung von Kupfer für grüne Technologien erkannt haben, ist die Produktion eine Herausforderung. Die Kupferbergbauunternehmen sehen sich mit einer verstärkten behördlichen Kontrolle, alternden Anlagen, sinkenden Kupfergehalten (die Konzentration des Kupfers im abgebauten Erz) und sich ändernden Wettermustern konfrontiert, darunter ausgeprägte Dürreperioden in Chile und Überschwemmungen in Sambia.

Das weltweite Kupferangebot ist in den letzten drei Jahren nur im niedrigen einstelligen Bereich gewachsen, wobei neue Projekte in Peru und der Demokratischen Republik Kongo die geringere Produktion im weltgrößten Kupferproduktionsland Chile größtenteils ausgleichen konnten.

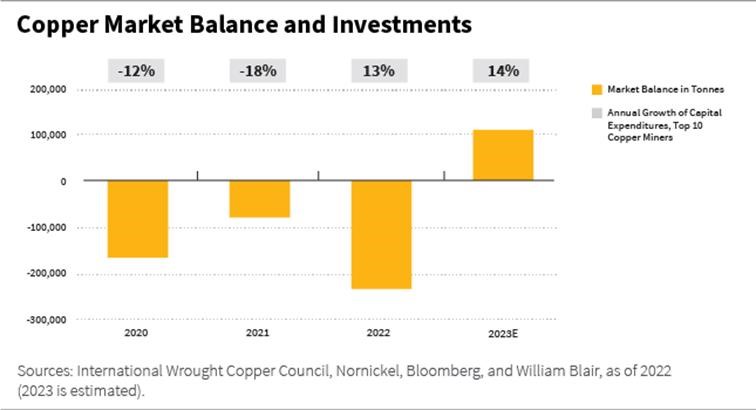

Die Kupferminenbetreiber erhöhen ihre Investitionen, um die erwartete hohe Nachfrage zu decken.

Dies hat in den letzten drei Jahren zu einem Marktdefizit geführt. Im Jahr 2023 wird aufgrund der schwachen Nachfrage aus den entwickelten Märkten ein Überschuss erwartet.

Trotz dieser Dynamik erhöhen die Kupferminenbetreiber ihre Investitionen, um die erwartete hohe Nachfrage zu decken. Die Investitionsausgaben der zehn größten Bergbauunternehmen, auf die etwa 44% der weltweiten Produktion entfallen, stiegen 2022 um 13% und werden 2023 voraussichtlich um weitere 14% zunehmen.

Lithium

Das Angebot an Lithium ist stark auf einige wenige Standorte und Unternehmen konzentriert. Auf die beiden größten Lithiumbetriebe der Welt entfielen 43% der gesamten Lithiumproduktion im Jahr 2022.

Dennoch hat das Lithiumangebot zugenommen, um den wachsenden Bedarf an wiederaufladbaren Lithium-Ionen-Batterien zu decken, die in der Unterhaltungselektronik, in Elektrofahrzeugen und in Energiespeichersystemen weit verbreitet sind.

Im Jahr 2020 war ein kurzer Rückgang der Lithiumcarbonatpreise zu beobachten, der auf die Dynamik von Angebot und Nachfrage zurückzuführen war, doch erreichten die Preise im Jahr 2022 ihren Höchststand.

Im Jahr 2023 hat die Lithiumproduktion den Verbrauch bisher übertroffen, was zu einer abrupten Preiskorrektur von den historischen Höchstständen führte. Geringere Verkäufe von Elektrofahrzeugen, der Aufbau von Lagerbeständen im Energiespeichersektor, die unsichere Nachfrage in China und ein schnelleres Anlaufen des neuen Angebots als erwartet sind die Hauptgründe.

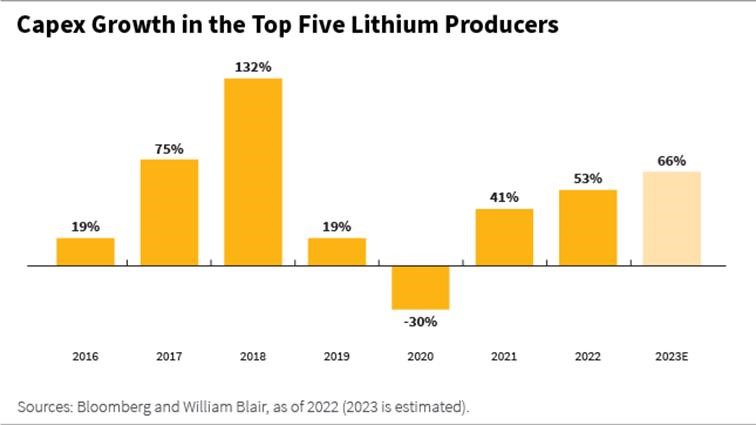

Bei Lithium wird mit einer Beschleunigung des Nachfragewachstums gerechnet, was die Hersteller dazu veranlasst, ihre Investitionen in diesem Sektor auszuweiten. Die Investitionsausgaben der fünf größten Lithiumproduzenten weltweit, auf die 65% der Gesamtproduktion entfallen, stiegen 2022 um 53% und werden in diesem Jahr voraussichtlich um weitere 66% zunehmen.

Nickel

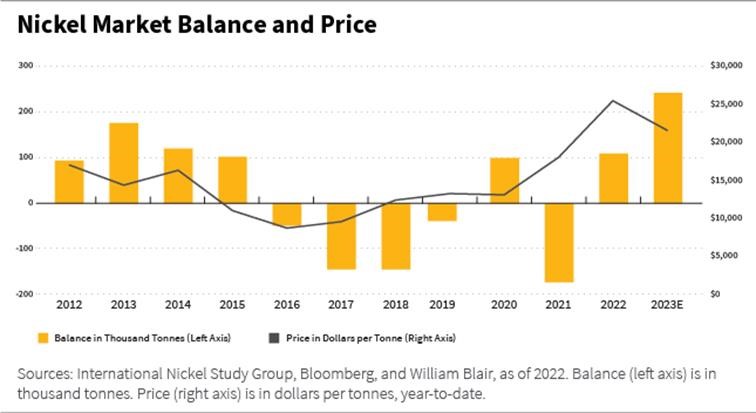

Neben Lithium hat Nickel im Vergleich zu anderen Metallen wahrscheinlich die größte Ausweitung der Produktionsmengen erfahren.

Seit 2019 hat Indonesien, auf das 50% der weltweiten Nickelerz-Produktion entfallen, in dem Bemühen, mehr Wert aus dem Metall zu schöpfen und ein globaler Knotenpunkt der EV-Lieferkette zu werden, rasch inländische Verarbeitungsanlagen entwickelt.

Nach Schätzungen der Regierung wird der Wert der verarbeiteten Nickelprodukte im Jahr 2022 bei 30 Mrd. US-Dollar liegen, zehnmal höher als noch vor vier Jahren. Indonesien hat die Zahl der in Betrieb befindlichen Hütten von 15 im Jahr 2021 auf 43 in diesem Jahr erhöht; weitere 28 Hütten befinden sich im Bau und 24 in der Planungsphase.

Hervorzuheben ist der Beitrag Chinas zu dieser Expansion. Das Land hat Investitionen in Höhe von rund 30 Milliarden Dollar getätigt, und zwei der größten Nickelindustriezentren (der Morowali Industrial Park und der Weda Bay Industrial Park) werden von demselben chinesischen Unternehmen betrieben. Diese Investition ist eine der größten im Rahmen von Chinas Belt and Road Initiative (BRI).

Diese enorme Steigerung der Verhüttungskapazität hat dazu geführt, dass Indonesien im Jahr 2023 zum ersten Mal in seiner Geschichte Nettoimporteur von Nickelerz sein wird. Die wichtigste Folge dieses Ausbaus ist jedoch, dass die gesamte Primärnickelproduktion auf ein Spitzenniveau angestiegen ist, was zu Marktungleichgewichten führt. Die International Nickel Study Group erwartet, dass der diesjährige Überschuss der größte in den letzten zehn Jahren sein wird.

Mehrere Regierungen von Schwellenländern haben den Wert dieser Metalle für Zukunftstechnologien erkannt und versuchen, sich einen größeren Anteil am wachsenden Kuchen zu sichern. In meinem nächsten Beitrag werde ich diese Fälle beleuchten.

---

*) Alexandra Symeonidi, CFA, Corporate Credit Analyst Emerging Markets Debt, William Blair

Gastbeitrag: Metalle der Zukunft (Teil 2) - Kann das Angebot die Nachfrage decken

Alexandra Symeonidi