Golding Capital Partners quantifiziert in einer aktuellen Studie die Diversifizierungsvorteile von Private-Market-Dachfonds gegenüber Einzelfonds und direkten Unternehmensbeteiligungen (Portfoliounternehmen). Die Studie ermittelt dabei auf Grundlage von mehr als 100.000 Datenpunkten zwischen 2000 und 2021 sowohl die kurzfristige als auch die langfristige Performance von Investments über ihre gesamte Lebensdauer respektive die Quartalsrendite oder die Kapitalvervielfachung (TVPI, Total Value to Paid-In). Der signifikante Vorteil für die Risikostreuung mittels Dachfonds von bis zu 90% wird dabei neben der Assetklasse Buyout grundsätzlich auch für Infrastruktur und Private Credit bestätigt.

„Ziel der Studie ist, die gefühlte Wahrheit aus jahrzehntelanger Praxis konkret mit historischen Daten zu beziffern. Wie viel weniger Verlustrisiko genau bieten Dachfonds Investoren gerade in Private Markets? Besonders interessant war dabei auch der Vergleich der Assetklassen Buyout, Infrastruktur und Private Credit. Tatsächlich können wir den allermeisten Anlegern in allen drei Fällen klar zur Diversifizierung via Dachfonds raten. Sowohl kurz- als auch langfristig trägt eine – zumal mehrdimensionale – Streuung markant zur Stabilisierung von Portfolios und der Verstetigung von Cashflows bei“, sagt Dr. Matthias Reicherter, Managing Partner und CIO von Golding.

„Der Verordnungsgeber sollte gerade im Fall von CRR III die aktuellen Reformvorschläge noch einmal anpassen. Banken und Sparkassen sollten für breit gestreute Dachfonds mit ihrem erwiesenermaßen stabilen Risiko-Rendite-Profil nicht dieselben hohen Eigenkapitalhinterlegungsquoten beachten müssen wie für deutlich volatilere Einzel(fonds)-Investments. Diese Gleichbehandlung negiert die Unterschiede im Risikoprofil und könnte damit Institute sogar zu deutlich riskanteren Investments verleiten. Das angestrebte Ziel besonders resilienter Bankbilanzen würde so konterkariert“, ergänzt Christian Schnabel, Managing Director von Golding.

Quelle: Golding

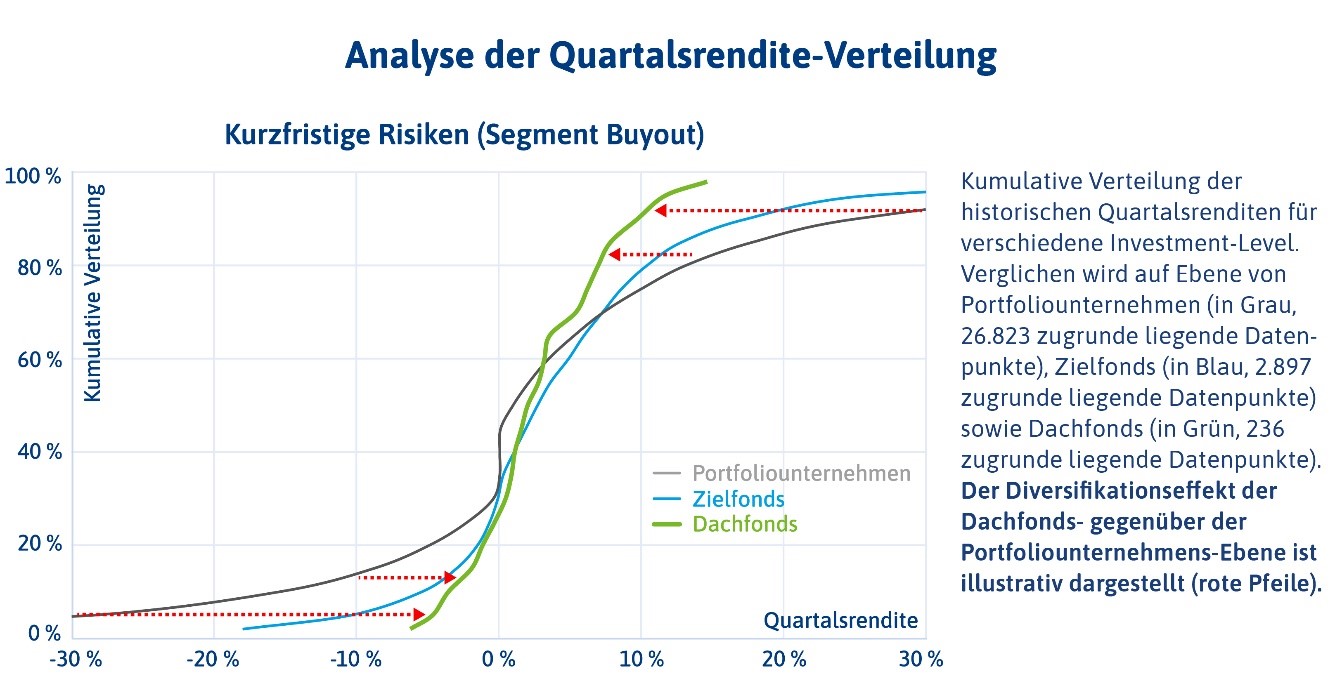

Der positive Diversifizierungseffekt für die Volatilität der Erträge zeigt sich am deutlichsten in der Assetklasse Buyout. In der kurzfristigen Betrachtung ergibt sich gemessen an der Standardabweichung der Quartalsrenditen für Direktinvestments in Portfoliounternehmen ein Wert von 72%, verglichen mit 26% auf Einzelfonds-Ebene (Zielfonds) und nur 5% bei Dachfonds. Dies entspricht einer Reduzierung der Volatilität um 93%. Für die Assetklassen Infrastruktur und Private Credit ist die Datenhistorie zwar etwas jünger, dennoch beträgt dieser Reduktionseffekt auch hier etwa 90%.

Quelle: Golding

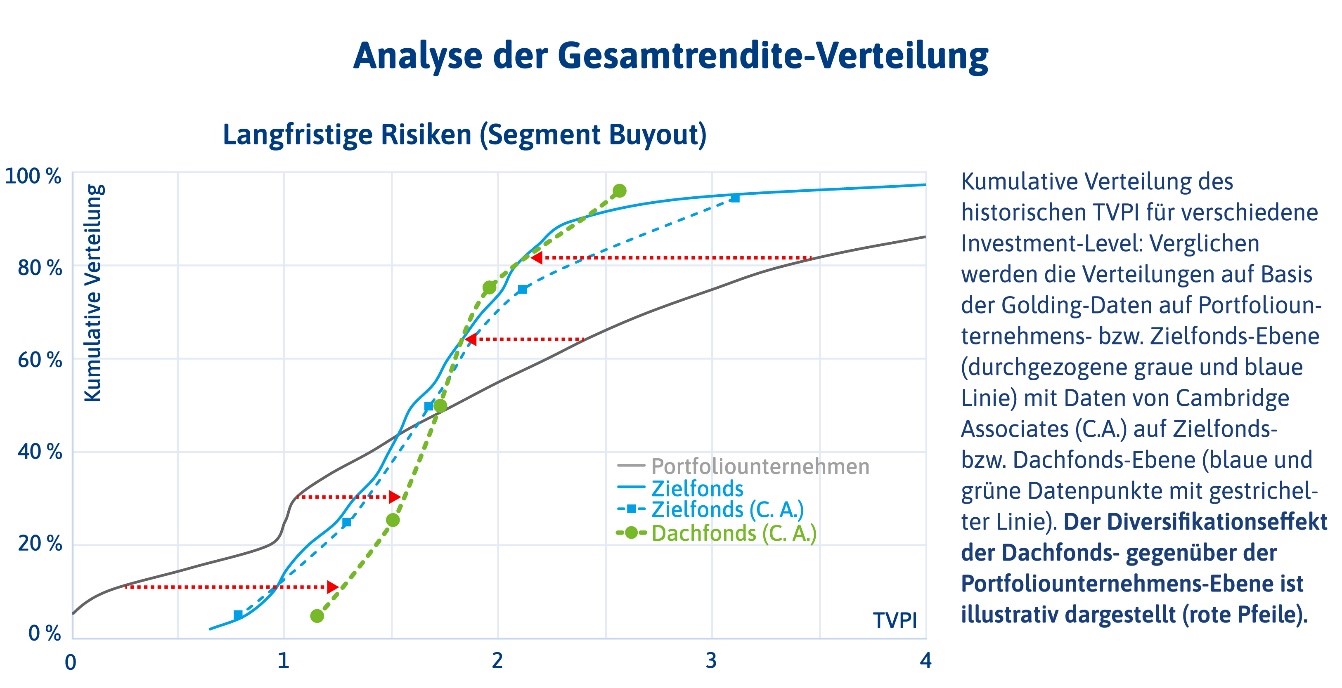

In der Langfristbetrachtung anhand der Kapitalvervielfachung (TVPI) ist der stabilisierende Effekt noch ausgeprägter. Während ein Viertel aller Investitionen in Portfoliounternehmen zwischen 2001 und 2021 höchstens das eingesetzte Kapital zurückgezahlt hat, lieferten Zielfonds-Investments mit gleicher Wahrscheinlichkeit bereits eine Kapitalvervielfachung mit einem Faktor von bis zu 1,23. Bei Dachfonds war es sogar eine bis zu 1,5-fache Vervielfachung. Für fünf Prozent der beobachteten Fälle erwiesen sich Investitionen in Portfoliounternehmen de facto als Totalverluste, wohingegen Zielfonds-Investments einen Verlust mit einem Vervielfacher von 0,8 erreichten. Hingegen erwirtschafteten die schlechtesten fünf Prozent der Dachfonds immerhin noch eine positive Kapitalvervielfachung von bis zu 1,15. Somit zeigt sich aus der historischen Perspektive, dass Verlustrisiken für Dachfonds-Investitionen im Bereich Buyout – sofern Investoren entsprechend langfristig planen (können) – nahezu nicht vorhanden sind.

Golding-Studie: Dachfonds reduzieren Volatilität in Private Markets um 90%